海外FX業者を選ぶ際、「この業者は本当に信頼できるの?」「金融ライセンスって何を見ればいいの?」「金融庁の警告が出ている業者は危険?」といった不安を感じていませんか?

実は、海外FX業者の安全性を判断する上で、金融ライセンスの有無と種類は最も重要な指標の一つです。

しかし、ライセンスの種類は多岐にわたり、それぞれの信頼度や規制内容も大きく異なるため、正しい知識なしに判断することは困難です。

「ライセンスがあれば安心」というわけではないんです。ライセンスの質を見極めることが重要なんですよ!

本記事では、海外FX金融ライセンスの基礎知識から、FCA・ASIC・CySECといった主要ライセンスの信頼度比較、実際の確認方法まで網羅的に解説します。

- 主要金融ライセンスの信頼度比較(FCA・ASIC・CySEC等)

- 金融庁の登録業者一覧の活用方法

- 2025年最新のライセンス保有業者一覧

- 偽ライセンスの見分け方と資金管理体制の確認ポイント

さらに、Amazing TickやSuzuverseなど話題の業者の調査結果も掲載しています。

この記事を読めば、海外FX業者の金融ライセンスを正しく評価し、自分の資金を守りながら安全にFX取引を始められるようになります。

初心者の方でも、具体的な確認手順に沿って実践できる内容となっていますので、ぜひ最後までご覧ください。

※こちらのコンテンツは海外在住の日本人向けコンテンツです。

※投資は自己責任のもとで行うようにしましょう。

海外FX金融ライセンスとは?なぜ重要なのか

海外FX取引を始める際、最も重要な判断基準の一つが金融ライセンスの有無です。

金融ライセンスは、FX業者が各国の金融当局から正式に営業許可を受けていることを証明する重要な資格であり、投資家の資金保護と公正な取引環境の維持に欠かせない要素となっています。

ライセンスがない業者は、そもそも選択肢から外すべきなんですね。

海外FX業者を選ぶ際に金融ライセンスの確認が重要視される理由は、ライセンスを保有している業者は厳格な規制基準を満たし、定期的な監査を受けているため、無登録業者と比較して格段に信頼性が高いからです。

実際に、金融庁の公式サイトでも、無登録業者との取引には重大なリスクがあることが繰り返し警告されています。

金融ライセンスって何?役割をわかりやすく解説

金融ライセンスとは、各国の金融規制当局が金融サービス業者に対して発行する営業許可証のことを指します。

これは、レストランの営業許可証や医師免許と同じように、特定の基準を満たした事業者だけが取得できる公的な認可です。

- 投資家保護:顧客資金の分別管理と定期監査の実施

- 市場の公正性確保:取引条件の透明性と約定の適正化

金融ライセンスが果たす第一の役割は、投資家保護です。

ライセンスを取得するためには、業者は一定額以上の資本金を保有し、顧客資金を自社資金と分別管理する体制を整備する必要があります。

また、定期的な財務報告書の提出や外部監査の受け入れも義務付けられており、これらの仕組みによって業者の健全性が常にチェックされています。

📝 市場の公正性と透明性の確保

ライセンスを保有する業者は、取引条件の明確な開示、約定拒否の禁止、スリッページの適正化など、様々な規制を遵守する必要があります。

これにより、投資家は安心して取引を行うことができる環境が整備されています。

特に海外FX取引においては、国境を越えた取引となるため、国際的に認められた金融ライセンスの存在が、トラブル発生時の解決や補償制度の適用において重要な役割を果たします。

海外FX業者にライセンスが必要な理由

まず法的な観点から見ると、多くの国では金融サービスを提供するためには必ず当該国または認められた他国の金融ライセンスが必要とされています。

無許可での金融サービス提供は違法行為となり、刑事罰の対象となる場合もあります。

ライセンスなしでの営業は、業者だけでなく利用者にもリスクがあるんですね。

ビジネス面での必要性も見逃せません。

金融ライセンスを保有していることは、業者の信頼性を示す最も分かりやすい指標となります。

- 大手の海外FX業者は複数の国でライセンスを取得

- マーケティングの重要な要素として活用

- 決済サービスプロバイダーとの契約が可能に

- 銀行口座の開設がスムーズに

ライセンスがない業者は、ビジネス運営上の制約を受けることになります。

- 顧客資金の分別管理が義務化

- FSCS(金融サービス補償制度)により最大8.5万ポンドまで補償

- 紛争解決機関への登録が必須

このような制度は、ライセンスを持たない業者では期待できません。

金融庁の無登録業者警告から分かること

日本の金融庁は、定期的に無登録で金融商品取引業を行う海外業者に対する警告を発出しています。

金融庁の「無登録で金融商品取引業を行う者の名称等について」というページが設置されており、警告を受けた業者のリストが公開されています。

毎月のように新たな業者が追加されており、その中には一見すると立派なウェブサイトを持ち、高額なボーナスを提供している業者も含まれています。

📝 金融庁が強調する無登録業者のリスク

金融庁は、無登録業者との取引では「トラブルが生じても、業者への追及が極めて困難」であることを強調しています。

実際、無登録業者による出金拒否や突然のサービス停止といったトラブルが発生した場合、日本の法律による保護を受けることができず、投資家は泣き寝入りせざるを得ないケースが多発しています。

ただし、金融庁の無登録リストに載っている=悪質業者というわけではない点も理解しておきましょう。

海外の正規ライセンスを保有していても、日本の金融商品取引法(e-Gov法令検索)に基づく登録を行っていない場合は、技術的には「無登録業者」として扱われます。

したがって、業者選びの際は、金融庁への登録状況だけでなく、海外の信頼できる金融ライセンスの保有状況も合わせて確認することが重要です。

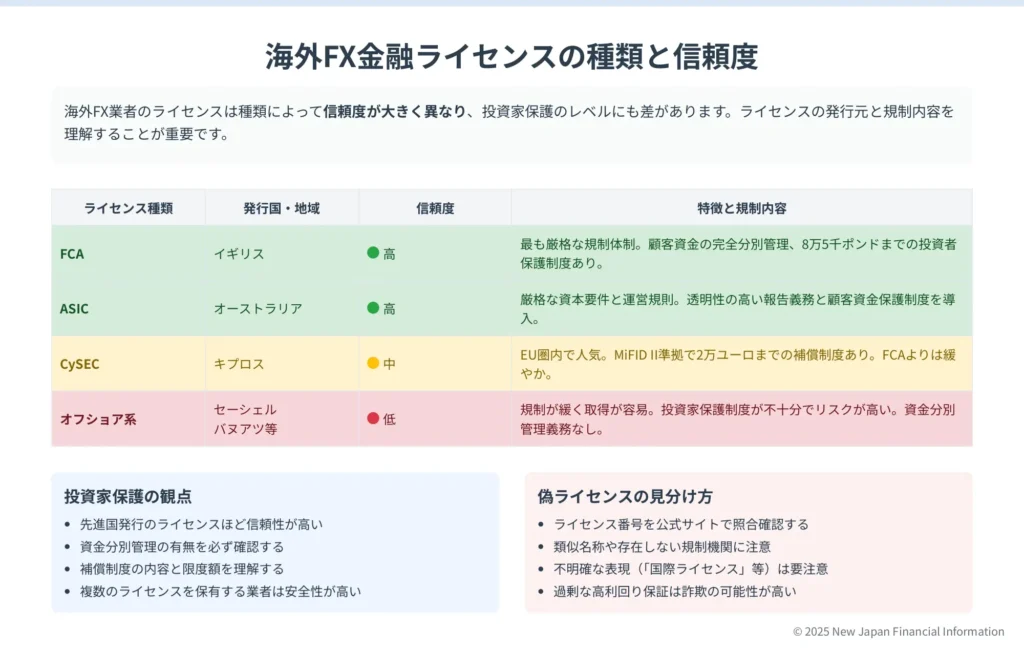

海外FX金融ライセンスの種類と信頼度

海外FX業者が取得している金融ライセンスには、様々な種類があり、それぞれ規制の厳格さや信頼度が大きく異なります。

投資家にとって重要なのは、単にライセンスの有無を確認するだけでなく、そのライセンスがどの国・地域の金融当局から発行されたものか、そしてその規制内容がどの程度厳格なのかを理解することです。

ライセンスの種類によって、資金の安全性が全く違うんです!

一般的に、先進国の金融当局が発行するライセンスほど取得要件が厳しく、その分信頼性も高いとされています。

一方で、オフショア地域のライセンスは取得が比較的容易である反面、規制が緩く、投資家保護の観点では不十分な場合があります。

最も信頼できるライセンス:FCA(英国)・ASIC(豪州)

英国金融行為監督機構(FCA)のライセンスは、世界で最も厳格で信頼性の高い金融ライセンスの一つとして広く認識されています。

- 最低資本金73万ポンド(約1億3000万円)以上

- FSCS補償制度で最大8.5万ポンドまで保護

- 定期的な監査と厳格なコンプライアンス体制

FCAライセンスの最大の特徴は、Financial Services Compensation Scheme(FSCS)による投資家補償制度です。

この制度により、FCA規制下の業者が破綻した場合、個人投資家は最大8万5000ポンド(約1500万円)までの補償を受けることができます。

📝 ASICライセンスの規制要件

オーストラリア証券投資委員会(ASIC)のライセンスも、FCAと並んで高い信頼性を誇ります。

ASICの規制要件には、最低資本金100万豪ドル(約1億円)以上、顧客資金の信託保全、Professional Indemnity Insurance(専門職業賠償責任保険)への加入などが含まれています。

ASICライセンスの特徴として、投資家保護に関する規制が非常に詳細に定められている点が挙げられます。

- リテール顧客に対するレバレッジ制限(主要通貨ペアで最大30倍)

- ネガティブバランス保護の義務化

- リスク警告の表示義務

- Australian Financial Complaints Authority(AFCA)による無料の紛争解決サービス

人気のライセンス:CySEC(キプロス)・MiFID

キプロス証券取引委員会(CySEC)のライセンスは、欧州連合(EU)加盟国の金融ライセンスとして、多くの海外FX業者に選ばれています。

CySECは規制と柔軟性のバランスが取れているため、多くの業者が選んでいます。

投資サービス提供業者(CIF)ライセンスの取得には、最低資本金要件として12万5000ユーロから73万ユーロ(提供サービスによって異なる)が必要とされています。

- MiFIDパスポート制度でEU全域でサービス提供可能

- ICF(投資家補償基金)により最大2万ユーロの補償

- ESMA規制によるリテール顧客保護の強化

CySECライセンスの最大の魅力は、MiFID(Markets in Financial Instruments Directive)に基づく「パスポート制度」です。

この制度により、CySECライセンスを取得した業者は、追加のライセンス取得なしにEU全域でサービスを提供することができます。

📝 MiFID IIの投資家保護措置

MiFID IIとして2018年に改正された現行の規制では、取引の透明性向上、利益相反の防止、顧客資産の保護、商品ガバナンスの強化など、包括的な投資家保護措置が定められています。

使いやすいライセンス:FSC(モーリシャス)・オフショア系

モーリシャス金融サービス委員会(FSC)のライセンスは、オフショア金融センターのライセンスの中では比較的信頼性が高いものとして知られています。

FSCライセンスが「使いやすい」とされる理由は、主要国のライセンスと比較して規制が柔軟である点にあります。

- レバレッジ制限なし(1000倍超も可能)

- ボーナス・プロモーションの制限が少ない

- 取得費用が比較的安価(数千~数万ドル)

- 取得プロセスが迅速(数週間~数か月)

高レバレッジは魅力的ですが、その分リスクも高いので注意が必要です。

その他のオフショア系ライセンスとして、セーシェル金融サービス機構(FSA)、ベリーズ国際金融サービス委員会(IFSC)、バヌアツ金融サービス委員会(VFSC)、英領バージン諸島金融サービス委員会(FSC BVI)などがあります。

📝 オフショア系ライセンスの注意点

投資家補償制度が存在しない、または補償額が極めて限定的である場合がほとんどです。

規制当局の監督体制が不十分なケースもあり、業者による不正行為が発覚しても、効果的な制裁措置が取られない可能性があります。

注意したいライセンス:偽物や怪しいものの見分け方

悪質な業者の中には、実在しない規制当局のライセンスを掲げたり、有効期限が切れたライセンス番号を使用したりするケースが報告されています。

- 規制当局の公式サイトで直接確認

- ライセンス番号をデータベースで検索

- 業者名・住所・サービス内容の一致を確認

正規のライセンスであれば、必ずライセンス番号が発行されており、そのライセンス番号を規制当局のデータベースで検索することができます。

「国際金融ライセンス」「グローバル金融ライセンス」といった曖昧な名称は要注意です!

注意すべき怪しいライセンスの特徴として、「国際金融ライセンス」「グローバル金融ライセンス」といった曖昧な名称のライセンスが挙げられます。

正規の金融ライセンスは、必ず特定の国や地域の規制当局から発行されるものであり、このような汎用的な名称のライセンスは存在しません。

📝 ライセンスの有効性と範囲の確認

一部の業者は、確かに何らかのライセンスを保有していても、そのライセンスがFX取引サービスの提供を許可していない場合があります。

単なる会社登記証明書や、金融サービス以外の事業ライセンスを、あたかも金融ライセンスであるかのように表示している例が見受けられます。

※こちらのコンテンツは海外在住の日本人向けコンテンツです。

※投資は自己責任のもとで行うようにしましょう。

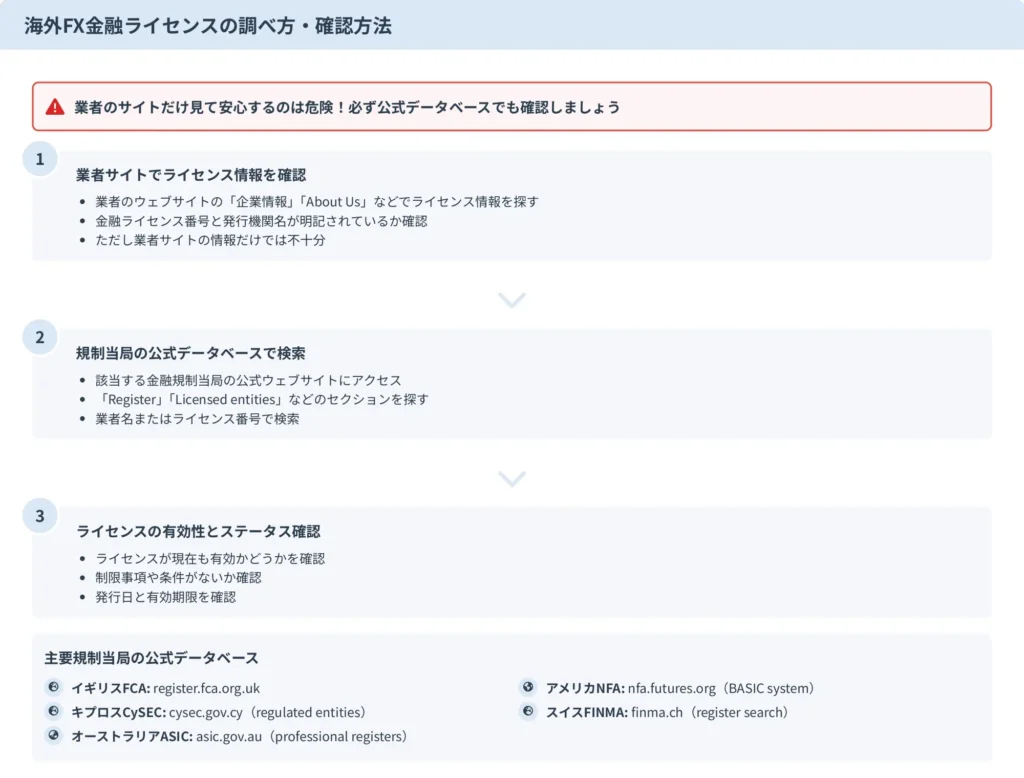

海外FX金融ライセンスの調べ方・確認方法

海外FX業者の金融ライセンスを確認することは、安全な取引環境を確保するための第一歩です。

しかし、多くの投資家は具体的な確認方法を知らないまま、業者のウェブサイトに記載されている情報を鵜呑みにしてしまいがちです。

業者のサイトだけ見て安心するのは危険!必ず公式データベースでも確認しましょう。

正確なライセンス情報を確認するためには、複数の情報源をクロスチェックすることが重要です。

業者サイトでライセンスをチェックする方法

海外FX業者のウェブサイトでライセンス情報を確認する際は、まずサイトの最下部(フッター)を確認することから始めます。

- フッター部分:規制当局名とライセンス番号

- 会社概要ページ:詳細なライセンス情報

- 法的文書:地域別のライセンス適用状況

正規のライセンスを保有している業者の多くは、フッター部分に会社情報とともにライセンス情報を明記しています。

具体的には、規制当局名、ライセンス番号、会社登記番号などが記載されているはずです。

📝 ライセンス表示の注意点

信頼できる業者は、ライセンス番号を明確に表示し、規制当局のロゴや公式サイトへのリンクを掲載していることが多いです。

一方、ライセンス番号を記載せずに「○○によって規制されています」とだけ記載している場合は注意が必要です。

日本語サイトと英語サイトで表示されるライセンス情報が異なる場合があるので、両方確認しましょう!

金融当局の公式サイトで業者を検索する手順

FCAの公式サイト(fca.org.uk)にアクセスし、「Financial Services Register」をクリックします。

業者名またはFRN番号を入力して検索し、「Status」が「Authorised」になっているか確認します。

ASICの公式サイト(asic.gov.au)から「Professional registers」にアクセスします。

業者名またはAFSL番号を入力し、ライセンスのステータスと条件を確認します。

CySECの公式サイト(cysec.gov.cy)の「Public Register」から「Investment Firms」を選択します。

業者名またはCIFライセンス番号で検索し、現在のステータスを確認します。

商号やブランド名ではなく、法人名(Legal name)で検索することがポイントです!

ライセンス確認で見るべきポイント

ライセンス確認において見落としがちな重要ポイントがいくつか存在します。

| 確認項目 | チェック内容 |

|---|---|

| 有効期限と更新状況 | ライセンスの発行日と有効期限を確認し、現在も有効であることを確認 |

| サービス範囲 | FX取引に必要な「Dealing in investments」等の許可項目が含まれているか |

| 地域制限 | 日本居住者へのサービス提供が許可されているか |

| グループ構造 | 実際にサービスを提供する法人のライセンス状況 |

| 違反履歴 | 過去の制裁措置や処分履歴の有無 |

📝 財務健全性の確認

FCAやASICなどの厳格な規制当局は、定期的な財務報告を義務付けています。

自己資本比率、流動性比率、顧客資金の分別管理状況など、財務健全性を示す指標を確認できます。

契約書類や利用規約で、取引相手となる正確な法人を必ず確認してくださいね!

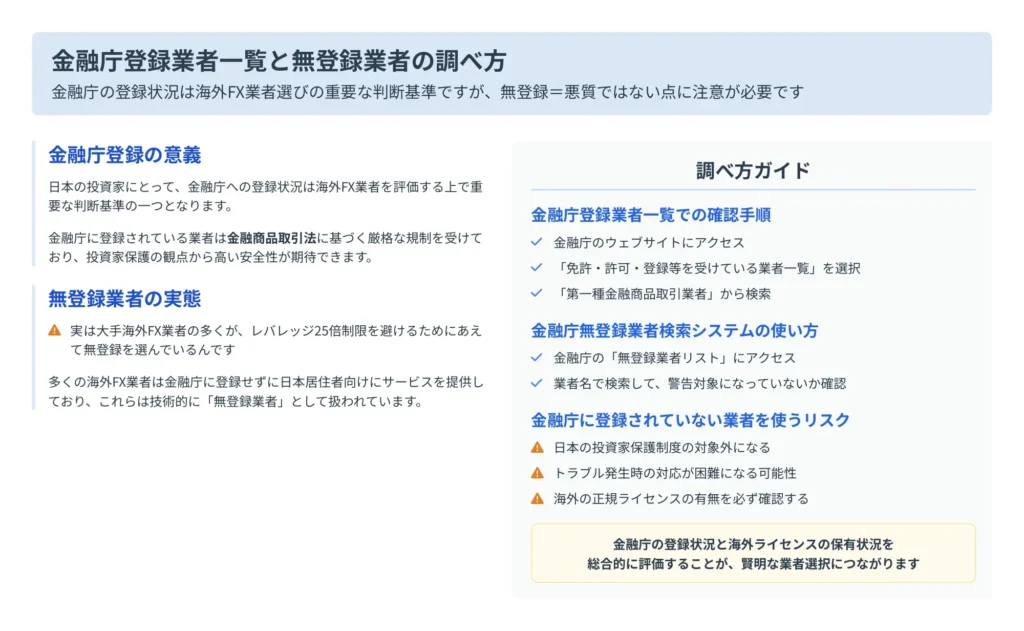

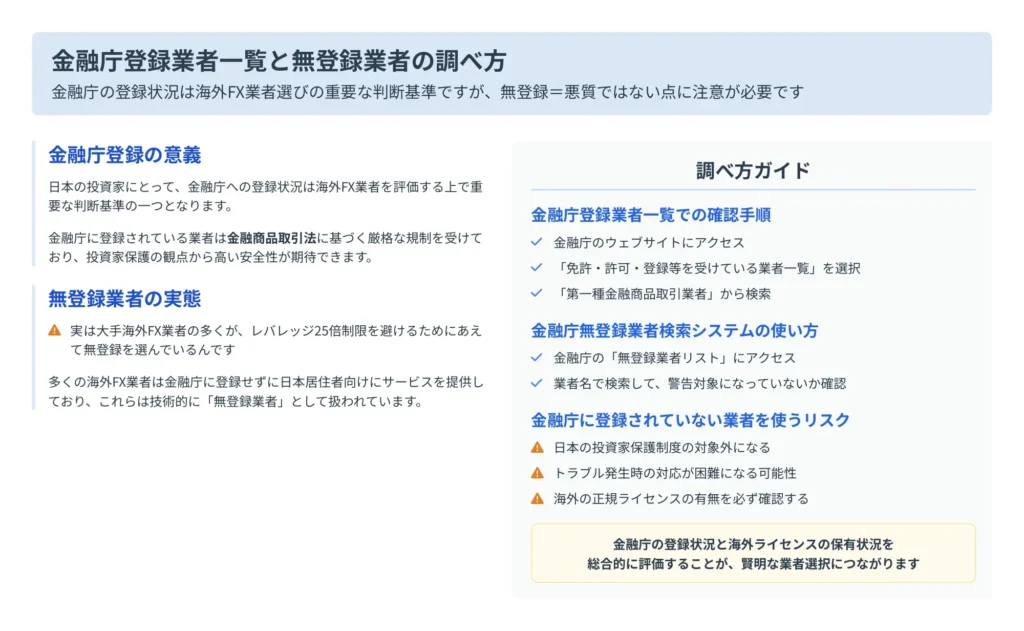

金融庁登録業者一覧と無登録業者の調べ方

日本の投資家にとって、金融庁への登録状況は海外FX業者を評価する上で重要な判断基準の一つとなります。

金融庁に登録されている業者は金融商品取引法(e-Gov法令検索)に基づく厳格な規制を受けており、投資家保護の観点から高い安全性が期待できます。

一方で、多くの海外FX業者は金融庁に登録せずに日本居住者向けにサービスを提供しており、これらは技術的に「無登録業者」として扱われています。

実は大手海外FX業者の多くが、レバレッジ25倍制限を避けるためにあえて無登録を選んでいるんです

海外の正規ライセンスを保有し、グローバルに展開している大手業者であっても、日本の規制(レバレッジ25倍制限など)を避けるために、あえて金融庁への登録を行わないケースが多く存在します。

したがって、金融庁の登録状況と海外ライセンスの保有状況を総合的に評価することが、賢明な業者選択につながります。

金融庁登録業者一覧での確認手順

金融庁の公式サイトでは、正規に登録されている金融商品取引業者の一覧を公開しています。

この一覧を確認することで、業者が日本の法令に基づいて適切に登録されているかを確実に確認できます。

FX取引に関連する業者を確認する場合は、「金融商品取引業者」のセクションから「第一種金融商品取引業」を選択します。

登録業者一覧はPDF形式で提供されており、登録番号、商号、本店所在地、登録年月日などの情報が記載されています。

PDFの検索機能(Ctrl+F)を使用すると効率的に確認できます。

外資系業者の場合は、カタカナ表記と英語表記の両方で検索してみることをお勧めします!

📝 登録区分の違いに注意

「第一種金融商品取引業」の登録を受けている業者は、FX取引を含む幅広い金融商品の取り扱いが可能です。

一方、「投資助言・代理業」のみの登録では、実際の取引執行はできず、助言サービスのみの提供となります。

過去に行政処分を受けた業者のリストと処分内容を確認できるため、業者の過去のコンプライアンス状況を把握する上で有用な情報源となります。

業務改善命令や業務停止命令などの処分歴がある業者については、その後の改善状況も含めて慎重に評価する必要があります。

金融庁無登録業者検索システムの使い方

金融庁は、無登録で金融商品取引業を行っている海外業者に関する情報を「無登録で金融商品取引業を行う者の名称等について」というページで公開しています。

このシステムを活用することで、警告を受けた無登録業者を確認できます。

- 業者名(日本語・英語)

- 所在地

- 警告発出日

- 提供しているサービスの種類

金融庁の公式サイトから「無登録業者情報」のページにアクセスすると、警告を発出した業者のリストが表示されます。

このリストは毎月更新されており、新たに警告対象となった業者が追加されています。

日本語ウェブサイトの運営、日本語カスタマーサポートの提供、日本円での入出金対応などが、勧誘行為の判断基準となることが多いです。

📝 検索時の注意点

業者名の表記揺れに気を付ける必要があります。

例:「XM Trading」「XMトレーディング」「エックスエム」など、様々な表記で検索してみることが重要です。

ブランド名と運営会社名が異なる場合もあるため、両方で検索することをお勧めします。

リストに載っていない=安全ではありません!新しい業者や日本での露出が少ない業者は掲載されていない可能性があります

金融庁の無登録業者リストに掲載されていない業者であっても、それが安全を保証するものではないことに注意が必要です。

リストに掲載されるのは、金融庁が認知し、警告を発出した業者のみであり、すべての無登録業者を網羅しているわけではありません。

金融庁に登録されていない業者を使うリスク

金融庁に登録されていない海外FX業者を利用することには、様々なリスクが存在します。

これらのリスクを正確に理解した上で、業者選択を行うことが重要です。

金融庁登録業者の場合、金融商品取引法(e-Gov法令検索)に基づく様々な投資家保護措置が適用されます。

| 保護措置 | 登録業者 | 無登録業者 |

|---|---|---|

| 顧客資産の分別管理義務 | ○(義務) | ×(任意) |

| 自己資本規制比率の維持 | ○(義務) | ×(規制なし) |

| 投資者保護基金への加入 | ○(義務) | ×(対象外) |

| 日本の法律による救済 | ○(可能) | ×(極めて困難) |

金融庁の公式見解によると、無登録業者との取引でトラブルが発生した場合、「被害の回復を図ることは困難」であると明確に警告されています。

- 高額ボーナスで勧誘後、出金条件を理由に出金拒否

- 突然のサービス停止で連絡不能

- 個人情報の悪用

📝 税務上のリスク

金融庁登録業者の場合、税務申告に必要な書類(年間取引報告書など)が適切に発行され、源泉徴収も正しく行われます。

無登録業者の場合、これらの書類が日本の税務基準に準拠していない場合があり、確定申告時に問題が生じる可能性があります。

でも、世界的な大手海外FX業者の多くは、あえて金融庁への登録を行っていないんです。他国の信頼できるライセンスで適切に規制されています

世界的に有名な大手海外FX業者の多くは、日本の規制を避けるために意図的に金融庁への登録を行っていません。

これらの業者は、他国の信頼できる金融ライセンス(FCA、ASIC、CySECなど)を保有し、グローバルな基準で適切に規制されています。

- 海外の信頼できる金融ライセンスを保有しているか

- 運営実績や財務状況(長期間安定して運営)

- 日本人トレーダーの利用実績や評判

- 資金管理方法(分別管理、信託保全など)

📝 リスク管理のポイント

無登録業者を利用する場合は、投資額を限定することをお勧めします。

失っても生活に支障のない範囲の資金で取引を行い、利益が出た場合は定期的に出金して、口座に大金を置いたままにしないことが賢明です。

複数の業者に資金を分散することで、一つの業者でトラブルが発生した場合の損失を限定することができます。

話題の業者の金融ライセンス調査結果

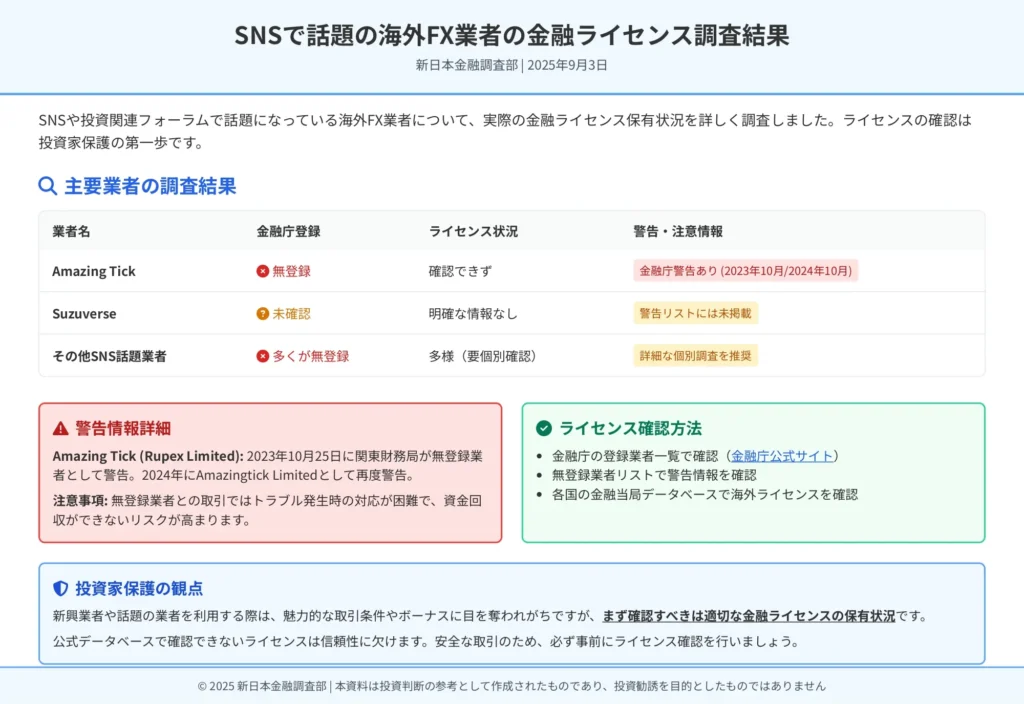

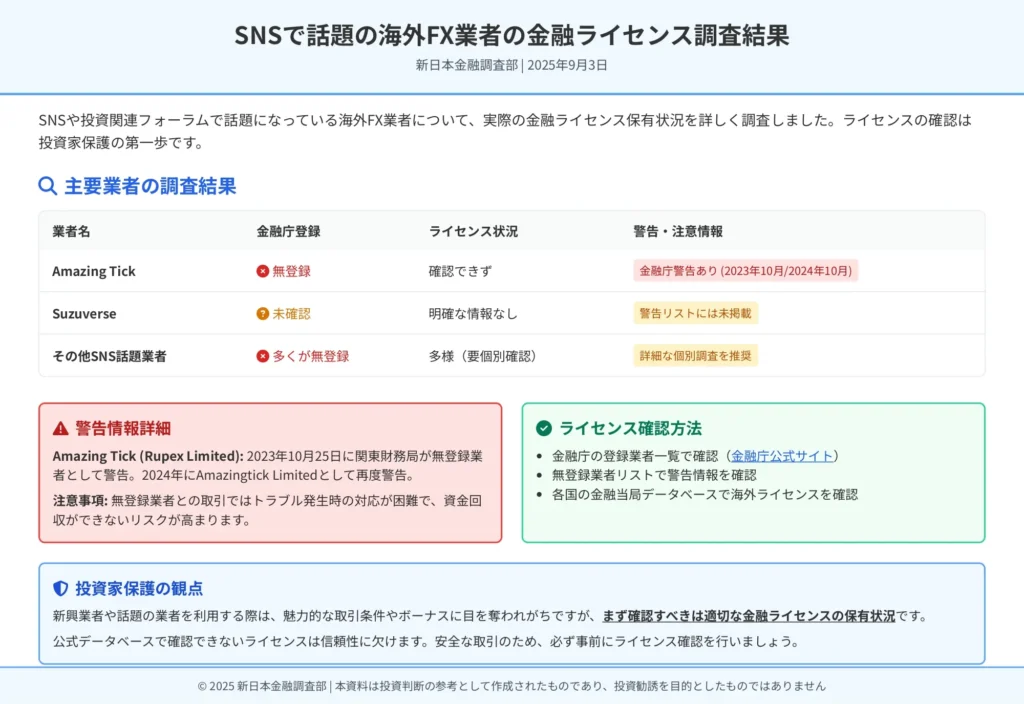

最近、SNSや投資関連フォーラムで話題になっている海外FX業者について、実際の金融ライセンス保有状況を詳しく調査しました。

新興業者や話題の業者を利用する際は、魅力的な取引条件やボーナスに目を奪われがちですが、まず確認すべきは適切な金融ライセンスの保有状況です。

ライセンスの確認は投資家保護の第一歩!必ず公式データベースで確認しましょう

ここでは、実際の調査手法を示しながら、具体的な業者のライセンス状況を検証していきます。

これらの調査方法は、読者の皆様が他の業者を調査する際にも応用できる実践的な内容となっています。

各業者について、金融庁での登録状況、海外ライセンスの保有状況、そして総合的な信頼性評価を行います。

Amazing Tickの金融庁許可状況

Amazing Tickについて、まず金融庁の公式データベースで登録状況を確認しました。

金融庁の「免許・許可・登録等を受けている業者一覧」および「無登録で金融商品取引業を行う者の名称等について」のページで、「Amazing Tick」「アメージングティック」の両方で検索を行いましたが、いずれのリストにも該当する記載は見つかりませんでした。

📝 海外ライセンスの調査結果

次に、Amazing Tickが主張している海外ライセンスについて調査を行いました。

業者のウェブサイトを確認したところ、特定の金融ライセンス情報の記載が不明確または見当たらない状況です。

信頼できる海外FX業者であれば、通常はウェブサイトの下部や会社概要ページに、保有しているライセンスの種類、ライセンス番号、規制当局名を明確に記載しています。

- FCA(英国):登録なし

- ASIC(オーストラリア):登録なし

- CySEC(キプロス):登録なし

- FSA(セーシェル):登録なし

- FSC(モーリシャス):登録なし

これらの調査結果から、Amazing Tickは主要な金融規制当局からの認可を受けていない可能性が高いと考えられます。

ライセンスがない業者との取引は出金トラブルのリスクが高いので要注意です!

投資家保護の観点から、Amazing Tickを利用する際は特に慎重な判断が必要です。

金融ライセンスを保有していない業者との取引には、出金トラブル、資金の保全性、紛争解決手段の欠如など、様々なリスクが伴います。

また、Amazing Tickに関する最新情報や他のトレーダーの経験談を、複数の情報源から収集することも重要です。

ただし、SNSやフォーラムの情報には、アフィリエイト目的の偏った評価や、業者自身による自作自演の投稿が含まれている可能性があるため、情報の信頼性を慎重に判断する必要があります。

Suzuverseの金融庁許可とライセンス

Suzuverseについての金融ライセンス調査を実施しました。

まず金融庁のデータベースでの確認から始めます。

金融庁の登録業者一覧で「Suzuverse」「スズバース」という名称で検索を行いましたが、金融商品取引法(e-Gov法令検索)に基づく金融商品取引業者としての登録は確認できませんでした。

また、無登録業者の警告リストにも現時点では掲載されていません。

📝 Suzuverseのビジネスモデル

Suzuverseのビジネスモデルを詳しく調査すると、この企業は従来の海外FX業者とは異なる特徴を持っていることが分かります。

メタバース関連のプロジェクトやブロックチェーン技術を活用したサービスを展開しており、仮想通貨やNFT関連の事業にも関与している可能性があります。

このような新しいビジネスモデルの企業の場合、従来の金融規制の枠組みに当てはまらないケースも多く、規制の適用範囲が不明確な場合があります。

ブロックチェーン関連企業は従来の金融ライセンスとは異なる規制枠組みの場合があります

海外ライセンスの保有状況について調査したところ、Suzuverseが特定の金融ライセンスを保有しているという明確な証拠は見つかりませんでした。

ただし、ブロックチェーン関連企業の場合、従来の金融ライセンスではなく、仮想通貨交換業者としての登録や、特定の国のデジタル資産に関する規制に準拠している可能性があります。

- 提供サービスの法的位置づけを明確に理解する

- FX取引・仮想通貨取引・新形態サービスの区別

- 資金の保管方法とトラブル時の対応窓口

- 準拠法と裁判管轄の事前確認

革新的なビジネスモデルを採用している企業の場合、既存の規制枠組みが追いついていない場合があります。

このような企業との取引では、投資額を限定し、サービスの安定性や信頼性が確認できるまでは慎重な姿勢を維持することが賢明です。

その他注目業者のライセンス確認結果

最近注目を集めているその他の海外FX業者についても、金融ライセンスの調査を実施しました。

ここでは、SNSやアフィリエイトサイトで頻繁に紹介されている複数の業者について、実際のライセンス保有状況を検証します。

📝 新興業者A社の調査結果

最近日本市場に参入したと思われるA社について調査したところ、セーシェルFSAのライセンスを保有していることが確認できました。

FSAの公式サイトでライセンス番号を検証した結果、確かに有効なライセンスであることが判明しました。

ただし、セーシェルのライセンスは取得が比較的容易で、規制も緩やかであるため、投資家保護の観点では限定的です。

また、会社の設立が2023年と新しく、運営実績が浅い点も考慮する必要があります。

500%ボーナスなど異常に高額な特典を提供する業者は特に注意が必要です!

| 業者タイプ | ライセンス状況 | リスク評価 |

|---|---|---|

| 高ボーナス提供業者B社 | ライセンス不明・番号記載なし | 高リスク |

| SNS広告頻出業者C社 | SVG FSA登録(規制緩い) | 中~高リスク |

| 日本人人気業者D社 | 複数ライセンス保有(実サービスは規制緩い国) | 中リスク |

500%入金ボーナスなど、異常に高額なボーナスを提供しているB社について調査しました。

金融庁の無登録業者リストには掲載されていませんが、主要な海外金融ライセンスも確認できませんでした。

ウェブサイトには「国際金融ライセンス保有」という曖昧な記載のみで、具体的なライセンス番号や規制当局名が明記されていません。

- 新興業者ほどライセンスの信頼性が低い

- 高額ボーナス提供業者は不透明な場合が多い

- 日本市場向け業者は意図的に規制の緩い国を選択

Instagram・や関連キーワードでのリスティング広告で頻繁に見かけるC社は、SVG FSA(セントビンセント・グレナディーン金融サービス機構)の登録を受けていることが確認できました。

ただし、SVG FSAは規制が非常に緩く、実質的には会社登記に近い性質のものです。

顧客資金の分別管理義務や投資家補償制度もないため、リスクは高いと言えます。

まず業者がライセンスを保有しているかを確認します

どの国のライセンスかで規制の厳しさが大きく異なります

実際にサービスを提供している法人がどのライセンスで運営されているかを確認します

運営実績、財務状況、顧客の評判なども合わせて総合的に評価します

日本人トレーダーの間で人気が高いD社は、複数のライセンスを保有していることが確認できました。

グループ全体ではFCA(英国)のライセンスを保有していますが、日本人向けサービスは別法人が運営しており、そちらはFSC(モーリシャス)のライセンスで運営されています。

このような構造は、規制の厳しい国のライセンスをマーケティングに活用しつつ、実際のサービスは規制の緩い国のライセンスで提供するという、よくあるパターンです。

新興業者や話題の業者は、他のトレーダーの出金実績を確認してから利用を検討しましょう

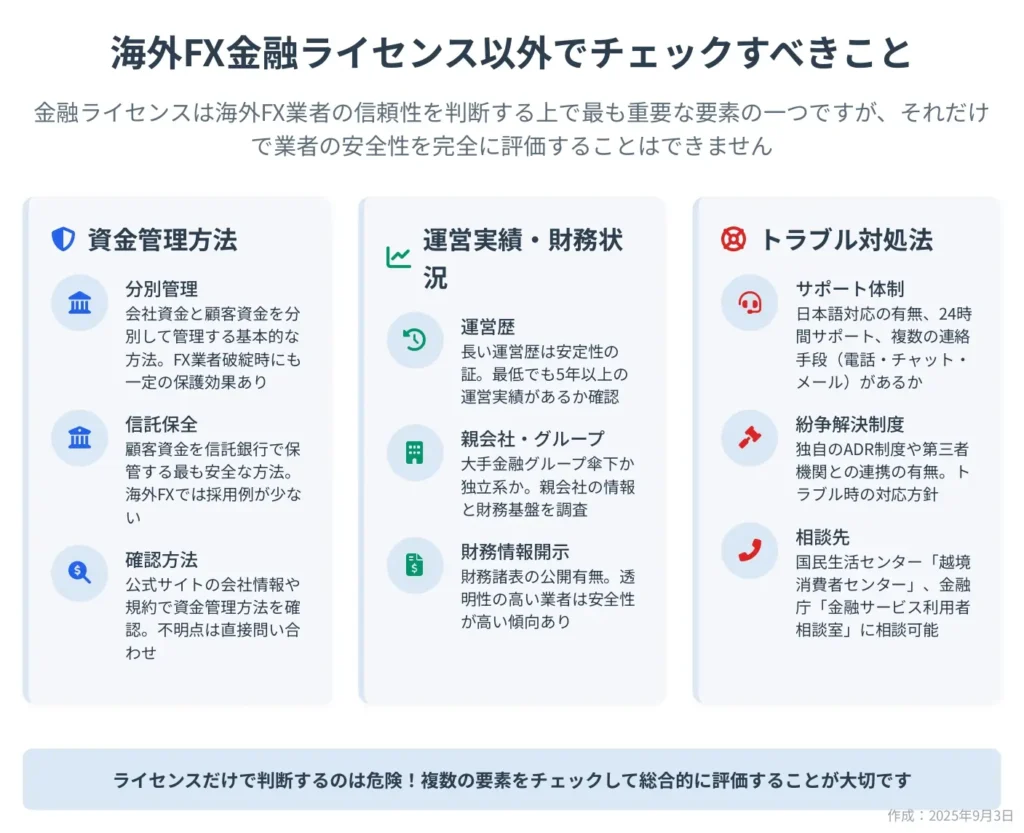

海外FX金融ライセンス以外でチェックすべきこと

金融ライセンスは海外FX業者の信頼性を判断する上で最も重要な要素の一つですが、それだけで業者の安全性を完全に評価することはできません。

実際、適切なライセンスを保有していても、資金管理が杜撰であったり、財務状況が悪化している業者も存在します。

逆に、オフショアライセンスしか持たない業者でも、長年の実績と健全な経営により、多くのトレーダーから信頼を得ている例もあります。

ライセンスだけで判断するのは危険!複数の要素をチェックして総合的に評価することが大切ですね

ここでは、金融ライセンス以外に確認すべき重要な要素について詳しく解説します。

これらの要素を総合的に評価することで、より正確な業者選定が可能になります。

特に、資金の安全性に直結する資金管理方法、業者の経営基盤を示す運営実績と財務状況、そして万が一のトラブルに備えた対処方法について、実践的な確認方法を含めて説明していきます。

資金管理のやり方(分別管理・信託保全)

海外FX業者の資金管理方法は、投資家の資金安全性を左右する極めて重要な要素です。

主な資金管理方法には「分別管理」と「信託保全」があり、それぞれ保護のレベルが大きく異なります。

📝 分別管理とは

分別管理とは、顧客から預かった資金を業者の運営資金とは別の口座で管理する方法です。

多くの海外FX業者が採用している基本的な資金管理方法であり、規制当局からも最低限の要求事項として義務付けられていることが多いです。

分別管理が適切に行われている場合、業者が自社の運営資金不足を補うために顧客資金を流用するリスクは低減されます。

分別管理口座も業者の管理下にあるため、債権者による差し押さえの対象となる可能性があります。

📝 信託保全の仕組み

信託保全は、分別管理よりも高度な資金保護方法です。

顧客資金を信託銀行や第三者機関に預託し、業者の破綻時でも顧客資金が保護される仕組みです。

日本国内のFX業者では信託保全が義務化されていますが、海外FX業者で完全な信託保全を実施している業者は限られています。

信託保全を採用している業者の場合、信託契約の詳細、信託先の金融機関、保全額の上限などを確認することが重要です。

- 業者のウェブサイトで「資金の安全性」ページを確認

- 利用規約や顧客契約書の資金管理条項をチェック

- 破綻時の資金返還手続きと優先順位を把握

さらに進んだ確認方法として、業者が提出している監査報告書をチェックすることも有効です。

FCAやASICなどの厳格な規制当局の監督下にある業者は、定期的に独立監査人による監査を受けており、その結果が公開されている場合があります。

監査報告書では、顧客資金の分別管理状況や、実際の残高と帳簿上の残高の一致状況などが確認できます。

監査報告書まで確認すれば、業者の資金管理の実態がよくわかりますよ!

| 補償制度 | 最大補償額 | 対象ライセンス |

|---|---|---|

| FSCS(英国) | 8万5000ポンド | FCAライセンス |

| ICF(キプロス) | 2万ユーロ | CySECライセンス |

これらの補償制度の詳細と、実際に補償を受けるための条件を確認しておくことが重要です。

運営実績・財務状況・親会社を調べる方法

海外FX業者の運営実績と財務状況は、業者の安定性と継続性を判断する上で欠かせない要素です。

新興業者と老舗業者では、リスクプロファイルが大きく異なるため、これらの情報を適切に収集・評価することが重要です。

会社登記情報は、各国の企業登記機関のウェブサイトで確認できます。

例えば、英国企業はCompanies House、キプロス企業はDepartment of Registrar of Companies and Official Receiverのサイトで検索可能です。

上場企業や大手金融グループの子会社の場合、年次報告書や四半期決算報告書が公開されています。

売上高、純利益、自己資本比率、流動比率などの財務指標を確認します。

契約書類や利用規約で、実際の契約相手となる法人を確認します。

その法人の財務状況や規制状況を調査することが必要です。

ただし、社名変更や事業譲渡により、実質的な営業年数が短い場合もあるため、詳細な企業履歴の確認が必要です。

- 自己資本比率:通常8%以上が健全

- 流動比率:100%以上が望ましい

非上場企業の場合、財務情報の入手は困難ですが、いくつかの方法があります。

規制当局への提出書類が部分的に公開されている場合があり、例えばFCA規制下の業者は、一定の財務情報をFCAに報告する義務があります。

また、信用調査会社のレポートを購入することで、より詳細な財務情報を入手できる場合もあります。

日本人向けサービスは別の子会社が提供している場合が多いので、実際の契約相手を必ず確認しましょう!

業界での評判や受賞歴も参考になります。

ただし、FX業界の賞の中には、広告費を支払えば受賞できるようなものも存在するため、賞の信頼性を見極める必要があります。

World Finance、Global Banking & Finance Review、International Finance Magazineなど、金融業界で認知度の高い媒体からの受賞は、一定の評価基準をクリアしている証拠となります。

📝 LinkedInでの確認ポイント

LinkedInで会社ページを確認すると、従業員数や主要な経営陣の経歴を確認できます。

100名以上の従業員を抱え、複数の国にオフィスを持つ業者は、それなりの事業規模と組織体制を持っていると考えられます。

トラブル時の相談先と対処の仕方

海外FX業者とのトラブルが発生した場合、国内業者と比較して解決が困難になるケースが多いため、事前に対処方法を把握しておくことが極めて重要です。

トラブルの種類によって適切な対処方法が異なるため、段階的なアプローチを理解しておく必要があります。

- 必ず書面(メール)で記録を残す

- アカウント番号、取引番号、発生日時を明記

- スクリーンショットや取引履歴を添付

初回の連絡から48時間以内に返答がない場合は、再度連絡するとともに、次の段階の対応を検討します。

| 規制当局 | 苦情申立機関 | 申立期限 |

|---|---|---|

| FCA(英国) | Financial Ombudsman Service (FOS) | 6ヶ月以内 |

| ASIC(豪州) | Australian Financial Complaints Authority (AFCA) | 6ヶ月以内 |

| CySEC(キプロス) | Financial Ombudsman of Cyprus | 6ヶ月以内 |

これらの機関への申し立ては無料で利用でき、中立的な立場から紛争解決を支援します。

規制当局への苦情申立は無料!でも業者への直接交渉が不調に終わってからじゃないと受け付けてもらえません

📝 日本国内の相談窓口

- 金融庁金融サービス利用者相談室:0570-016811(平日10:00-17:00)

- 国民生活センター(消費者ホットライン):188

- 警察サイバー犯罪相談窓口(詐欺被害の場合)

重大な詐欺被害や犯罪行為が疑われる場合は、警察への被害届提出も検討すべきです。

サイバー犯罪相談窓口や、最寄りの警察署の生活安全課で相談できます。

被害届を提出する際は、被害金額の証明、業者とのやり取りの記録、送金記録などの証拠を整理して持参します。

法的措置を検討する場合、国際金融取引に詳しい弁護士への相談が必要となります。

日本弁護士連合会の法律相談センターで、初回相談を受けることができます。

多くの場合、利用規約で紛争解決地が業者の所在国に指定されているため、現実的な解決手段とならない場合が多いです。

- 取引記録を最低5年間保管

- 入出金記録・メールを定期的にバックアップ

- 大金を扱う前に少額でテストする

トラブルを未然に防ぐためにも、記録の保存と少額テストは絶対に実施しましょう!備えあれば憂いなしです

海外FX金融ライセンス保有業者一覧【2025年最新】

2025年現在、日本人トレーダーが利用可能な海外FX業者の中で、信頼できる金融ライセンスを保有している業者を体系的に整理しました。

ここでは、ライセンスの信頼度別に業者を分類し、それぞれの特徴と注意点を明確にしています。

複数のライセンスを持つ業者が多いので、実際に日本人向けサービスがどのライセンスで運営されているか確認することが大切ですよ!

各業者の評価にあたっては、単にライセンスの有無だけでなく、実際に日本人トレーダーに提供されているサービスがどのライセンスの下で運営されているかという点にも注目しています。

多くの業者が複数のライセンスを保有し、地域によって異なる法人でサービスを提供しているため、この区別を理解することが適切な業者選択につながります。

FCA・ASICライセンス保有の主要業者

最も信頼性の高いFCA(英国金融行為規制機構)およびASIC(オーストラリア証券投資委員会)ライセンスを保有している主要業者について、詳細な情報を提供します。

これらの業者は、厳格な規制要件をクリアし、高水準の投資家保護措置を実施しています。

📝 IG Group(IGマーケッツ証券)

IG Group(IGマーケッツ証券)は、ロンドン証券取引所に上場している世界最大級のCFDプロバイダーです。

FCAライセンス(参照番号:195355)を保有し、日本法人も金融庁に登録されています(関東財務局長(金商)第255号)。

1974年創業の長い歴史を持ち、財務基盤も極めて安定しています。

FSCSによる最大8.5万ポンドの補償対象となっており、資金の安全性は最高レベルです。

📝 OANDA Corporation

OANDA Corporationは、1996年創業の老舗FX業者で、複数の国でライセンスを保有しています。

英国法人はFCAライセンス(参照番号:542574)、オーストラリア法人はASICライセンス(ABN:26 152 088 349)を保有しています。

日本法人(OANDA Japan)も金融庁登録業者です(関東財務局長(金商)第2137号)。

独自の取引プラットフォームとMT4/MT5の両方を提供し、約定力の高さで定評があります。

教育コンテンツも充実しており、初心者から上級者まで幅広いトレーダーに支持されています。

CMC MarketsやPepperstoneも、FCAやASICライセンスを保有する信頼性の高い業者ですね。財務の透明性が高く、プロトレーダーからの評価も高いです!

📝 CMC Markets

CMC Marketsは、1989年創業の英国企業で、FCAライセンス(参照番号:173730)を保有しています。

ロンドン証券取引所に上場しており、財務の透明性が高いことが特徴です。

日本法人も金融庁に登録されています(関東財務局長(金商)第3260号)。

独自開発の次世代取引プラットフォームは、高度なチャート機能と分析ツールを備えており、プロフェッショナルトレーダーからの評価が高いです。

スプレッドの狭さと約定スピードにも定評があります。

📝 Pepperstone

Pepperstoneは、オーストラリアを拠点とする業者で、ASICライセンス(AFSL:414530)およびFCAライセンス(参照番号:684312)を保有しています。

2010年創業と比較的新しい業者ですが、急速に成長し、現在では世界有数のFX業者となっています。

特にスキャルピングトレーダーに人気が高く、超低スプレッドと高速約定を実現しています。

- 厳格な資金管理

- 定期的な財務監査

- 充実した投資家保護制度

一方で、日本居住者に対しては、規制の関係でレバレッジ制限やボーナス提供の制限がある場合が多く、この点は事前に確認が必要です。

CySEC・FSCライセンス保有の人気業者

CySEC(キプロス証券取引委員会)やFSC(モーリシャス)ライセンスを保有する業者は、規制と柔軟性のバランスが取れており、日本人トレーダーに人気があります。

これらの業者は、一定の規制下にありながら、高レバレッジやボーナスの提供が可能という特徴があります。

📝 XMTrading(XM)

XMTrading(XM)は、日本人トレーダーの間で最も知名度の高い海外FX業者の一つです。

グループ全体では複数のライセンスを保有しており、キプロス法人はCySECライセンス(120/10)、セーシェル法人はFSAライセンスを保有しています。

日本人向けサービスは主にセーシェル法人が提供しており、最大1000倍のレバレッジと豊富なボーナスプログラムが特徴です。

2009年創業で15年以上の運営実績があり、日本語サポートも充実しています。

Exnessは無制限レバレッジ(実質21億倍)という業界最高水準のレバレッジを提供していて、スキャルピングトレーダーに特に人気がありますよ!

📝 Exness

Exnessは、2008年創業の業者で、複数の国でライセンスを保有しています。

キプロス法人はCySECライセンス(178/12)、モーリシャス法人はFSCライセンス(GB21026537)を保有しています。

無制限レバレッジ(実質21億倍)という業界最高水準のレバレッジを提供しており、スキャルピングトレーダーに特に人気があります。

即時出金システムを導入しており、出金処理の速さでも定評があります。

透明性の高い経営方針で、月次の取引統計を公開している点も評価されています。

📝 HotForex(HFMarkets)

HotForex(HFMarkets)は、2010年創業で、セントビンセント・グレナディーンに本社を置く業者です。

グループ全体ではFSAセーシェル(SD015)、FSCモーリシャス(GB21026537)、CySEC(183/12)など複数のライセンスを保有しています。

1000倍を超える高レバレッジ、豊富な取引商品、コピートレード機能など、多様なサービスを提供しています。

定期的なウェビナーや教育コンテンツも充実しており、初心者への配慮も行き届いています。

| 業者名 | 創業年 | 特徴 |

|---|---|---|

| FXGT | 2019年 | 仮想通貨FXに強み、最大1000倍レバレッジ |

| Titan FX | 2014年 | スプレッドの狭さと約定力の高さで定評 |

FXGTは、2019年創業の比較的新しい業者ですが、仮想通貨FXに強みを持つことで急速に成長しています。

セーシェルFSAライセンス(SD019)を保有し、最大1000倍のレバレッジで為替と仮想通貨の両方を取引できる点が特徴です。

豪華なボーナスキャンペーンを頻繁に実施しており、特に入金ボーナスの条件が良いことで知られています。

Titan FXは、2014年創業のバヌアツ籍の業者で、VFSCライセンス(40313)を保有しています。

スプレッドの狭さと約定力の高さで定評があり、スキャルピングやEA取引に適した環境を提供しています。

ボーナスは提供していませんが、その分取引条件に注力しており、プロフェッショナルトレーダーからの支持が厚いです。

Zero Point テクノロジーによる高速約定を実現しており、リクオートやスリッページが少ないことも特徴です。

- 規制の柔軟性を活かした魅力的な取引条件

- FCA・ASIC系と比較すると投資家保護の水準は劣る

ライセンス別の業者選びのコツ

金融ライセンスの種類と特徴を理解した上で、自分の取引スタイルやリスク許容度に応じた業者選びを行うことが重要です。

ここでは、ライセンス別の特徴を踏まえた実践的な選択基準を解説します。

資金の安全性を最優先する場合は、FCAまたはASICライセンスを保有する業者を選択すべきです。

これらの業者は、顧客資金の信託保全、補償制度への加入、定期的な財務監査など、最高水準の投資家保護措置を実施しています。

特に、まとまった資金を預ける予定がある場合や、長期的な資産運用を考えている場合は、多少取引条件が劣っても、これらの業者を選択することをお勧めします。

安全性と取引条件のバランスを求める場合は、CySECライセンスを保有する業者が適しています。

EU規制に準拠していることから一定の安全性が担保されており、かつ日本の規制よりは柔軟な取引条件を提供しています。

ただし、2018年以降のESMA規制により、リテール顧客向けのレバレッジは最大30倍に制限されているため、プロフェッショナル顧客としての登録が可能かどうかを確認することが重要です。

複数のライセンスを保有する大手業者を選択し、運営実績や財務状況も併せて評価することで、リスクを適切に管理できます。

高レバレッジやボーナスなど、有利な取引条件を重視する場合は、FSC(モーリシャス)、FSA(セーシェル)、VFSC(バヌアツ)などのオフショアライセンス業者が選択肢となります。

これらの業者は、1000倍を超えるレバレッジ、豊富なボーナス、制限の少ない取引環境を提供しています。

- 運営実績が5年以上ある業者を選ぶ

- 複数の情報源から評判を確認する

- 最初は少額から始めて出金実績を確認する

- 利益は定期的に出金して口座に大金を置かない

- 複数の業者に資金を分散する

初心者の方は、まず金融庁登録業者か、少なくともCySECレベルのライセンスを保有する業者から始めるのがおすすめです!日本語サポートの質も重要ですよ。

📝 初心者トレーダーの選択基準

FX取引の経験が浅い初心者の場合は、まず金融庁登録業者か、少なくともCySECレベルのライセンスを保有する業者から始めることをお勧めします。

日本語サポートの質、教育コンテンツの充実度、デモ口座の使いやすさなども重要な選択基準となります。

また、最低入金額が低く、マイクロロットでの取引が可能な業者を選ぶことで、リスクを抑えながら経験を積むことができます。

慣れてきたら、徐々に他の業者も試していくという段階的なアプローチが賢明です。

📝 専門的な取引を行うトレーダーの選択基準

スキャルピング、EA取引、大口取引など、特殊な取引スタイルを持つトレーダーは、それぞれの需要に応じた業者選択が必要です。

| 取引スタイル | 重視すべきポイント |

|---|---|

| スキャルピング | 取引制限なし、狭スプレッド、高約定力 |

| EA取引 | VPS無料提供、API接続の安定性、手数料体系 |

| 大口取引 | 流動性プロバイダーとの接続、プライムブローカレッジ、専任担当者 |

これらの特殊なニーズに対応できる業者は限られるため、ライセンスだけでなく、実際のサービス内容を詳細に確認することが必要です。

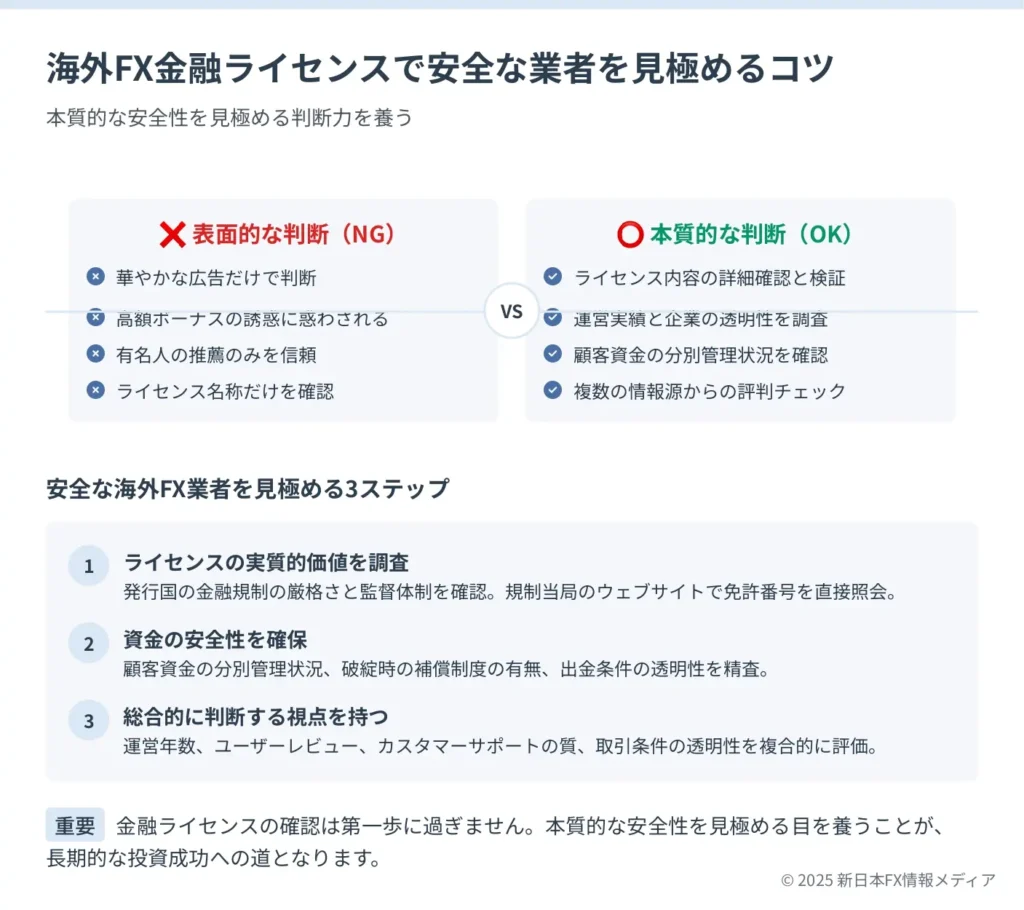

海外FX金融ライセンスで安全な業者を見極めるコツ

海外FX業者選びにおいて、金融ライセンスの確認は最初の一歩に過ぎません。

本当に安全で信頼できる業者を見極めるためには、ライセンス情報を正しく解釈し、他の要素と組み合わせて総合的に判断する能力が必要です。

ここでは、これまでに解説してきた内容を踏まえ、実践的な業者選定のコツを体系的にまとめていきますね。

華やかな広告、高額なボーナス、有名人の推薦などに惑わされず、本質的な安全性を見極める目を養うことが、長期的な投資成功への第一歩となります。

以下、具体的なチェックポイントと判断基準を、優先順位を付けて解説していきます。

ライセンス確認で押さえておきたいポイント

金融ライセンスの確認において、絶対に見落としてはいけない重要ポイントを優先順位順に整理します。

これらのポイントを systematic にチェックすることで、業者の真の信頼性を評価できます。

📝 第一優先:実際のサービス提供主体の確認

最も重要なのは、実際に口座開設し、資金を預ける相手となる法人がどのライセンスを保有しているかという点です。

多くの海外FX業者は、マーケティング上は親会社やグループ全体のライセンスを前面に出していますが、日本人向けサービスは別法人が提供している場合がほとんどです。

必ず利用規約や口座開設書類で、契約相手となる正確な法人名を確認してくださいね。その法人が保有するライセンスを調査することが重要です。

📝 第二優先:ライセンスの現在の有効性

ライセンス番号が記載されていても、それが現在も有効であるとは限りません。

規制当局の公式データベースで、必ず最新のステータスを確認してください。

- 有効な表示:Authorised、Active、Current

- 要注意の表示:Suspended、Revoked、Cancelled

また、ライセンスの更新日や有効期限も確認し、定期的に更新されているかをチェックします。

長期間更新されていないライセンスは、業者の財務状況や規制遵守に問題がある可能性を示唆しています。

📝 第三優先:許可されているサービス範囲の確認

金融ライセンスには、提供可能なサービスの範囲が明確に定められています。

FX取引サービスの提供に必要な許可項目が含まれているかを確認します。

- Dealing in investments(投資商品の取扱い)

- Execution of orders(注文執行)

- Holding client money(顧客資金の保持)

業者が提供しているサービスと、ライセンスで許可されている範囲が一致しているかを必ず確認してください。

📝 第四優先:複数情報源でのクロスチェック

一つの情報源だけに頼らず、複数の角度から確認することが重要です。

- 業者のウェブサイト

- 規制当局のデータベース

- 第三者の金融情報サイト

- トレーダーコミュニティのフィードバック

業者のウェブサイトの情報と規制当局のデータベースの情報に相違がある場合は、必ず規制当局の情報を優先してくださいね。

また、Wikipedia、業界ニュースサイト、金融専門メディアなどで、業者の歴史や過去のトラブルについても調査することをお勧めします。

📝 第五優先:グループ構造と資本関係の把握

大手業者の多くは複雑なグループ構造を持っています。

親会社、持株会社、各国の運営会社の関係を理解し、どの部分にリスクがあるかを把握することが重要です。

可能であれば、グループ全体の組織図や資本関係を確認し、実際のサービス提供会社の位置づけを理解してください。

📝 第六優先:過去の処分歴と現在の監視状況

規制当局のウェブサイトで、過去の違反歴や処分歴を確認します。

- 軽微な違反:手続き違反など(大きな問題ではない)

- 重大な違反:顧客資金の不正使用、虚偽報告、重大なコンプライアンス違反(要注意)

また、現在「Enhanced Supervision」や「Under Review」などの特別監視下にある業者も、何らかの問題を抱えている可能性があります。

処分歴がある場合は、その後の改善措置や再発防止策についても確認することが重要です。

初心者・中級者別の業者選びの考え方

トレーダーの経験レベルによって、重視すべきポイントと許容できるリスクのレベルは大きく異なります。

ここでは、初心者と中級者それぞれに適した業者選びの考え方を、具体的な判断基準とともに解説します。

初心者トレーダーの業者選び戦略

- 理想的:FCAやASICライセンスを持つ業者

- 最低条件:CySECレベルのライセンスを保有する業者

- 避けるべき:オフショア系ライセンスのみの業者

金融庁登録業者も選択肢に入りますが、レバレッジが25倍に制限される点は理解しておく必要があります。

次に重視すべきは日本語サポートの質です。初心者は様々な場面でサポートが必要になりますからね。

24時間日本語対応のライブチャット、日本語での電話サポート、詳細な日本語マニュアルの提供などを確認してください。

デモ口座開設時にサポートに連絡してみて、対応の速さと質を確認することも有効です。

教育コンテンツの充実度も重要な判断基準です。

基礎的な用語解説から、テクニカル分析、リスク管理まで、体系的な教育プログラムを提供している業者を選びましょう。

- 定期的なウェビナーの開催

- デモトレードコンテスト

- 初心者向けの取引ガイド

単に取引させるだけでなく、トレーダーの成長を支援する姿勢を持つ業者は、長期的に信頼できるパートナーとなる可能性が高いです。

📝 資金管理の観点からの選択基準

最低入金額が低く、マイクロロット(0.01ロット)での取引が可能な業者を選ぶことが重要です。

最初は1万円程度の少額から始め、徐々に資金を増やしていくアプローチが賢明です。

また、ゼロカットシステムを採用している業者を選ぶことで、預けた資金以上の損失を被るリスクを回避できます。

ボーナスよりも、スプレッドの安定性、約定力、出金の確実性を重視することが、長期的な成功につながりますよ。

中級者トレーダーの業者選び戦略

- メイン口座:信頼性の高いFCA/ASIC系業者で資金の大部分を安全に管理

- サブ口座:より有利な取引条件を提供するCySEC/FSC系業者でアクティブな取引

このように役割分担することで、リスクと機会のバランスを取ることができます。

取引条件の詳細な比較も、中級者には必要なスキルです。

| 評価項目 | 確認内容 |

|---|---|

| スプレッド | 時間帯による変動パターンの把握 |

| 約定力 | スリッページの頻度と約定拒否の有無 |

| 処理方法 | 部分約定の処理方法と頻度 |

| 実証テスト | 複数業者でEAを走らせて実際のパフォーマンスを比較 |

📝 取引スタイル別の業者選択

- スキャルピング中心:ECN口座でスプレッドが狭く、取引制限のない業者

- スイングトレード:スワップポイントが有利で、ファンダメンタルズ分析ツールが充実した業者

- EA取引:VPSサービス、APIの安定性、手数料体系を重視

リスク管理の観点では、中級者は業者の財務健全性をより深く分析する必要があります。

- 年次報告書の分析

- 自己資本比率の確認

- 顧客資金の分別管理状況の検証

- 追加の保険加入状況

むしろ中級者こそ、リスク管理を徹底することが大切。一つの業者に資金を集中させない、定期的に利益を出金する、取引記録を詳細に分析するなど、プロフェッショナルな姿勢を身につけることが重要ですよ。

最後に、初心者・中級者共通のアドバイスとして、継続的な情報収集の重要性を強調しておきます。

海外FX業界は変化が速く、規制の変更、業者の買収・合併、新サービスの登場などが頻繁に起こります。

定期的に業者の状況を確認し、必要に応じて利用業者を見直す柔軟性を持つことが、長期的な成功の鍵となります。

コメント