「AXIORYのスプレッドは狭いの?」「口座タイプによるスプレッドの違いは何?手数料は?」「ゼロスプレッドは実現されているの?」「他社と比較して実際にコストメリットはあるの?」――AXIORYでの取引を検討する際、こうした疑問を感じていませんか?

この記事では、AXIORYの6つの口座タイプ(ゼロ・マックス・スタンダード・ナノ・テラ・アルファ)の各銘柄のスプレッドを実数値で網羅的に公開しています。

さらに大手5社(XM・TitanFX・Exness・FXDD)との比較表、トレードスタイル別の最適な口座の選び方、ロンドン・ニューヨーク時間帯でのスプレッド最適化テクニックまで、実践に直結する情報を体系的に解説します。

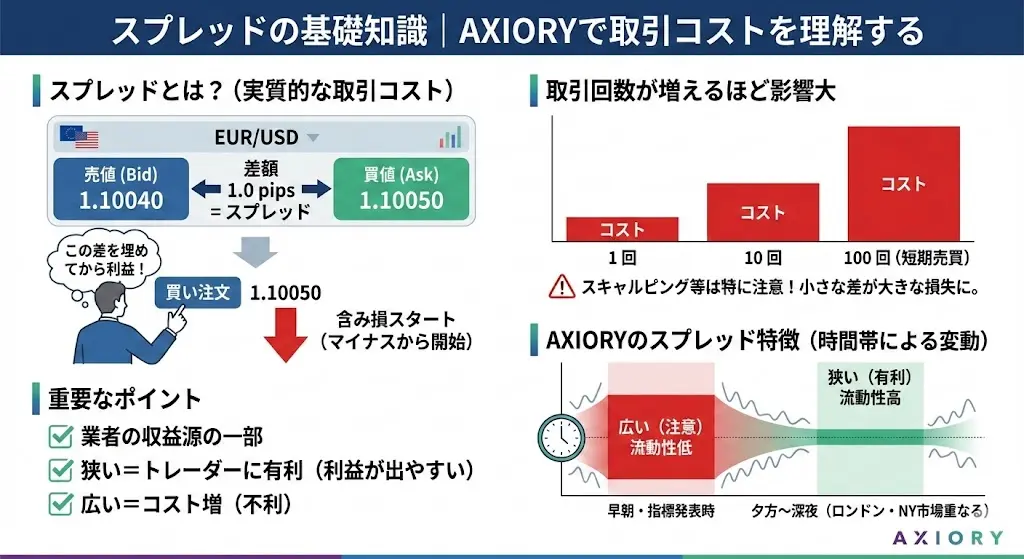

スプレッドの基礎知識|AXIORYで取引コストを理解する

AXIORYでFX取引を始めるにあたり、スプレッドは取引コストの中核を成す要素です。

取引回数が増えるほどスプレッドの影響は大きくなるため、その仕組みと計算方法を正確に理解することが収益性を左右します。

スプレッドを理解せずに取引を重ねると、知らないうちにコストが膨らんでしまうことも。まずは基本からしっかり押さえましょう!

このセクションでは、スプレッドの基本概念を解説します。

スプレッドとは

スプレッドとは、FX取引における買値(Ask)と売値(Bid)の差額のことを指します。この差額がトレーダーにとっての実質的な取引コストとなり、ポジションを保有した瞬間に発生します。

つまり、トレードごとに発生する実質コストであり、年間で計算すると利益を大きく左右します。

例えば、EUR/USDの通貨ペアで買値が1.10050、売値が1.10040と表示されている場合、この差である1.0pips(0.00010)がスプレッドです。

トレーダーが買い注文を出す際は1.10050で購入し、すぐに決済しようとすると1.10040で売却することになります。

つまり、エントリーした瞬間にスプレッド分だけ含み損を抱える状態からスタートします。

スプレッドは目に見えない手数料のようなもの。ポジションを持った瞬間にマイナスからスタートするので、この差を埋めてからがプラスの利益になります。

スプレッドのポイント

- 買値と売値の差がFX業者の収益源の一部となっている

- スプレッドが狭いほどトレーダーにとって有利

- 短期売買では数pipsの差が収益に大きく影響する

スプレッドが取引コストになる理由は、この買値と売値の差がFX業者の収益源の一部となっているためです。

スプレッドが狭いほどトレーダーにとっては有利で、特にスキャルピングのような短期売買では数pipsの差が収益に大きく影響します。

📊 AXIORYのスプレッドの特徴

AXIORYでは、市場の流動性が高い時間帯にスプレッドが狭くなる傾向があります。

ロンドン市場とニューヨーク市場が重なる日本時間の夕方から深夜にかけては、主要通貨ペアのスプレッドが最も狭くなりやすい時間帯です。

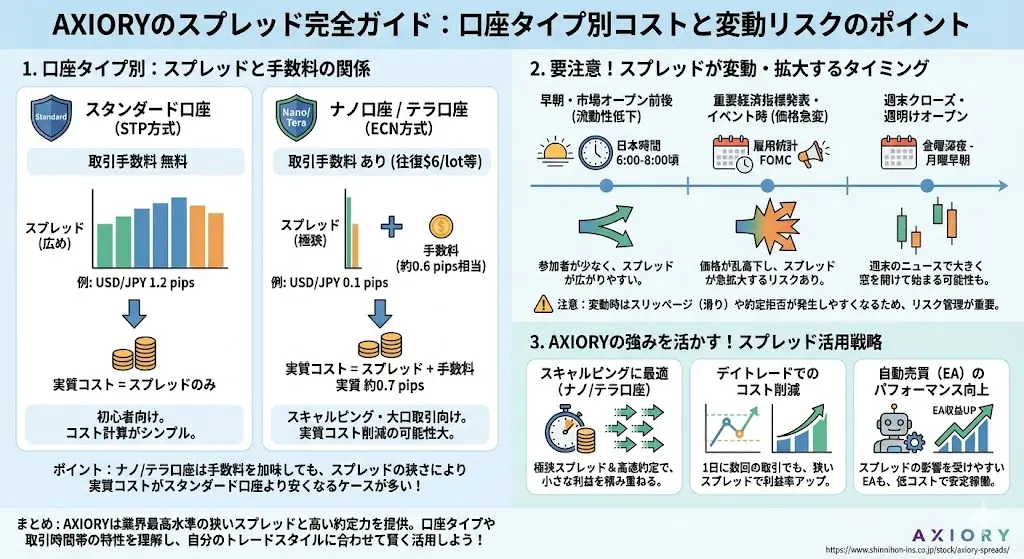

AXIORYのスプレッド総まとめ|6種類の口座タイプを一覧で比較

| 口座タイプ | 手数料 | 特徴 |

|---|---|---|

| スタンダード口座 | なし | FX通貨ペアは取引手数料なしで狭いスプレッドを利用できる |

| マックス口座 | なし | AXIORYで最大のレバレッジ2,000倍 マージンコール30%・ロスカット0% リスクを抑えながら取引機会を最大化できる |

| ナノ口座 | 6USD (往復) | 業界最狭水準のスプレッドを提供 1ロットあたり往復6USDの取引手数料が発生する スキャルピングや指数トレードと相性が良い |

| テラ口座 | 6USD (往復) | |

| ゼロ口座 | あり (変動制) | 安定した0.0pipsスプレッドと高い約定力 マーケット状況に応じた手数料が発生 |

| アルファ口座 | あり | 現物株式とETFに特化した株式専用口座 FX通貨ペアは取引不可 |

スタンダード・マックス口座は取引手数料無料でナノ・テラ口座は業界最狭水準のスプレッドに片道3ドル(往復6ドル)の手数料が加算される仕組みです。

ゼロ口座の取引手数料はマーケット状況に応じた変動制になっており、マックス口座は最大レバレッジ2,000倍を活かしながら中間的なスプレッドを提供します。

アルファ口座は、米国・欧州市場の現物株式とETFが取引可能な口座ですが、FX通貨ペアを取引することはできません。

口座タイプ別の、手数料と主要な銘柄のスプレッドの一覧は以下の通りです:

| 口座タイプ | 手数料 | メジャー(USD/JPY) | マイナー(NDZ/JPY) | エキゾチック(USD/TRY) | 貴金属(XAU/USD) | 株価指数(DOW) | ETF(AXP.XN) |

|---|---|---|---|---|---|---|---|

| スタンダード | なし | 1.3pips | 2.0pips | 54.5pips | 3.0pips | 4.9pt | – |

| ナノ | 6USD(往復) | 0.2pips | 1.3pips | 51.5pips | 1.1pips | 3.9pt | – |

| テラ | 6USD(往復) | 0.2pips | 1.3pips | 51.5pips | 1.1pips | 3.9pt | – |

| マックス | なし | 1.0pips | 3.1pips | 73.7pips | 2.5pips | 5.3pt | – |

| ゼロ | 変動制 | 0.0pips | 0.0pips(一部) | – | – | – | – |

| アルファ | あり | – | – | – | – | – | 0.9USD |

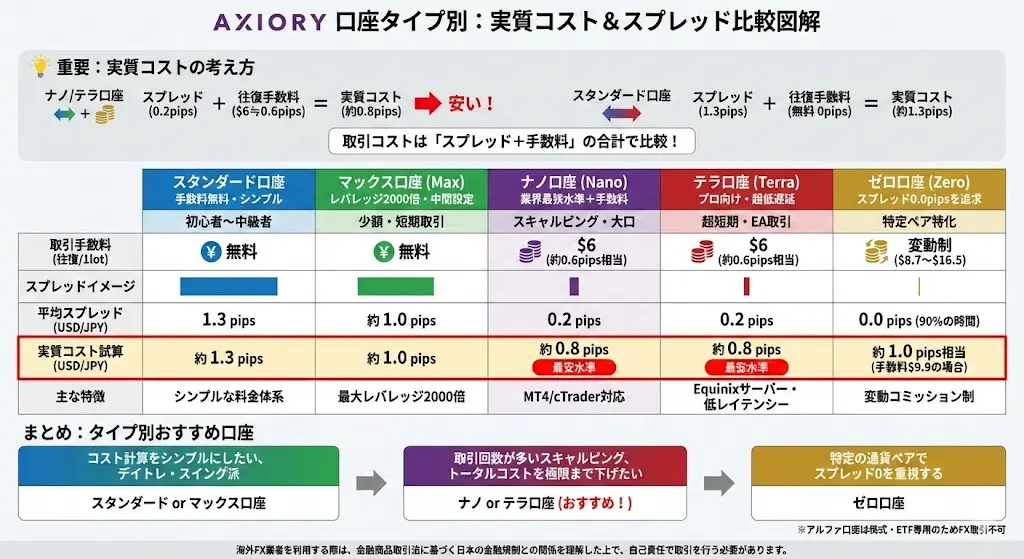

取引コストを比較するときは、スプレッドだけでなく手数料も含めた「実質コスト」で判断しましょう!

実質コスト

取引コストを正確に比較するには、スプレッドだけでなく往復手数料を加味した実質コストで判断する必要があります。

例えばナノスプレッド口座でUSD/JPYを1ロット取引する場合、スプレッドが0.2pips程度でも往復6ドル(約0.6pips相当)が加算されるため、実質コストは約0.8pipsとなります。

一方スタンダード口座は手数料無料ですが平均スプレッドが1.3pips程度のため、取引頻度や1回あたりのロット数によって有利な口座タイプが変わります。

📊 実質コスト計算の例(USD/JPY 1ロット)

- ナノスプレッド口座:スプレッド0.2pips + 手数料0.6pips = 実質0.8pips

- スタンダード口座:スプレッド1.3pips + 手数料0pips = 実質1.3pips

以下では各口座タイプの具体的なスプレッド数値と特徴を詳しく解説し、自分のトレードスタイルに最適な口座を選ぶための判断材料を提供します。

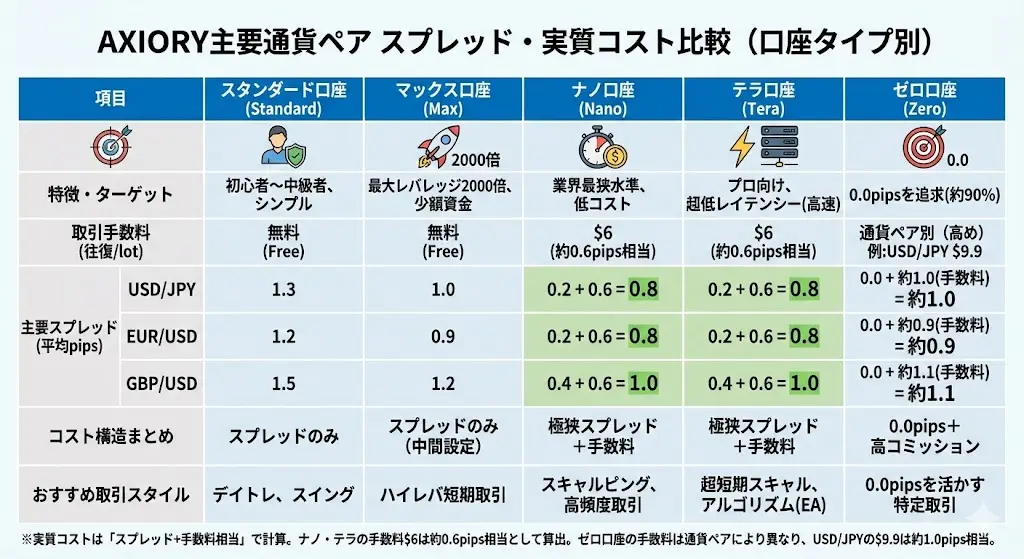

AXIORYの主要通貨ペアスプレッド一覧比較 | 口座タイプ別の実質コスト

スタンダード口座のスプレッド|主要15通貨ペアの平均値

スタンダード口座は取引手数料が一切かからないシンプルな料金体系で、初心者から中級者まで幅広く利用されています。

AXIORYのスタンダード口座における主要通貨ペアの平均スプレッドは、USD/JPYで約1.3pips、EUR/USDで約1.2pips、GBP/USDで約1.5pips程度です。

スタンダード口座は手数料がゼロなので、スプレッドだけを見れば取引コストが一目瞭然です!

主要15通貨ペアの平均スプレッド実数値は以下の通りです:

| 通貨ペア | 平均スプレッド |

|---|---|

| USD/JPY(米ドル円) | 1.3pips |

| EUR/USD(ユーロドル) | 1.2pips |

| GBP/USD(ポンドドル) | 1.5pips |

| AUD/USD(豪ドル米ドル) | 1.6pips |

| EUR/JPY(ユーロ円) | 1.4pips |

| GBP/JPY(ポンド円) | 1.8pips |

| AUD/JPY(豪ドル円) | 1.7pips |

| NZD/USD(NZドル米ドル) | 1.8pips |

| USD/CAD(米ドルカナダドル) | 1.7pips |

| USD/CHF(米ドルスイスフラン) | 1.6pips |

| EUR/GBP(ユーロポンド) | 1.4pips |

| EUR/AUD(ユーロ豪ドル) | 1.9pips |

| GBP/AUD(ポンド豪ドル) | 2.3pips |

| AUD/NZD(豪ドルNZドル) | 2.1pips |

| NZD/JPY(NZドル円) | 2.0pips |

- 1日数回程度のデイトレード

- スウィングトレード

- 手数料計算が不要でシンプルな損益管理を求める方

ナノ口座|業界最狭レベルの実数値と手数料

ナノスプレッド口座はAXIORYの代表的な低コスト口座で、主要通貨ペアで0.2~0.4pips程度の業界最狭水準のスプレッドを提供しています。

ただし別途取引手数料として片道3ドル(往復6ドル)が1ロット(100,000通貨)あたり発生します。

主要15通貨ペアの平均スプレッド実数値と実質コストは以下の通りです:

| 通貨ペア | 平均スプレッド | 実質コスト |

|---|---|---|

| USD/JPY(米ドル円) | 0.2pips | 0.8pips |

| EUR/USD(ユーロドル) | 0.2pips | 0.8pips |

| GBP/USD(ポンドドル) | 0.4pips | 1.0pips |

| AUD/USD(豪ドル米ドル) | 0.4pips | 1.0pips |

| EUR/JPY(ユーロ円) | 0.3pips | 0.9pips |

| GBP/JPY(ポンド円) | 0.6pips | 1.2pips |

| AUD/JPY(豪ドル円) | 0.9pips | 1.5pips |

| NZD/USD(NZドル米ドル) | 1.1pips | 1.7pips |

| USD/CAD(米ドルカナダドル) | 0.6pips | 1.2pips |

| USD/CHF(米ドルスイスフラン) | 0.5pips | 1.1pips |

| EUR/GBP(ユーロポンド) | 0.5pips | 1.1pips |

| EUR/AUD(ユーロ豪ドル) | 1.2pips | 1.8pips |

| GBP/AUD(ポンド豪ドル) | 1.9pips | 2.5pips |

| AUD/NZD(豪ドルNZドル) | 1.6pips | 2.2pips |

| NZD/JPY(NZドル円) | 1.3pips | 1.9pips |

📊 手数料の計算例

往復手数料6ドルは、USD/JPYのレートが150円の場合、約900円となり、これを1ロット(100,000通貨)で割ると約0.6pips相当のコストになります。

そのためスタンダード口座の1.3pipsと比較すると、ナノスプレッド口座の実質0.8pipsの方が約0.5pips(1ロットあたり約750円)安くなります。

1日10回以上取引するスキャルピングトレーダーなら、このコスト差が月間で数万円から数十万円の違いを生み出しますよ!

1日10回以上取引するスキャルピングトレーダーや、1回あたり10ロット以上の大口取引を行うトレーダーにとっては、このコスト差が月間で数万円から数十万円の違いを生み出します。

ナノスプレッド口座は取引プラットフォームとしてMT4とcTraderの両方に対応しており、高頻度取引に最適化されています。

テラ口座のスプレッド|プロ向け低コスト構造

テラ口座はナノスプレッド口座と同様に業界最狭水準のスプレッドを提供するプロ向け口座で、取引手数料もナノ口座と同じく片道3ドル(往復6ドル)です。

スプレッド水準もナノスプレッド口座とほぼ同等で、USD/JPYで0.2pips前後、EUR/USDで0.2pips前後となっています。

ナノ口座と同じコストなのに、さらに高速な取引環境が使えるのがテラ口座の魅力です!

テラ口座とナノスプレッド口座の主な違いは取引執行方式にあります。

テラ口座はEquinix社のデータセンターに設置されたサーバーを通じて取引が執行され、より低レイテンシー(遅延)での取引が可能です。

このためミリ秒単位の執行速度を求める超短期スキャルピングトレーダーや、アルゴリズム取引(EA)を活用するトレーダーに適しています。

主要15通貨ペアの平均スプレッド実数値と実質コストは以下の通りです:

| 通貨ペア | 平均スプレッド | 実質コスト |

|---|---|---|

| USD/JPY(米ドル円) | 0.2pips | 0.8pips |

| EUR/USD(ユーロドル) | 0.2pips | 0.8pips |

| GBP/USD(ポンドドル) | 0.4pips | 1.0pips |

| AUD/USD(豪ドル米ドル) | 0.4pips | 1.0pips |

| EUR/JPY(ユーロ円) | 0.3pips | 0.9pips |

| GBP/JPY(ポンド円) | 0.8pips | 1.4pips |

| AUD/JPY(豪ドル円) | 0.9pips | 1.5pips |

| NZD/USD(NZドル米ドル) | 1.1pips | 1.7pips |

| USD/CAD(米ドルカナダドル) | 0.6pips | 1.2pips |

| USD/CHF(米ドルスイスフラン) | 0.5pips | 1.1pips |

| EUR/GBP(ユーロポンド) | 0.5pips | 1.1pips |

| EUR/AUD(ユーロ豪ドル) | 1.2pips | 1.8pips |

| GBP/AUD(ポンド豪ドル) | 1.9pips | 2.5pips |

| AUD/NZD(豪ドルNZドル) | 1.6pips | 2.2pips |

| NZD/JPY(NZドル円) | 1.3pips | 1.9pips3 |

通常のデイトレードやスウィングトレードではナノスプレッド口座で十分ですが、1回の保有時間が数秒から数分のスキャルピング、特に経済指標発表直後の値動きを狙う取引では、テラ口座の低レイテンシー環境がスリッページ(注文価格と約定価格のズレ)を最小化し、トータルパフォーマンス向上に貢献します。

スキャルピングでは数pipsの差が収益に大きく影響するため、執行速度の速さは重要な要素になります。

マックス口座|スタンダードとナノの中間設定

マックス口座は2023年に新設された口座タイプで、最大レバレッジ2,000倍という業界最高水準のレバレッジと、中間的なスプレッド設定を特徴としています。

取引手数料は無料で、スプレッドはスタンダード口座よりやや狭く、ナノスプレッド口座より広い設定です。

手数料無料でスプレッドも狭めなので、計算がシンプルで分かりやすいですね!

マックス口座の主要通貨ペア平均スプレッドは以下の通りです:

| 通貨ペア | 平均スプレッド |

|---|---|

| USD/JPY | 約1.0pips |

| EUR/USD | 約0.9pips |

| GBP/USD | 約1.2pips |

| EUR/JPY | 約1.1pips |

| AUD/USD | 約1.3pips |

マックス口座の最大の特徴は、少額資金で大きなポジションを持てる点です。

例えば証拠金10万円で最大レバレッジ2,000倍を活用すれば、理論上2億円分のポジションを保有できます(ただし実際の取引では適切なリスク管理が必須です)。

スタンダード口座の最大レバレッジが400倍であることを考えると、5倍のポジションサイズを同じ証拠金で持てる計算になります。

レバレッジ2,000倍は魅力的ですが、損失リスクも同様に大きくなるので注意が必要です。

手数料無料でスタンダード口座より0.3~0.4pips狭いスプレッドを実現しているため、レバレッジを活かした短期取引を行いたいが、ナノスプレッド口座の手数料計算が煩わしいと感じるトレーダーに適しています。

- 最大レバレッジ2,000倍を活用したい

- 手数料無料でスプレッドも抑えたい

- 短期取引をメインに行う

- ナノスプレッド口座の手数料計算が煩わしい

ゼロ口座|「0.0pips」を活かすためのコミッション制

AXIORYのゼロ口座は、特定の選定されたFX通貨ペアに対して1日の約90%にわたり0.0 Pipのスプレッドを実現し、取引コストを大幅に削減します。

しかし重要なのは、ゼロ口座はコミッション(取引手数料)制である点です。スプレッドが0でも、取引ごとに通貨ペア別の手数料が課されます。

ゼロ口座の取引銘柄および手数料はマーケット状況に応じて調整されています。

| 通貨ペア | 手数料(往復) |

|---|---|

| USD/JPY(米ドル円) | 9.9USD |

| EUR/USD(ユーロドル) | 8.7USD |

| GBP/USD(ポンドドル) | 10.7USD |

| AUD/USD(豪ドル米ドル) | 10.2USD |

| EUR/JPY(ユーロ円) | 10USD |

| GBP/JPY(ポンド円) | 16.5USD |

| AUD/JPY(豪ドル円) | 10.8USD |

| NZD/USD(NZドル米ドル) | 12USD |

| USD/CAD(米ドルカナダドル) | 9.5USD |

| USD/CHF(米ドルスイスフラン) | 15USD |

| EUR/GBP(ユーロポンド) | 11USD |

| EUR/AUD(ユーロ豪ドル) | 11.5USD |

| GBP/AUD(ポンド豪ドル) | 14USD |

| AUD/NZD(豪ドルNZドル) | 10.4USD |

| NZD/JPY(NZドル円) | 14USD |

また、選定された通貨ペア以外もゼロ口座で取引可能ですが、その場合は6USD(往復)の手数料がかかります。

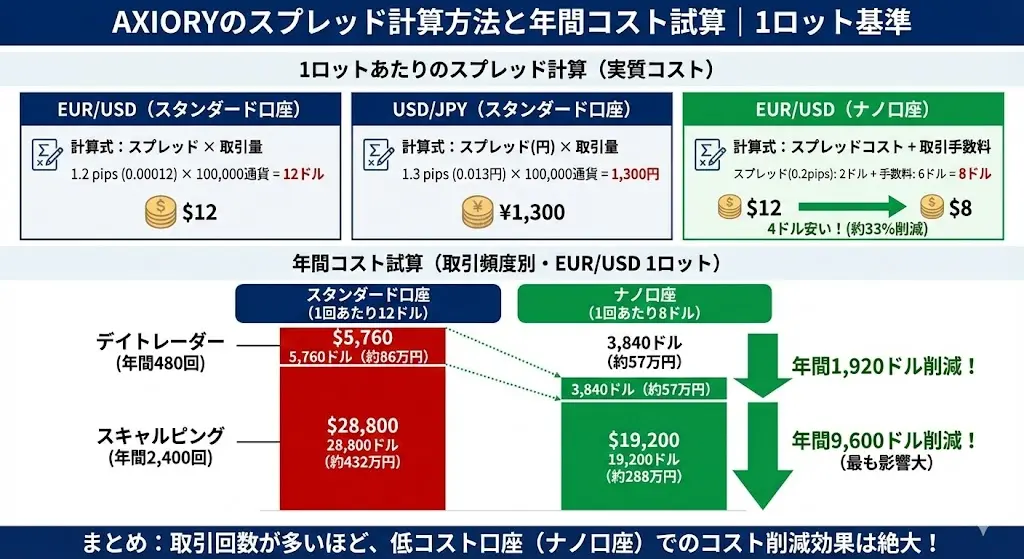

AXIORYのスプレッド計算方法|1ロット・年間コストを実数値で解説

数値例を用いた実践的な計算により、AXIORYでの取引コストを自分で算出できる力を身につけることができます。

実際の数値で計算してみると、スプレッドの影響がどれだけ大きいか実感できますよ。

このセクションでは、スプレッドの具体的な計算方法、さらには年間での累積コストまでを段階的に解説します。

スプレッドの計算方法|EUR/USDとUSD/JPYで具体例

スプレッドから実際の取引コストを算出するには、通貨ペアごとの計算式を理解する必要があります。

ここでは、EUR/USDとUSD/JPYという代表的な通貨ペアで具体的な計算手順を示します。

計算方法を覚えておくと、取引前にコストを正確に把握できるようになります!

EUR/USDの計算例

EUR/USDは1pipsが0.0001で表されます。

AXIORYのスタンダード口座でEUR/USDの平均スプレッドが1.2pipsの場合、1ロット(10万通貨)取引での取引コストは以下のように計算します。

📊 計算手順

- スプレッド:1.2pips = 0.00012

- 取引量:100,000通貨(1ロット)

- 取引コスト:0.00012 × 100,000 = 12ドル

つまり、EUR/USDで1ロット取引するごとに12ドルのコストがかかります。

0.1ロット(1万通貨)の場合は1.2ドル、10ロットの場合は120ドルとなります。

USD/JPYの計算例

USD/JPYは円建ての通貨ペアであり、1pipsが0.01円(1銭)で表されます。

AXIORYのスタンダード口座でUSD/JPYの平均スプレッドが1.3pipsの場合、計算は以下の通りです。

📊 計算手順

- スプレッド:1.3pips = 0.013円

- 取引量:100,000通貨(1ロット)

- 取引コスト:0.013 × 100,000 = 1,300円

USD/JPYで1ロット取引するごとに1,300円のコストがかかります。

為替レートを1ドル150円と仮定すると、これは約8.67ドル相当です。

円建てペアの場合は、最後にドル換算すると他の通貨ペアとの比較がしやすくなりますよ。

ナノ口座での計算

AXIORYのナノ口座では、スプレッドが狭い代わりに取引手数料が片道3ドル(往復6ドル)/1ロットかかります。

ナノ口座のEUR/USDスプレッドが0.2pipsの場合、総コストは以下のようになります。

📊 計算手順

- スプレッドコスト:0.00002 × 100,000 = 2ドル

- 取引手数料:往復6ドル

- 総コスト:2ドル + 6ドル = 8ドル

取引頻度が高いトレーダーほど、この差額の累積効果は大きくなります。

デイトレードやスキャルピングなど、取引回数が多い方はナノ口座の方が断然お得です!

- スタンダード口座:12ドル

- ナノ口座:8ドル(スプレッド2ドル+手数料6ドル)

- コスト削減率:約33%

年間でどれくらいコストがかかるか|スプレッドの影響試算

スプレッドコストは1回の取引では小さく見えても、取引回数が増えると無視できない金額になります。

ここでは取引頻度別に年間コストを試算し、スプレッドの長期的な影響を可視化します。

取引スタイルによって年間コストは大きく変わってきます。自分の取引頻度に当てはめて計算してみましょう!

デイトレーダーの年間コスト試算

1日2回取引、月間40回(週5日×4週)、年間480回取引するデイトレーダーを想定します。

EUR/USDで毎回1ロット取引する場合の年間コストは以下の通りです。

| 口座タイプ | コスト構造 | 年間コスト(ドル) | 年間コスト(円) |

|---|---|---|---|

| スタンダード口座 | スプレッド1.2pips | 5,760ドル | 約864,000円 |

| ナノ口座 | スプレッド0.2pips + 手数料6ドル | 3,840ドル | 約576,000円 |

この差額は取引資金が増えるほど拡大します。

スキャルピングトレーダーの年間コスト試算

1日10回取引、月間200回、年間2,400回取引する高頻度トレーダーの場合、コスト差はさらに顕著になります。

| 口座タイプ | 年間取引回数 | 年間コスト(ドル) | 年間コスト(円) |

|---|---|---|---|

| スタンダード口座 | 2,400回 | 28,800ドル | 約4,320,000円 |

| ナノ口座 | 2,400回 | 19,200ドル | 約2,880,000円 |

スキャルピングのように取引回数が多い戦略では、わずか数pipsのスプレッド差でも年間収益に大きな影響を与えることが分かります。

高頻度トレードでは口座選びが収益を左右します。年間100万円以上の差が出ることも珍しくありません。

スイングトレーダーの年間コスト試算

週1回取引、月間4回、年間48回取引する中長期トレーダーの場合、コストは以下のようになります。

| 口座タイプ | 年間取引回数 | 年間コスト(ドル) | 年間コスト(円) |

|---|---|---|---|

| スタンダード口座 | 48回 | 576ドル | 約86,400円 |

| ナノ口座 | 48回 | 384ドル | 約57,600円 |

スイングトレードでは年間192ドル(約28,800円)の差に留まります。

取引頻度が低い場合は、スプレッドよりもスワップポイントや値幅の方が収益に与える影響が大きくなるため、口座タイプの選択基準も変わってきます。

ロット数による影響

上記は1ロット取引の例ですが、取引量が増えるとコストも比例して増加します。

毎回5ロット取引する場合、上記の金額はすべて5倍になります。

デイトレーダーで5ロット取引の場合、スタンダード口座とナノ口座の年間コスト差は9,600ドル(約144万円)にまで拡大します。

📊 コスト累積の仕組み

取引回数とロット数の掛け算でスプレッドコストは累積していきます。自分の取引スタイルと想定する取引量を基に、年間コストを事前に試算することで、より収益性の高い口座選択が可能になります。

AXIORYでは複数の口座タイプを使い分けることもできます。取引戦略に応じて最適な口座を選択しましょう。

ゴールド・仮想通貨のスプレッド|貴金属とCFD銘柄

AXIORYでは通貨ペアに加えて、ゴールド(XAU/USD)やシルバー(XAG/USD)などの貴金属、ビットコイン(BTC/USD)やイーサリアム(ETH/USD)などの仮想通貨CFDも取引可能です。

これらの銘柄は通貨ペアとは異なるスプレッド構造を持っています。

貴金属や仮想通貨CFDは金融庁の規制対象となるデリバティブ取引です。通貨ペアとは異なる特性があるため、スプレッドの構造も異なります。

ゴールド(XAU/USD)のスプレッド

| 口座タイプ | スプレッド | 実質コスト |

|---|---|---|

| スタンダード口座 | 約3.0pips(3.0ドル) | 約3.0pips相当 |

| ナノスプレッド口座 | 約1.1pips + 往復手数料6ドル | 約1.7pips相当 |

| テラ口座 | 約1.1pips + 往復手数料6ドル | 約1.7pips相当 |

| マックス口座 | 約2.5pips | 約2.5pips相当 |

ゴールド取引ではナノスプレッド口座・テラ口座の方が、スタンダード口座より約40~50%コストを削減できます。

ゴールドは値動きが大きく1日で数ドル動くことも珍しくないため、スプレッドの差が損益に与える影響は通貨ペアより相対的に小さいですが、頻繁に取引する場合はコスト差が積み重なります。

ゴールドは値動きが激しい銘柄なので、短期トレードを繰り返すならナノスプレッド口座やテラ口座の低スプレッドが有利です。

シルバー(XAG/USD)のスプレッド

| 口座タイプ | スプレッド |

|---|---|

| スタンダード口座 | 約2.5pips |

| ナノスプレッド口座 | 約1.5pips + 往復手数料6ドル |

仮想通貨CFDのスプレッド

AXIORYの仮想通貨CFDは変動スプレッド制で、市場の流動性によって大きく変動します。

- ビットコイン(BTC/USD):約50~100ドル

- イーサリアム(ETH/USD):約5~10ドル

仮想通貨市場は24時間365日稼働していますが、週末や流動性が低い時間帯はスプレッドが拡大する傾向があります。

特に重要な経済イベントや仮想通貨市場の急変動時にはスプレッドが通常の数倍に拡大することがあるため、注文前に必ず現在のスプレッドを確認する習慣が収益性向上につながります。

仮想通貨CFDは値動きもスプレッドも大きく変動します。取引前には必ずリアルタイムのスプレッドをチェックしましょう。

リアルタイムで確認する方法|MT4・cTraderでの見方

AXIORYのスプレッドは固定ではなく変動スプレッド制のため、取引する時間帯や市場の流動性によって刻々と変化します。

最も正確なコスト判断のためには、注文前に取引プラットフォーム上でリアルタイムスプレッドを確認する必要があります。

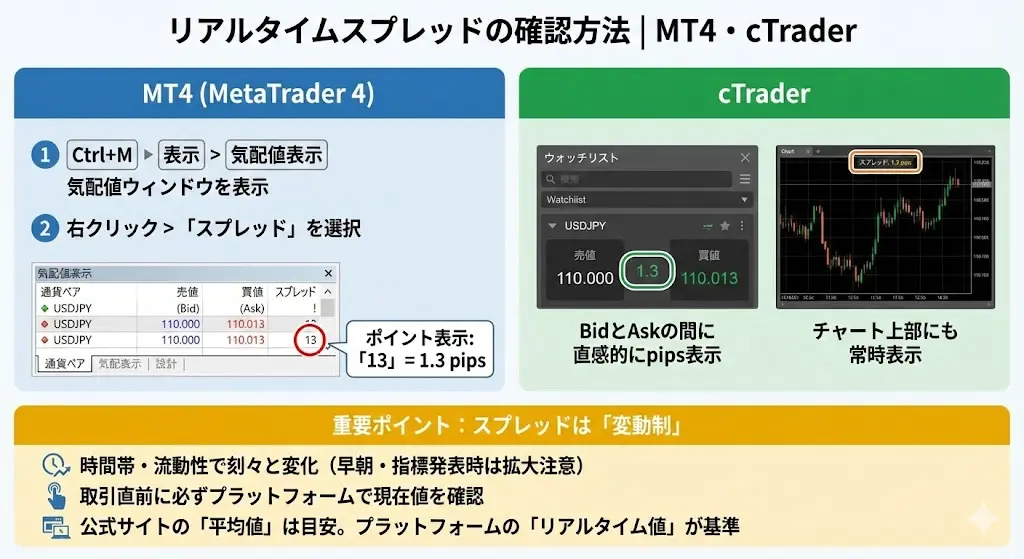

MT4(MetaTrader 4)でのスプレッド確認方法

MT4でスプレッドを確認する最も簡単な方法は、画面下部の「気配値表示」ウィンドウを活用することです。

具体的な手順は以下の通りです:

MT4を起動し、画面左上のメニューバーから「表示」→「気配値表示」を選択(またはCtrl+Mキー)

気配値表示ウィンドウ内で右クリックし、「スプレッド」を選択

各通貨ペアの右側に現在のスプレッドがポイント単位で表示されます

例えばUSD/JPYのスプレッドが「13」と表示されている場合、これは1.3pipsを意味します(多くの通貨ペアでは1pips=10ポイント)。

ただしJPY建て以外の通貨ペアでは小数点以下の桁数が異なるため、EUR/USDで「12」と表示されていれば1.2pipsです。

📊 チャート上でスプレッドを表示する方法

チャート上でもスプレッドを常時表示できます。

チャートを右クリック→「プロパティ」→「全般」タブ内の「Ask のラインを表示」にチェックを入れると、買値(Ask)と売値(Bid)の両方のラインがチャート上に表示され、その差がスプレッドとして視覚化されます。

cTraderでのスプレッド確認方法

cTraderはより直感的なインターフェースを持ち、スプレッド確認も簡単です:

- cTraderを起動し、左側の「ウォッチリスト」パネルを確認

- 各通貨ペアの買値(Ask)と売値(Bid)の間にスプレッドがpips単位で表示されます

- より詳細な情報を見るには、通貨ペア名を右クリック→「シンボル情報」を選択

cTraderでは平均スプレッド、最小スプレッド、現在のスプレッドが一覧表示され、過去の変動パターンも把握できます。

またチャート上部にも常に現在のスプレッドが表示されるため、取引判断がしやすい設計です。

スプレッド確認のベストプラクティス

スプレッドは市場の流動性が高いロンドン市場とニューヨーク市場が重なる日本時間21時~翌2時頃に最も狭くなり、早朝5時~7時頃や週末クローズ前には拡大する傾向があります。

- 取引前に必ずリアルタイムスプレッドを確認

- 通常よりも広い場合は時間を置いてから取引

- 公式サイトの平均スプレッドはあくまで目安

- 実際の取引では必ずプラットフォーム上の現在値を基準に判断

スキャルピングなどスプレッドの影響が大きい取引スタイルでは、スプレッドの変動パターンを把握しておくことが収益性向上のカギになります。

AXIORYの公式サイトでも平均スプレッドが公開されていますが、これはあくまで目安であり、実際の取引では必ずプラットフォーム上の現在値を基準に判断してください。

AXIORYと他社のスプレッド比較|本当に狭いのか検証

スプレッドはトレードコストに直結する要素であり、特にスキャルピングやデイトレードなど取引回数が多い手法では、わずか0.1pipsの差が年間収益に大きな影響を与えます。

海外FXは日本の金融庁の規制外で運営されているため、業者選びでは取引コストの透明性が特に重要になります。

AXIORYは複数の口座タイプを提供しており、スタンダード口座は取引手数料無料でスプレッドのみのシンプルなコスト構造、ナノ口座・テラ口座は業界最狭水準のスプレッドに往復6ドル(片道3ドル)の取引手数料が加算される仕組みです。

マックス口座は最大レバレッジ2,000倍を提供する一方、スプレッドはやや広めに設定されています。

この多様な口座設計により、トレーダーは自身の取引スタイルに応じて最適なコスト構造を選択できます。

📊 AXIORYの口座タイプ別コスト構造

- スタンダード口座:取引手数料無料、スプレッドのみ

- ナノ口座・テラ口座:最狭スプレッド+往復6ドルの手数料

- マックス口座:レバレッジ2,000倍、スプレッドやや広め

本セクションでは、主要な海外FX業者であるXM・TitanFX・Exness・FXDDとAXIORYのスプレッドを主要通貨ペア別に比較し、どの通貨ペアでAXIORYが優位性を持つのか、逆にどの銘柄で不利なのかを明らかにします。

さらに、スプレッドだけでなくスワップポイント・出金手数料・ボーナス制度といった総合的なコストも検証し、実質的な取引コストの全体像を把握できるようにします。

- AXIORYの口座タイプ別コスト構造の特徴

- 主要海外FX業者との通貨ペア別スプレッド比較

- スプレッド以外の総合的なコスト要素

- 取引スタイル別の最適な業者・口座選択

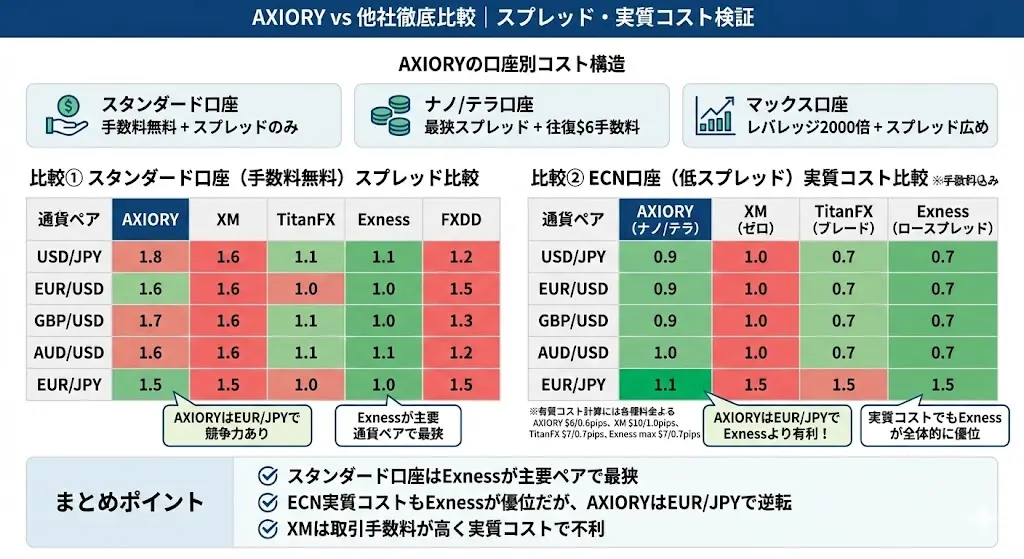

XM・TitanFX・Exness・FXDDとの5通貨ペア比較表

主要5通貨ペアにおけるAXIORYと競合4社のスプレッド比較を以下に示します。

比較対象は各社の代表的な口座タイプとし、手数料が発生する口座については手数料込みの実質コストを併記します。

スタンダード口座(STP口座)のスプレッド比較

| 通貨ペア | AXIORY(スタンダード) | XM(スタンダード) | TitanFX(スタンダード) | Exness(スタンダード) | FXDD(スタンダード) |

|---|---|---|---|---|---|

| USD/JPY | 1.2 pips | 1.6 pips | 1.33 pips | 1.1 pips | 1.5 pips |

| EUR/USD | 1.3 pips | 1.7 pips | 1.2 pips | 1.0 pips | 1.8 pips |

| GBP/USD | 1.6 pips | 2.1 pips | 1.57 pips | 1.0 pips | 2.0 pips |

| AUD/USD | 1.8 pips | 1.8 pips | 1.52 pips | 1.3 pips | 1.9 pips |

| EUR/JPY | 1.5 pips | 2.3 pips | 1.74 pips | 1.9 pips | 2.1 pips |

ECN口座(低スプレッド口座)の実質コスト比較

| 通貨ペア | AXIORY(ナノ/テラ) | XM(ゼロ) | TitanFX(ブレード) | Exness(ロースプレッド) |

|---|---|---|---|---|

| USD/JPY | 0.9 pips | 1.1 pips | 1.03 pips | 0.7 pips |

| EUR/USD | 0.9 pips | 1.1 pips | 0.9 pips | 0.7 pips |

| GBP/USD | 1.2 pips | 1.2 pips | 1.27 pips | 1.0 pips |

| AUD/USD | 1.2 pips | 1.4 pips | 1.22 pips | 1.0 pips |

| EUR/JPY | 1.1 pips | 1.4 pips | 1.44 pips | 1.5 pips |

※AXIORYナノ/テラ口座は往復6ドル(0.6 pips相当)、XMゼロ口座は往復10ドル(1.0 pips相当)、TitanFXブレード口座は往復7ドル(0.7 pips相当)、Exnessロースプレッド口座は最大往復7ドル(0.7 pips相当)の取引手数料を加算した実質コストです。

ECN口座では取引手数料が別途かかるため、スプレッドだけでなく実質コストで比較することが重要です。

スタンダード口座の比較では、ExnessがUSD/JPYやEUR/USD、GBP/USDで最も狭いスプレッドを提供している一方、AXIORYはEUR/JPYで競争力があります。

手数料無料のシンプルな口座を求めるトレーダーにとって、Exnessのスタンダード口座は魅力的な選択肢ですが、AXIORYも業界平均を下回る水準を維持しています。

ECN口座(低スプレッド口座)の実質コスト比較では、Exnessのロースプレッド口座が多くの通貨ペアで最狭の実質コストを実現しています。

AXIORYのナノ/テラ口座はExnessに次ぐ水準であり、特にEUR/JPYではAXIORYが1.1 pipsとExnessの1.5 pipsを下回る実質コストを提供しています。

XMのゼロ口座は取引手数料が往復10ドルと高めであるため、実質コストでは他社より不利になる傾向があります。

- スタンダード口座ではExnessが主要通貨ペアで最狭スプレッド

- ECN口座の実質コストでもExnessが優位性を持つ

- AXIORYはEUR/JPYで特に競争力のある実質コストを提供

- XMは取引手数料が高めで実質コストでは不利

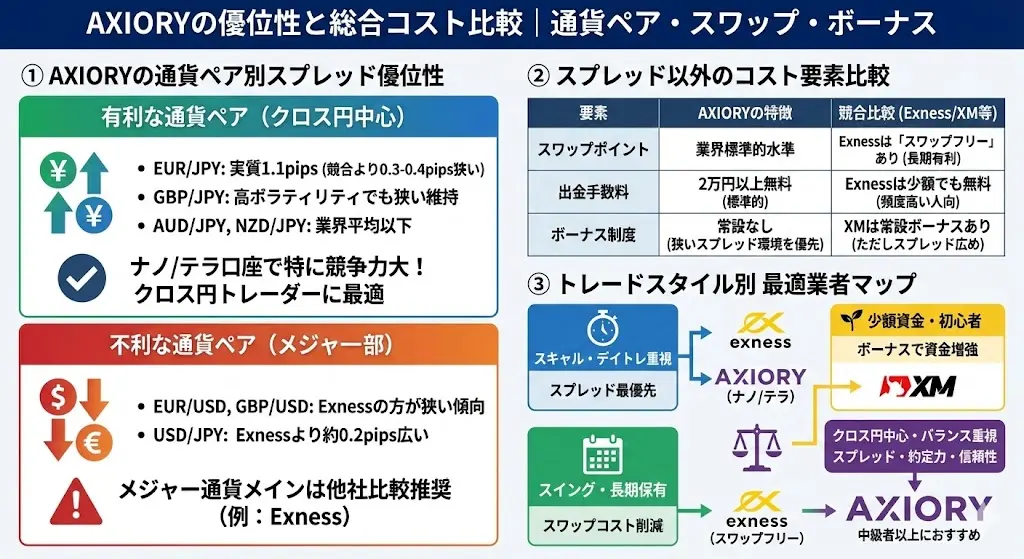

AXIORYが有利な通貨ペア・不利な通貨ペア

AXIORYのスプレッド優位性は通貨ペアによって異なり、トレード銘柄の選定においてこの特性を理解することが重要です。

有利な通貨ペアを中心に取引することで、実質的なトレードコストを最小化できます。

通貨ペアごとにスプレッドの有利・不利があるので、自分の取引スタイルに合った銘柄を選ぶことが大切ですね!

AXIORYが有利な通貨ペア

AXIORYが競合他社と比較して優位性を持つ通貨ペアは、主にクロス円通貨ペアと一部のマイナー通貨ペアです。

特にナノ/テラ口座では以下の銘柄で競争力があります。

- EUR/JPY:実質コスト1.1 pips(競合より0.3~0.4 pips狭い)

- GBP/JPY:ボラティリティの高い相場でも狭いスプレッド維持

- AUD/JPY・NZD/JPY:オセアニア通貨ペアで業界平均以下

EUR/JPY:AXIORYナノ/テラ口座の実質コストは1.1 pipsであり、Exnessの1.5 pips、TitanFXの1.44 pipsと比較して0.3~0.4 pips狭い水準です。

クロス円通貨ペアを中心にトレードするスキャルパーにとって、この差は年間コストに大きく影響します。

GBP/JPY:ボラティリティの高いポンド円でもAXIORYは比較的狭いスプレッドを維持しており、急激な値動きを利用したトレードで有利です。

AUD/JPY・NZD/JPY:オセアニア通貨と円のクロスペアでも、AXIORYは業界平均を下回るスプレッドを提供しています。

クロス円トレーダーにとってAXIORYは非常に魅力的な選択肢です!

スタンダード口座においても、AXIORYはEUR/JPYで1.5 pipsとXMの2.3 pipsやFXDDの2.1 pipsと比較して明確な優位性があります。

取引手数料を避けたいトレーダーで、クロス円通貨ペアを中心に取引する場合、AXIORYのスタンダード口座は有力な選択肢となります。

AXIORYが不利な通貨ペア

一方、メジャー通貨ペアの一部ではExnessやTitanFXに劣る場合があります。

- EUR/USD・GBP/USD:Exnessの方がスプレッドが狭い

- USD/JPY:Exnessより0.2 pips広い(実質コスト0.9 pips)

- エキゾチック通貨ペア:TRY・ZARなどは個別確認が必要

EUR/USD・GBP/USD:Exnessのスタンダード口座はEUR/USDで1.0 pips、GBP/USDで1.0 pipsと、AXIORYのスタンダード口座(EUR/USD 1.3 pips、GBP/USD 1.6 pips)より狭い水準です。

ナノ/テラ口座でも実質コストはExnessがやや有利です。

USD/JPY:Exnessのロースプレッド口座は0.7 pipsの実質コストであり、AXIORYナノ/テラ口座の0.9 pipsより0.2 pips狭くなっています。

ドル円を中心にトレードするスキャルパーにとって、この差は見逃せません。

マイナー通貨ペア:TRY(トルコリラ)やZAR(南アフリカランド)などエキゾチック通貨ペアでは、AXIORYは業者によって有利不利が分かれるため、個別に確認が必要です。

メジャー通貨ペアメインのトレーダーは、他社との比較をしっかり行いましょう!

スプレッド以外のコストも含めた総合比較|スワップ・手数料・ボーナス

スプレッドだけでなく、スワップポイント・出金手数料・ボーナス制度といった要素を総合的に評価することで、実質的な取引コストの全体像が見えてきます。

特にスイングトレードやポジショントレードではスワップポイントが収益に大きく影響し、出金頻度が高いトレーダーにとって出金手数料も無視できないコスト要因です。

長期保有する場合はスワップポイントが積み重なるので、スプレッドだけでなく総合的なコストを見ることが大切ですね。

スワップポイントの比較

スワップポイントは通貨ペアを翌日に持ち越す際に発生する金利差調整額であり、ロングポジションとショートポジションで受け取り・支払いが発生します。

AXIORYのスワップポイントは業界標準的な水準であり、特別に有利でも不利でもありません。

📊 主要通貨ペアのスワップポイント傾向(2025年12月時点)

- USD/JPY:ロング(買い)ポジションで若干のマイナススワップ、ショート(売り)ポジションでもマイナススワップとなる傾向(両建てでコスト発生)

- EUR/USD:ロングポジションでマイナススワップ、ショートポジションでプラスまたは小幅マイナス

- 高金利通貨ペア(TRY/JPYなど):ロングポジションで大きなプラススワップを期待できるが、スプレッドが広めでありボラティリティも高い

Exnessは一部の口座でスワップフリー(スワップポイントが発生しない)オプションを提供しており、イスラム圏のトレーダーや長期保有戦略を取るトレーダーにとって有利な選択肢となります。

スワップフリー口座なら金利差を気にせずポジションを保有できるので、長期トレーダーには便利ですね。

出金手数料の比較

出金手数料は利益確定や資金管理において重要なコスト要素です。

AXIORYの出金手数料は以下の通りです。

| 出金方法 | 手数料 |

|---|---|

| 国内銀行送金 | 2万円以上の出金で無料、2万円未満で1,000円の手数料が発生 |

| 海外銀行送金 | 一律で銀行側の手数料が発生(リフティングチャージなど) |

| オンラインウォレット(STICPAY等) | 業者側の手数料は無料だが、オンラインウォレットから銀行口座への出金時に手数料が発生する場合がある |

AXIORYは2万円以上の出金であれば手数料無料であり、これは業界標準的な水準です。

XMも同様に一定額以上で出金手数料無料としていますが、Exnessは出金額に関わらず無料(銀行側手数料を除く)としており、小額出金を頻繁に行うトレーダーにとってはExnessが有利です。

ボーナス制度の有無

ボーナス制度は実質的な取引資金を増やす効果があり、特に初心者や少額資金でスタートするトレーダーにとって魅力的です。

ただし、AXIORYは常設のボーナスキャンペーンを提供していません。

過去には期間限定で「お中元キャンペーン2025」などのプロモーションを実施したことがありますが、XMのような常設の入金ボーナスや口座開設ボーナスは提供していません。

AXIORYはボーナスではなく、狭いスプレッドと透明性の高い取引環境で勝負している業者なんです。

一方、XMは以下のボーナスを常設で提供しています。

- 口座開設ボーナス:新規口座開設で13,000円相当のボーナス(取引には使えるが出金不可)

- 入金ボーナス:初回入金500ドルまで100%ボーナス、追加入金で最大10,000ドルまで20%ボーナス

ボーナス重視のトレーダーにはXMが有利ですが、ボーナスを提供する業者はスプレッドが広めに設定される傾向があります。

AXIORYはボーナスを提供しない代わりに狭いスプレッドと透明性の高い取引環境を提供する方針であり、中級者以上のトレーダーや大口取引を行うトレーダーにとっては長期的に有利です。

総合評価

総合的なコスト比較では、トレードスタイルによって最適な業者が異なります。

- スキャルピング・デイトレード重視:スプレッドが最も重要であり、ExnessまたはAXIORYのナノ/テラ口座が有利

- 少額資金・初心者:XMの口座開設ボーナスや入金ボーナスで実質資金を増やせるため、スプレッドの広さを補える

- スイングトレード・長期保有:スワップポイントが重要であり、Exnessのスワップフリー口座が選択肢となる

- 出金頻度が高い:Exnessの出金手数料無料(銀行側手数料除く)が有利

AXIORYはスプレッド・約定力・信頼性のバランスが優れており、特にクロス円通貨ペアを中心にトレードする中級者以上のトレーダーに適した業者と言えます。

トレードスタイル別|AXIORYで選ぶべき口座タイプ

AXIORYでは取引コストを最小化するために複数の口座タイプが用意されており、それぞれスプレッド水準や取引手数料の体系が異なります。

自分のトレードスタイルに最適な口座を選ぶことで、年間の取引コストを数万円から数十万円単位で削減できる可能性があります。

口座タイプの選択は、取引回数が多いトレーダーほど大きな影響を与えます。年間で見ると想像以上のコスト差が生まれることも。

AXIORYが提供する主要な口座タイプは、スタンダード口座、ナノ口座、テラ口座、マックス口座、そして2024年12月に新設されたゼロ口座の5種類です。

スタンダード口座は取引手数料無料で平均1.0~1.5pips程度のスプレッドを提供し、ナノ口座とテラ口座は平均0.3~0.6pips程度の狭いスプレッドに片道3ドル(往復6ドル/1ロット)の取引手数料が加算されます。

ゼロ口座は特定通貨ペアで1日の約90%の時間帯において0.0pipsのスプレッドを実現し、取引の75%でゼロまたはマイナススプレッドを提供する最新の口座タイプです。

- スタンダード口座:手数料無料、スプレッド1.0~1.5pips

- ナノ口座・テラ口座:スプレッド0.3~0.6pips、手数料往復6ドル

- ゼロ口座:90%の時間帯で0.0pips、75%でゼロ以下のスプレッド

- マックス口座:大口取引向けの特別口座

取引回数が多いほどスプレッドコストの影響は大きくなります。

例えば1日10回のトレードを月20営業日実行する場合、年間2,400回の取引が発生します。

USD/JPYで1ロット取引する際、スタンダード口座のスプレッド1.2pipsとナノ口座のスプレッド0.4pips+手数料6ドルを比較すると、1回あたりのコスト差は約600円となり、年間では144万円もの差が生まれる計算になります。

📊 年間取引コストの試算例

1日10回×月20営業日×12ヶ月=年間2,400回の取引

スタンダード口座:1.2pips×2,400回=約288万円

ナノ口座:(0.4pips+0.6pips相当の手数料)×2,400回=約144万円

年間コスト差:約144万円

取引回数が多いトレーダーほど、低スプレッド口座のメリットが大きくなります。年間100万円以上のコスト差が出ることも珍しくありません。

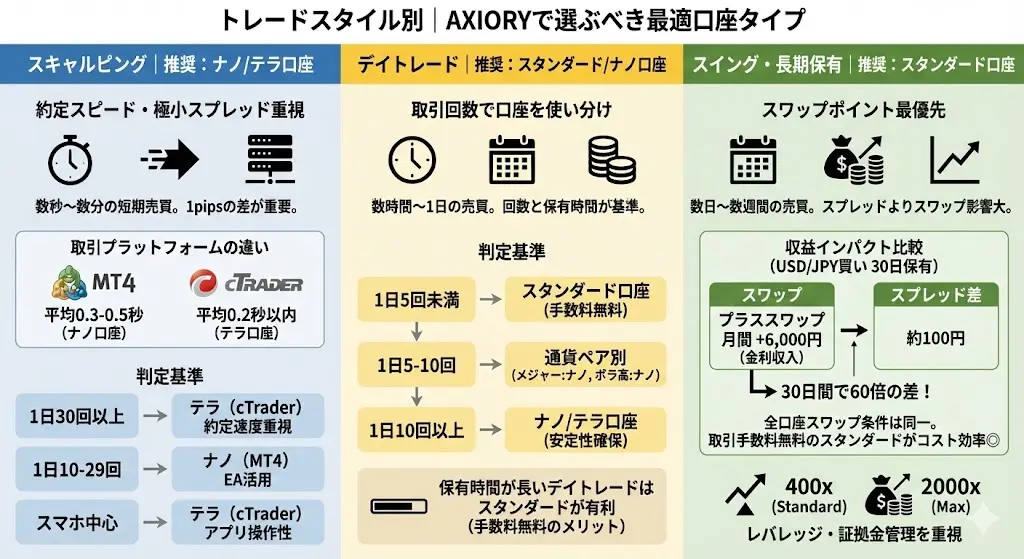

トレードスタイル別の最適口座を選ぶ際は、1日の取引回数、平均保有時間、優先するコスト項目の3つを基準に判断することが重要です。

スキャルピングでは約定スピードと極小スプレッド、デイトレードでは総取引コストのバランス、スイングトレードではスワップポイントの優位性を重視する必要があります。

| トレードスタイル | 重視すべきポイント | 推奨口座タイプ |

|---|---|---|

| スキャルピング | 約定スピード・極小スプレッド | ゼロ口座・ナノ口座 |

| デイトレード | 総取引コストのバランス | ナノ口座・テラ口座 |

| スイングトレード | スワップポイントの優位性 | スタンダード口座 |

スキャルピングならナノ口座かテラ口座|判定基準

スキャルピングは数秒から数分の短時間で売買を繰り返す取引手法であり、1pipsの差が収益性を大きく左右します。

AXIORYでスキャルピングに適した口座はナノ口座とテラ口座ですが、両者の違いは取引プラットフォームにあります。

ナノ口座はMT4(MetaTrader 4)を使用し、テラ口座はcTraderを使用します。

プラットフォームの違いが約定速度や操作性に直結するため、取引スタイルに合わせて選ぶことが重要です。

- 板情報の可視化で市場の流動性を把握

- ワンクリック注文で瞬時にエントリー

- 平均0.2秒以内の高速約定処理

cTraderはスキャルピング特化型プラットフォームとして設計されており、板情報の可視化、ワンクリック注文、より高速な約定処理が可能です。

実際の約定速度を比較すると、cTraderは平均0.2秒以内、MT4は平均0.3~0.5秒程度とされています。

1日50回以上の超高頻度取引を行うスキャルパーにとって、この0.1~0.3秒の差はスリッページリスクの軽減に直結します。

📊 コスト条件の比較

スプレッドと取引手数料はナノ口座もテラ口座も同一条件で、主要通貨ペアのUSD/JPYは平均0.4pips、EUR/USDは平均0.3pips、取引手数料は片道3ドル(往復6ドル/1ロット)です。

1ロット取引時の実質コストは、USD/JPYの場合スプレッド0.4pips(約400円)+手数料6ドル(約900円)=約1,300円となります。

| 取引頻度 | 推奨口座 | 理由 |

|---|---|---|

| 1日30回以上 | テラ口座(cTrader) | 約定スピードと板情報の優位性 |

| 1日10~29回 | ナノ口座(MT4) | EAや独自インジケーター活用 |

| スマホ中心 | テラ口座(cTrader) | モバイルアプリの操作性 |

判定基準としては、以下のフローで選択します。

1日30回以上の取引を行う場合はテラ口座のcTraderを選び、約定スピードと板情報の優位性を活かします。

1日10~29回程度の取引で、すでにMT4のEAや独自インジケーターを活用している場合はナノ口座を選択し、環境移行コストを回避します。

スマートフォン中心で取引する場合、cTraderのモバイルアプリは操作性が高く評価されているため、テラ口座が有利です。

MT4に慣れている方でも、超高頻度取引を行うならcTraderへの移行を検討する価値があります。

AXIORYは公式サイトで全口座タイプにおいてNDD方式を採用していると明記しており、ディーラーによる約定操作がない透明性の高い取引環境を提供しています。

特にcTraderは完全ECN方式であり、インターバンク市場の流動性に直接アクセスできるため、スキャルピングに最適な環境といえます。

- ディーラーの介入なしで市場に直接注文

- 約定拒否(リクオート)のリスクが低い

- インターバンク市場の流動性に直接アクセス

デイトレードならスタンダードかナノか|取引回数で決める

デイトレードは数時間から1日以内でポジションを決済する取引手法で、スキャルピングほど取引回数は多くないものの、スプレッドコストの影響は依然として大きい領域です。

AXIORYのデイトレードにおける口座選択は、1日の取引回数を基準に判断することで明確化できます。

1日5回未満の取引ならスタンダード口座が最適

1日の取引回数が5回未満の場合、スタンダード口座が最もコスト効率に優れます。

スタンダード口座は取引手数料が無料で、USD/JPYの平均スプレッドは1.2pips程度です。

1ロット取引時のコストは約1,200円となります。

一方ナノ口座は平均スプレッド0.4pips+手数料6ドルで合計約1,300円となり、取引回数が少ない場合はスタンダード口座の方がわずかに有利です。

取引回数が少ないなら、手数料無料のスタンダード口座がシンプルでお得ですね!

さらにスタンダード口座は最大レバレッジ400倍、最小取引単位1,000通貨から取引可能で、資金効率と柔軟性の面でも初中級者に適しています。

1日5~10回の取引は通貨ペアで使い分ける

1日の取引回数が5~10回の場合、通貨ペアによって最適口座が変わります。

USD/JPYやEUR/USDなどメジャー通貨ペアではナノ口座の方が総コストで有利になります。

例えばEUR/USDの場合、スタンダード口座のスプレッドは平均1.0pips(約1,000円)、ナノ口座はスプレッド0.3pips+手数料6ドルで合計約1,200円となり、やや拮抗します。

しかしGBP/JPYのようなボラティリティの高い通貨ペアでは、スタンダード口座のスプレッドが1.8~2.2pipsまで拡大する一方、ナノ口座は0.8~1.0pips程度に抑えられるため、ナノ口座が有利です。

ボラティリティの高い通貨ペアを取引するなら、スプレッドが安定しているナノ口座がおすすめです!

1日10回以上ならナノ口座・テラ口座で安定性を確保

1日の取引回数が10回以上の場合、ナノ口座またはテラ口座を選択することで取引コストを大幅に削減できます。

仮に1日15回のトレードを月20営業日実行する場合、月間300回の取引が発生します。

USD/JPYで1ロット取引する際、スタンダード口座では月間コストが約36万円(1,200円×300回)、ナノ口座では約39万円(1,300円×300回)となり一見スタンダード口座が有利に見えますが、ナノ口座はスプレッドが安定しており、経済指標発表時や市場変動時のスプレッド拡大が限定的です。

| 口座タイプ | 月間コスト(通常時) | 変動時のスプレッド |

|---|---|---|

| スタンダード口座 | 約36万円 | 2.0~3.0pipsまで拡大 |

| ナノ口座 | 約39万円 | 安定(拡大が限定的) |

保有時間が長いデイトレードはスタンダード口座が有利

デイトレードで重要なもう一つの判断基準は平均保有時間です。

保有時間が1~2時間程度の短期デイトレードではナノ口座やテラ口座の狭いスプレッドが有利ですが、4~6時間の長時間保有ではスワップポイントの影響も考慮する必要があります。

AXIORYのスワップポイントは全口座タイプで同一条件ですが、保有時間が長くなるほどスプレッドコストの比重は相対的に低下するため、スタンダード口座の手数料無料というメリットが際立ちます。

長時間保有するなら、手数料無料のスタンダード口座がコスト面で有利になりますよ!

スイング・長期保有ならスワップ重視|スプレッドより優先すべき理由

スイングトレードや長期保有では、ポジションを数日から数週間、場合によっては数ヶ月保持します。

この取引スタイルでは、エントリー時の1~2pipsのスプレッド差よりも、毎日発生するスワップポイントの方が収益性に与える影響が圧倒的に大きくなります。

スワップポイントは2つの通貨間の金利差によって発生し、高金利通貨を買い低金利通貨を売る場合はプラススワップ、逆の場合はマイナススワップとなります。

USD/JPYを1ロット買いポジションで30日間保有する場合の例:

- プラススワップ(1日200円):月間6,000円の金利収入

- スプレッドコスト差:スタンダード口座とナノ口座で約100円

- 30日間で60倍の差が生まれる

長期保有するほど、スワップポイントの積み重ねが大きな収益の差を生み出します。スプレッドの僅かな差にこだわるより、スワップ条件を重視する方が賢明ですね。

AXIORYでは全口座タイプでスワップポイントの条件は同一であり、公式サイトの取引条件ページでリアルタイムのスワップポイントを確認できます。

スイングトレードで最適な口座を選ぶ際は、スプレッドよりもレバレッジ、証拠金維持率、強制ロスカット水準を重視します。

| 口座タイプ | 最大レバレッジ | 適している場面 |

|---|---|---|

| スタンダード口座 | 400倍 | 長期保有で証拠金に余裕を持たせたい場合 |

| マックス口座 | 2,000倍 | 少額資金で大きなポジションを持ちたい場合 |

週末クローズ前の金曜日夕方や、米雇用統計などの重要指標発表時には、スタンダード口座のスプレッドが一時的に5.0pips以上に拡大することがあります。

しかしスイングトレードではエントリーとエグジットの回数が少ないため、このタイミングを避けて取引することが可能であり、スプレッド拡大リスクの影響は限定的です。

📝 複数通貨ペアでの分散投資

さらにスイングトレードでは為替リスクヘッジや分散投資の観点から複数通貨ペアを保有することが一般的です。

AXIORYは60種類以上の通貨ペアを取り扱っており、エキゾチック通貨ペアでも比較的狭いスプレッドを提供しています。

スワップポイントが有利な通貨ペアを選択し、長期的な金利収入を積み上げる戦略では、取引手数料無料のスタンダード口座が最もコスト効率に優れます。

長期保有戦略では、日々のスワップポイントが積み重なって大きな収益源になります。スプレッドの小さな差よりも、スワップ条件の良い通貨ペアを選ぶことが成功のカギです。

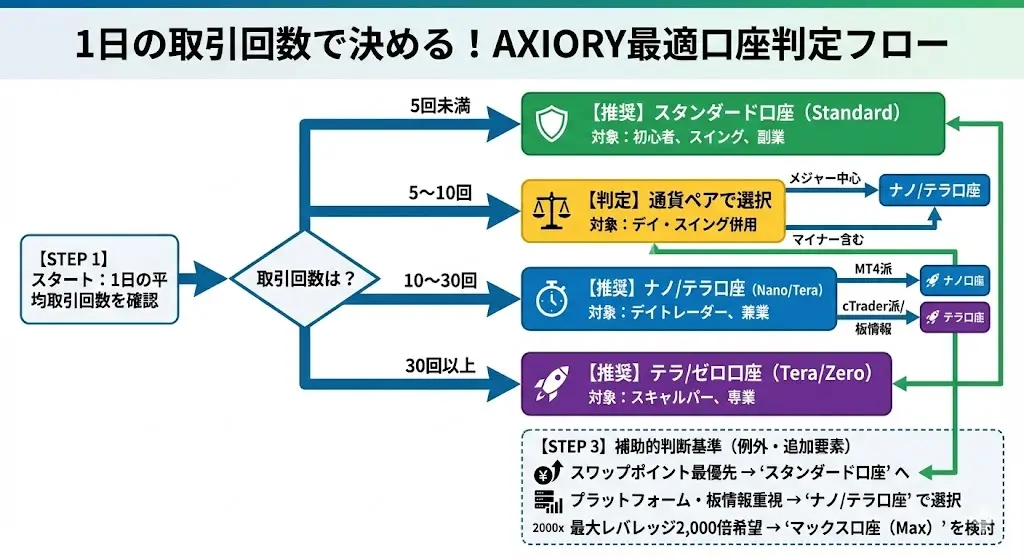

1日の取引回数で決めるフロー図|自分に合った口座を選ぶ

AXIORYで最適な口座タイプを選択するための判定フローを、1日の取引回数を基準に整理します。

このフローに従うことで、自分のトレードスタイルに最も適した口座を明確に判定できます。

ステップ1:1日の平均取引回数を確認する

過去1ヶ月の取引履歴から1日あたりの平均取引回数を算出します。

取引プラットフォームの履歴機能や取引報告書を活用し、エントリーとエグジットを1回とカウントします。

この数値が5回未満、5~10回、10~30回、30回以上のいずれに該当するかを確認します。

取引回数のカウントは、エントリーとエグジットで1回です。10回エントリーして10回決済した場合、10回とカウントしましょう。

ステップ2:取引回数別の推奨口座を判定する

📊 1日の取引回数が5回未満の場合

スタンダード口座を選択します。

取引手数料が無料で、スプレッドも実用的な水準にあるため、取引回数が少ない段階では最もコスト効率に優れます。

初心者や副業トレーダー、スイングトレード中心の方に最適です。

📊 1日の取引回数が5~10回の場合

取引する通貨ペアによって選択します。

USD/JPY、EUR/USD、GBP/USDなどメジャー通貨ペア中心ならナノ口座またはテラ口座を選び、マイナー通貨ペアやエキゾチック通貨ペアも取引する場合はスタンダード口座を維持します。

デイトレードとスイングトレードを併用する方に適した選択肢です。

📊 1日の取引回数が10~30回の場合

ナノ口座またはテラ口座を選択します。

この取引頻度では狭いスプレッドのメリットが取引手数料を上回ります。

MT4を使用するならナノ口座、cTraderを使用するならテラ口座を選びます。

デイトレード中心の方や、兼業で毎日取引する方に最適です。

📊 1日の取引回数が30回以上の場合

テラ口座またはゼロ口座を選択します。

超高頻度取引ではcTraderの約定スピードとゼロ口座の極小スプレッドが最大の武器となります。

ゼロ口座は2024年12月に新設された口座タイプで、特定通貨ペアにおいて1日の約90%の時間帯で0.0pipsのスプレッドを実現しています。

専業トレーダーや本格的なスキャルピング戦略を実行する方に最適です。

取引回数が増えるほど、スプレッドの狭さが重要になってきます。手数料を払ってでもスプレッドの狭い口座を選ぶ方が、トータルコストは安くなります。

| 1日の取引回数 | 推奨口座タイプ | 適したトレーダー |

|---|---|---|

| 5回未満 | スタンダード口座 | 初心者・スイングトレーダー |

| 5~10回 | 通貨ペア次第で選択 | デイ・スイング併用 |

| 10~30回 | ナノ口座・テラ口座 | デイトレーダー |

| 30回以上 | テラ口座・ゼロ口座 | スキャルパー・専業 |

ステップ3:補助的判断基準を確認する

取引回数以外の判断基準として、以下の3点を確認します。

第一に、スワップポイントを重視するか否かです。

長期保有が中心でスワップ収入を狙う場合は、取引回数にかかわらずスタンダード口座を選択します。

第二に、使用したいプラットフォームです。

MT4の独自インジケーターやEAを活用する場合はナノ口座、板情報を活用したい場合はテラ口座を選びます。

第三に、レバレッジ要件です。

2,000倍の高レバレッジを活用したい場合はマックス口座を検討します。

- スワップポイント重視なら取引回数に関わらずスタンダード口座

- MT4利用ならナノ口座、板情報活用ならテラ口座

- 高レバレッジ(2,000倍)希望ならマックス口座

このフローに従うことで、自分の取引スタイルに最適なAXIORY口座を明確に判定できます。

口座タイプは後から追加開設や変更が可能なため、まずは取引回数を基準に選択し、実際の取引を通じて必要に応じて調整することが推奨されます。

AXIORYの公式サイトでは各口座タイプの詳細な取引条件とリアルタイムスプレッドを確認できるため、口座開設前に最新情報を確認することが重要です。

口座タイプは複数持つこともできます。まずは1つ開設して試してみて、必要に応じて追加するのもおすすめです。

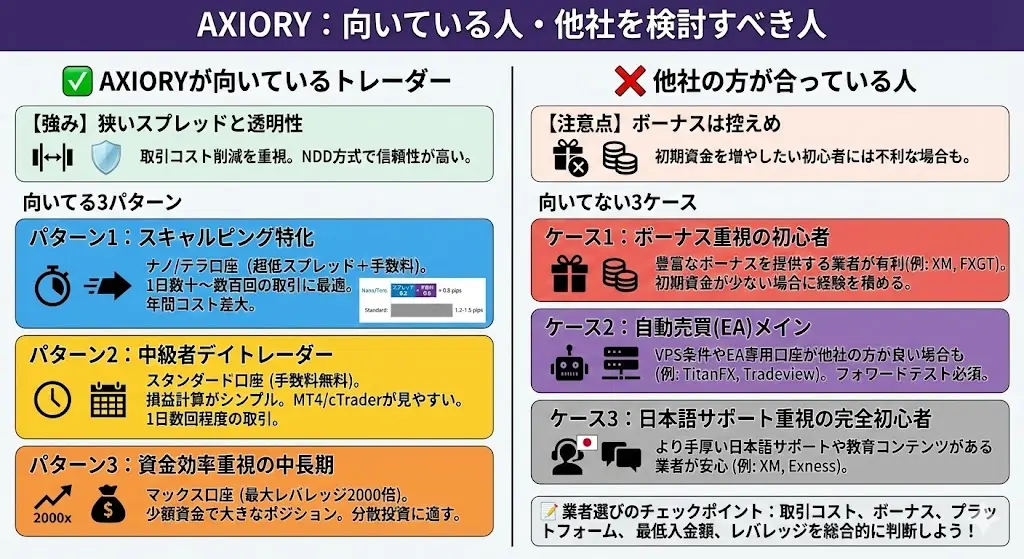

AXIORYが向いている人・他社を検討した方がいい人

AXIORYは狭いスプレッドと透明性の高い取引環境で知られる海外FX業者ですが、すべてのトレーダーに最適とは限りません。

自分のトレードスタイル・経験値・目的に応じて、AXIORYが最良の選択肢になるか客観的に見極めることが重要です。

海外FX業者を選ぶ際は、金融庁の注意喚起も確認しておきましょう。日本の金融商品取引法に基づく登録を受けていない海外業者の利用にはリスクが伴います。

AXIORYの最大の強みは、スタンダード口座で取引手数料なしの狭いスプレッド、ナノ/テラ口座では片道3ドル(往復6ドル)の手数料で業界最狭水準のスプレッドを提供している点です。

一方で、口座開設ボーナスや入金ボーナスといったプロモーションは他社と比べて控えめであり、初期資金を増やしたい初心者トレーダーには不利な面があります。

📝 業者選びのチェックポイント

自分に合った業者を選ぶには、取引コスト・ボーナス・取引プラットフォーム・最低入金額・レバレッジなど複数の要素を総合的に判断する必要があります。

以下では、AXIORYを選ぶべき3つのトレーダー像と、逆に他社の方が適しているケースを具体的に解説します。

- AXIORYが向いているトレーダーの特徴

- 他社を検討した方がいいケース

- 業者選びで重視すべきポイント

AXIORYを選ぶべき人|口座タイプ別の3パターン

AXIORYは複数の口座タイプを用意しており、それぞれ異なるトレーダー層に最適化されています。

自分の取引スタイルに合った口座を選ぶことで、取引コストを最小限に抑え、収益性を高めることができます。

編集部では、口座タイプの選択がトレード成績に直結する重要なポイントだと考えています。自分の取引頻度や保有期間に合わせて最適な口座を選びましょう。

パターン1:スキャルピング特化トレーダー(ナノスプレッド口座・テラ口座)

1日に数十回から数百回の取引を繰り返すスキャルパーには、AXIORYのナノスプレッド口座またはテラ口座が最適です。

これらの口座では、主要通貨ペアのスプレッドが0.0pipsから始まる超低スプレッドが提供され、取引手数料は往復6ドル(1ロットあたり)に設定されています。

例えば、USD/JPYで0.2pipsのスプレッド+往復6ドル(約0.6pips相当)の合計コストは約0.8pipsとなり、スタンダード口座の1.2~1.5pipsより大幅に低くなります。

📊 スキャルピングのコスト比較

| 口座タイプ | スプレッド | 手数料 | 合計コスト |

|---|---|---|---|

| ナノ/テラ口座 | 0.2pips | 0.6pips相当 | 約0.8pips |

| スタンダード口座 | 1.2~1.5pips | 無料 | 1.2~1.5pips |

スキャルピングでは数pipsの値動きで利益確定するため、スプレッドの狭さが直接的に収益に影響します。

月間100ロット(1000万通貨)を取引する場合、0.5pipsの差は約5万円のコスト差となり、年間では60万円以上の差が生まれます。

スキャルピングで年間60万円以上のコスト差は大きいですね。取引回数が多いトレーダーほど、低スプレッド口座のメリットを実感できます。

パターン2:中級者のデイトレーダー(スタンダード口座)

1日に数回程度の取引を行うデイトレーダーで、取引手数料を別途計算したくない場合は、スタンダード口座が適しています。

スタンダード口座は取引手数料が無料で、スプレッドのみがコストとなるため、損益計算がシンプルです。

主要通貨ペアのスプレッドは、USD/JPYで1.2~1.5pips、EUR/USDで1.1~1.4pips程度と、業界平均よりやや狭い水準です。

- 取引手数料が完全無料

- 損益計算がシンプルで管理しやすい

- MT4やcTraderでの取引画面が見やすい

- 業界平均よりやや狭いスプレッド

デイトレードでは保有時間が数時間から1日以内のため、スプレッドコストは重要ですが、スキャルピングほどシビアではありません。

1日5ロット、月間100ロットの取引なら、スタンダード口座の手数料無料構造により、MT4やcTraderでの取引画面がシンプルになり、ポジション管理がしやすくなります。

取引回数が少ないトレーダーは、手数料無料のスタンダード口座の方がシンプルで使いやすいですね。取引スタイルに合わせた口座選びが重要です。

パターン3:資金効率重視の中長期トレーダー(マックス口座)

スイングトレードやポジショントレードで数日から数週間保有する中長期トレーダーには、マックス口座が選択肢となります。

マックス口座は最大レバレッジ2,000倍を提供しており、少額資金でも大きなポジションを持つことが可能です。

スプレッドはスタンダード口座と同等ですが、レバレッジの高さにより必要証拠金を抑えられるため、複数通貨ペアに分散投資する戦略に適しています。

💡 マックス口座の特徴

- 最大レバレッジ:2,000倍

- スプレッド:スタンダード口座と同等

- 必要証拠金:大幅に削減可能

- 適した戦略:分散投資、複数通貨ペア運用

中長期トレードでは、スプレッドコストよりもスワップポイントや市場の大きなトレンドが収益に影響します。

AXIORYは透明性の高いNDD方式を採用しており、金融ライセンスも保有しているため、長期間ポジションを保有する際の信頼性が高い点が評価されます。

中長期トレーダーにとって、信頼性の高いブローカー選びは非常に重要です。AXIORYはNDD方式と金融ライセンスにより、安心して長期保有できる環境を提供しています。

他社の方が合っている人|AXIORYが不利なトレードスタイル

AXIORYは取引コストの低さと透明性で優れていますが、特定のニーズを持つトレーダーには他社の方が適している場合があります。

以下の3つのケースでは、AXIORY以外の業者を検討する価値があります。

ケース1:ボーナス重視の初心者トレーダー

FX取引を始めたばかりで、自己資金が限られている初心者には、豊富なボーナスプログラムを提供する業者の方が有利です。

AXIORYは口座開設ボーナスや入金ボーナスが控えめまたは期間限定であり、常時提供されるボーナスは少ない傾向があります。

AXIORYはボーナスよりも「低スプレッド」で勝負する業者なので、初心者にはちょっと物足りないかもしれませんね

対照的に、XM TradingやGEMFOREX(現在はサービス状況要確認)、FXGTなどは、口座開設で3,000円~15,000円相当のボーナス、入金額の50~100%の入金ボーナスを提供しています。

初期資金5万円の場合、100%入金ボーナスがあれば実質10万円分の取引が可能となり、初心者が経験を積む機会が増えます。

スプレッドは若干広くなりますが、ボーナス分でコストを相殺できるため、少額から始める初心者には他社の方が適しています。

📝 ボーナス重視派におすすめの業者

- XM Trading:口座開設ボーナス13,000円+入金ボーナス最大100%

- FXGT:口座開設ボーナス15,000円+入金ボーナス最大120%

- 初期資金が少ない場合はボーナス分で取引経験を積める

ケース2:自動売買(EA)メインのトレーダー

Expert Advisor(EA)を使った自動売買をメインに行う場合、AXIORYも対応していますが、他社の方が有利な条件を提供していることがあります。

例えば、TitanFXやTradeviewは、VPSサービスの提供条件が緩やかであったり、EA専用の口座タイプを用意していたりします。

また、EA利用時のスプレッド拡大や約定スピードは業者によって差があるため、バックテストだけでなく少額のリアル口座でフォワードテストを行い、実際のパフォーマンスを確認することが重要です。

EAは業者の取引環境によって結果が大きく変わるので、複数業者で並行テストするのが鉄則です

EA専業トレーダーは、複数業者で並行テストを行い、最も安定して収益が出る環境を選ぶべきです。

- VPSの無料提供条件(取引量・入金額)

- 約定スピードとスリッページの発生頻度

- スプレッド拡大のタイミングと幅

- EA専用口座タイプの有無

ケース3:日本語サポート重視の完全初心者

英語が苦手で、取引トラブル時に日本語で迅速なサポートを受けたい完全初心者には、日本市場に特化した業者の方が安心です。

AXIORYも日本語サポートを提供していますが、サポート対応時間や対応の速さは業者により差があります。

XM TradingやExnessは日本語サポート体制が充実しており、ライブチャットやメールでの対応が迅速です。

また、日本語の教育コンテンツやウェビナーも豊富に提供されています。

初心者のうちは「困った時にすぐ日本語で相談できる」という安心感が大事ですよね

AXIORYは中級者以上に人気がありますが、FX自体が初めての場合、より手厚い教育プログラムとサポートを提供する業者から始める方が、挫折せずに学習できる可能性が高まります。

| 業者名 | 日本語サポート | 教育コンテンツ |

|---|---|---|

| XM Trading | 24時間ライブチャット対応 | ウェビナー・動画教材豊富 |

| Exness | メール・チャット迅速対応 | 初心者向けガイド充実 |

| AXIORY | 平日日本語対応 | 基本的な教材のみ |

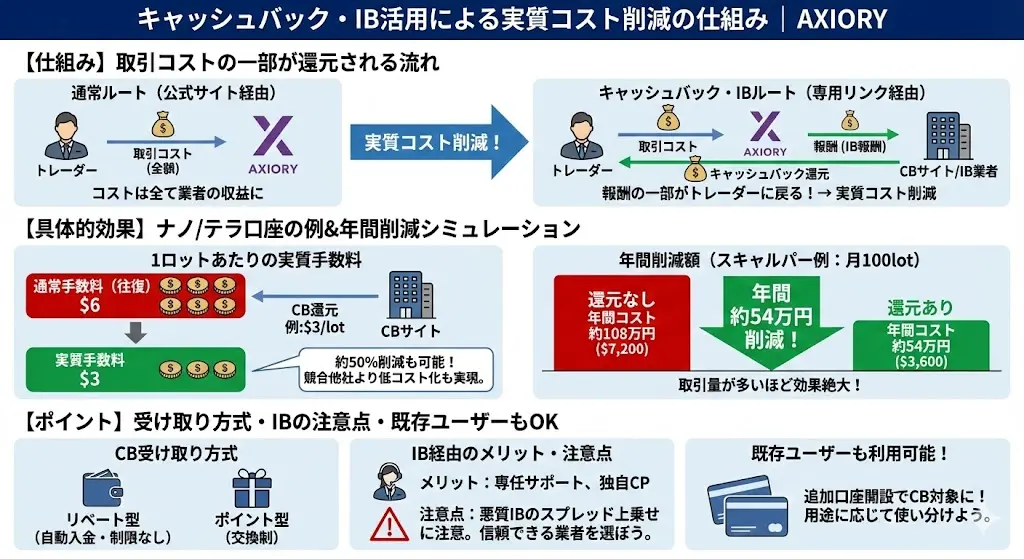

キャッシュバックやIBを使った実質コストの下げ方

スプレッドや取引手数料は業者が公表する固定的なコストですが、キャッシュバックサイトやIB(Introducing Broker)経由で口座開設することにより、実質的な取引コストを大幅に削減できます。

この仕組みを活用することで、AXIORYの不利な通貨ペアでも他社と同等以上のコスト競争力を実現可能です。

キャッシュバックを上手に使えば、年間数十万円のコスト削減も可能です!特に取引量の多い方は必見の内容ですよ。

キャッシュバックサイトの仕組み

キャッシュバックサイトは、海外FX業者から受け取るIB報酬(紹介報酬)の一部をトレーダーに還元するサービスです。

トレーダーは専用リンクから口座開設し、取引するたびに取引量に応じたキャッシュバックを受け取れます。

キャッシュバックの受け取り方式は主に2種類あります。

- リベート型(オートリベート):取引口座に自動的にキャッシュバックが入金される方式。出金制限がなく、すぐに取引資金や出金に使える

- ポイント型:取引ごとにポイントが貯まり、一定額に達したら現金や商品と交換できる方式

AXIORY対応の主要キャッシュバックサイトでは、1ロット(10万通貨)あたり以下の水準でキャッシュバックを受け取れます(サイトや時期により変動)。

| 口座タイプ | キャッシュバック額(1ロットあたり) |

|---|---|

| ナノ/テラ口座 | 2~4ドル相当 |

| スタンダード口座 | 3~5ドル相当 |

💰 具体的なコスト削減例

例えば、ナノ/テラ口座で1ロットあたり3ドルのキャッシュバックを受け取る場合、実質的な取引手数料は往復6ドル – 3ドル = 3ドル(0.3 pips相当)に削減されます。

USD/JPYのスプレッドが0.3 pipsであれば、実質コストは0.3 pips(スプレッド)+ 0.3 pips(手数料) = 0.6 pipsとなり、Exnessロースプレッド口座の0.7 pipsを下回る水準を実現できます。

IB経由での口座開設

IB(Introducing Broker)は海外FX業者と提携し、顧客を紹介することで報酬を得るパートナーです。

一部のIBは報酬の一部をトレーダーに還元するリベートプログラムを提供しており、キャッシュバックサイトと同様の効果が得られます。

IB経由の口座開設には以下のメリットがあります。

- 専任サポート:IBが日本語で口座開設・取引・出金などをサポートしてくれる場合がある

- 限定キャンペーン:IB独自のボーナスやキャッシュバック増額キャンペーンを実施している場合がある

- トレード相談:一部のIBはトレード戦略や市場分析の情報提供を行っている

ただし、IB経由での口座開設には注意点もあります。

- スプレッド上乗せのリスク:悪質なIBの場合、スプレッドに上乗せマークアップが発生する可能性があるため、公式サイトのスプレッドと比較して確認が必要

- 出金制限:一部のIBは最低取引量や一定期間の取引を条件としている場合があり、条件を満たさないとキャッシュバックが受け取れない

- 業者変更の制限:IB経由で開設した口座は、他のIBやキャッシュバックサイトに変更できない場合が多い

IB選びは慎重に!スプレッドが上乗せされていないか、必ず公式サイトと比較してから決めましょう。

キャッシュバック活用の具体例

ナノ/テラ口座で月間100ロット(1,000万通貨)をトレードするスキャルパーの場合、キャッシュバックによる年間コスト削減効果は以下のようになります。

| 条件 | 年間コスト | 削減効果 |

|---|---|---|

| キャッシュバックなし | 取引手数料 6ドル/ロット × 100ロット × 12ヶ月 = 7,200ドル(約108万円) | – |

| キャッシュバック3ドル/ロット | 実質手数料 3ドル/ロット × 100ロット × 12ヶ月 = 3,600ドル(約54万円) | 年間54万円の削減 |

この削減効果は、スプレッドの狭い業者に乗り換えるよりも大きなインパクトを持つ場合があります。

特に取引量の多いトレーダーにとって、キャッシュバックサイトやIBの活用は必須の戦略と言えます。

- 月間取引量:100ロット(1,000万通貨)

- キャッシュバック:3ドル/ロット

- 月間削減額:300ドル(約4.5万円)

- 年間削減額:3,600ドル(約54万円)

注意点と選び方

キャッシュバックサイトやIBを選ぶ際は、以下の点に注意してください。

- 信頼性の確認:運営実績が長く、出金トラブルの報告が少ないサービスを選ぶ。口コミやレビューサイトで評判を確認する

- キャッシュバック率の比較:同じAXIORYでもサイトによってキャッシュバック率が異なるため、複数のサイトを比較する

- 最低出金額・出金手数料:キャッシュバックの最低出金額や出金手数料が高すぎないか確認する

- サポート体制:日本語サポートの有無や対応時間を確認する

- 追加条件の有無:最低取引量やロック期間など、キャッシュバック受け取りに条件が設定されていないか確認する

キャッシュバックサイトやIBは、既にAXIORYで口座開設済みの場合でも追加で新規口座を開設することで利用できます。

AXIORYは複数口座の保有が可能なため、既存口座はそのまま維持しつつ、新たにキャッシュバック対象口座を開設して使い分けることも可能です。

既に口座をお持ちの方も、追加口座でキャッシュバックを利用できますよ!用途に応じて口座を使い分けるのがおすすめです。

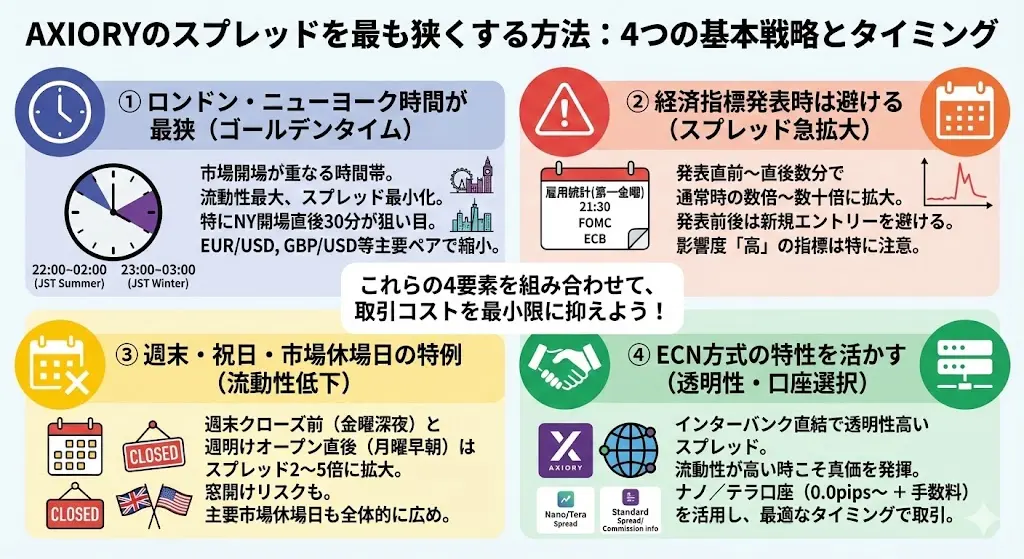

AXIORYのスプレッドを最も狭くする方法

スプレッドは市場の流動性によって常に変動しており、同じ通貨ペアでも取引する時間帯や市場環境によって大きく異なります。

AXIORYはECN(Electronic Communication Network)方式を採用しているため、インターバンク市場の実勢レートをそのまま反映した透明性の高いスプレッドを提供しています。

この仕組みにより、流動性が高い時間帯には業界最狭水準のスプレッドで取引できる一方、流動性が低下する時間帯や経済指標発表時には拡大する傾向があります。

スプレッドを最も狭くするための基本戦略は、以下の4つの要素を組み合わせることです。

- ロンドンとニューヨーク市場が重なる時間帯を狙うこと

- 経済指標発表などスプレッドが拡大しやすいタイミングを避けること

- 週末クローズ前や祝日など流動性が低下する時間帯を理解すること

- ECN方式の特性を活かした口座タイプを選択すること

ロンドン・ニューヨーク時間が最狭|市場開場タイミング

外国為替市場で最もスプレッドが狭くなるのは、ロンドン市場とニューヨーク市場が同時に開いている時間帯です。

この時間帯は世界中の金融機関や機関投資家が活発に取引を行うため、流動性が最も高くなります。

- 日本時間22時〜翌2時(夏時間)

- 日本時間23時〜翌3時(冬時間)

- EUR/USDやGBP/USDなどの主要通貨ペアで最もスプレッドが縮小

具体的には、日本時間の22時から翌2時(冬時間は23時から翌3時)がゴールデンタイムとなります。

この4〜5時間の間は、EUR/USDやGBP/USDなどの主要通貨ペアでスプレッドが最も縮小します。

特にニューヨーク市場が開場する直後の30分間は、一日で最も取引量が多く、スプレッドが最狭になる狙い目の時間帯です。

特にニューヨーク市場が開場する日本時間22時(冬時間23時)直後の30分間は、取引量が急増するためスプレッドが一日で最も狭くなる傾向があります。

ロンドン市場単独の開場時間(日本時間17時、冬時間18時)も比較的スプレッドが狭い時間帯です。

欧州通貨ペア(EUR/USD、EUR/JPY、GBP/JPYなど)を取引する場合は、この時間帯を狙うことで有利なレートで約定できます。

⚠️ スプレッドが広がりやすい時間帯

東京市場のみが開いている時間帯(日本時間9時〜15時)や、主要市場が閉まっている早朝時間帯(日本時間5時〜7時)は流動性が低く、スプレッドが拡大しやすくなります。

反対に、東京市場のみが開いている時間帯(日本時間9時〜15時)や、主要市場が閉まっている早朝時間帯(日本時間5時〜7時)は流動性が低く、スプレッドが拡大しやすくなります。

スキャルピングやデイトレードを行う場合は、これらの時間帯を避け、ロンドン・ニューヨーク時間に集中することで取引コストを大幅に削減できます。

経済指標発表時は避けるべき|スプレッド拡大パターンと対策

特に米国労働統計局(BLS)が発表する米国雇用統計(毎月第一金曜日21時30分、冬時間22時30分)、FOMC(連邦公開市場委員会)政策金利発表、欧州中央銀行(ECB)政策金利発表などの重要指標では、発表直前の数分間と発表直後の数分間でスプレッドが急拡大します。

重要指標の発表時は市場参加者が様子見姿勢になるため、流動性が低下してスプレッドが広がりやすくなります。

スプレッド拡大の典型的なパターンは、発表15分前から徐々に広がり始め、発表直前の1〜2分で最大となり、発表後3〜5分で通常水準に戻るというものです。

EUR/USDの通常スプレッドが0.1〜0.3pipsの場合、指標発表時には1.0〜3.0pips程度まで拡大することも珍しくありません。

📊 スプレッド拡大のタイムライン

- 発表15分前:徐々に広がり始める

- 発表直前1〜2分:スプレッドが最大に

- 発表後3〜5分:通常水準に戻る

対策としては、まず経済指標カレンダーで重要指標の発表時刻を事前に確認することが必須です。

特に影響度が「高」と分類されている指標については、発表の30分前から10分後までは新規エントリーを避けるべきです。

既にポジションを保有している場合は、指標発表前に決済するか、損切りラインを広めに設定してスプレッド拡大による不利な約定を回避します。

指標トレードで利益を狙う手法もありますが、初心者には難易度が高いため、まずは指標時間帯を避けることをおすすめします。

また、スプレッド拡大時には約定拒否やスリッページが発生しやすくなります。

AXIORYのECN方式では透明性が高いものの、市場全体の流動性低下による影響は避けられないため、指標トレードを狙う場合は通常時の3〜5倍のスプレッドコストを想定した資金管理が必要です。

- 経済指標カレンダーで発表時刻を事前確認

- 影響度「高」の指標は発表30分前〜10分後のエントリーを避ける

- 保有ポジションは発表前に決済または損切りラインを広めに設定

- 指標トレードを狙う場合は通常の3〜5倍のスプレッドコストを想定

週末・祝日・市場休場日の特例ルール

週末クローズ前と週明けオープン直後は、スプレッドが大幅に拡大する時間帯として注意が必要です。

外国為替市場は土曜日の早朝(日本時間)にクローズしますが、クローズ前の1〜2時間はカバー先金融機関が取引を縮小するため流動性が急低下します。

金曜日の深夜は、銀行などのカバー先が取引を手じまいするため、流動性が一気に落ちるんですね。

金曜日夜のスプレッド拡大タイミング

具体的には、金曜日の日本時間23時以降(冬時間は24時以降)からスプレッドが徐々に拡大し始め、クローズ30分前には通常時の2〜5倍に広がることがあります。

この時間帯に新規ポジションを持つことは避け、既存ポジションも週末持ち越しのリスクを考慮して決済を検討すべきです。

月曜日早朝の窓開けリスク

週明けの市場オープン時(月曜日の日本時間早朝6時〜7時前後)も同様にスプレッドが拡大します。

週末の間に重要なニュースや政治的イベントがあった場合、オープン時の価格が前週クローズ時から大きく乖離する「窓開け」が発生し、スプレッドもさらに拡大する可能性があります。

週末に大きなニュースがあると、月曜日の朝に価格が飛んでしまうことがあるので注意が必要です。

主要市場の休場日の影響

各国の祝日、特にロンドンやニューヨークの金融市場が休場となる日(クリスマス、元旦、感謝祭など)は、一日を通してスプレッドが広めに推移します。

主要市場参加者が不在となるため、通常時の1.5〜3倍程度のスプレッドを想定する必要があります。

- クリスマス(12月25日)

- 元旦(1月1日)

- 感謝祭(11月第4木曜日・米国)

- その他、ロンドン・ニューヨーク市場の祝日

週末持ち越し時のリスク管理

週末持ち越しを行う場合は、スプレッド拡大リスクに加えてスワップポイントの3日分付与(水曜日→木曜日のロールオーバー)も考慮し、ポジションサイズを通常より小さくするなどのリスク管理が推奨されます。

📝 週末持ち越し時の注意点

スプレッド拡大リスクと窓開けリスクを考慮し、ポジションサイズは通常の50〜70%程度に抑えることが推奨されます。また、水曜日→木曜日のロールオーバーでは3日分のスワップポイントが付与されるため、マイナススワップのポジションは特に注意が必要です。

ECN方式だから透明性が高い|スプレッド変動の仕組み

AXIORYが採用するECN(Electronic Communication Network)方式は、トレーダーの注文を直接インターバンク市場に流す仕組みです。

これにより、複数のリクイディティプロバイダー(大手銀行や金融機関)が提示する最良の売値と買値が自動的にマッチングされ、常に市場実勢を反映した透明性の高いスプレッドが提供されます。

ECN方式は、金融庁が監督する金融商品取引業者においても、透明性の高い取引環境として評価されています。

従来のDD(ディーリングデスク)方式では、FX業者が顧客の注文を一旦呑み、自社で価格を決定するため、スプレッドが固定されている代わりに透明性に欠ける側面がありました。

一方、ECN方式ではトレーダーと業者の間に利益相反が存在せず、業者は取引手数料のみで収益を得るため、顧客が有利なレートで取引できることが業者の利益にもつながります。

- ナノ口座・テラ口座:0.0pips〜(別途取引手数料:片道3ドル/1ロット)

- スタンダード口座:取引手数料なし(スプレッドやや広め)

- 取引スタイルに応じて最適な口座タイプを選択可能

AXIORYのナノ口座とテラ口座では、このECN方式により主要通貨ペアで0.0pips〜という業界最狭水準のスプレッドを実現しています。

ただし別途、1ロット(10万通貨)あたり片道3ドル相当の取引手数料が発生します。

スタンダード口座は取引手数料なしでスプレッドがやや広めに設定されており、取引スタイルや頻度に応じて最適な口座タイプを選択できます。

📊 スプレッド変動の仕組み

スプレッドの変動は、リクイディティプロバイダーから提示される価格の数と質によって決まります。

流動性が高い時間帯は多数のプロバイダーが競争的な価格を提示するため、自然とスプレッドが縮小します。

逆に流動性が低い時間帯や市場が不安定な時は、プロバイダーが提示する価格の幅が広がり、その結果トレーダーが目にするスプレッドも拡大します。

この透明な価格形成メカニズムにより、AXIORYでは取引プラットフォーム(MT4、MT5、cTrader)上でリアルタイムのスプレッド変動を確認できます。

スキャルピングなど狭いスプレッドが必須の取引戦略を実行する際は、この変動パターンを理解し、最適なタイミングでエントリー・エグジットを行うことが収益性向上の鍵となります。

ECN方式は金融商品取引法に基づく透明性の高い取引環境を提供しており、トレーダーにとって信頼性の高い取引方式と言えます。

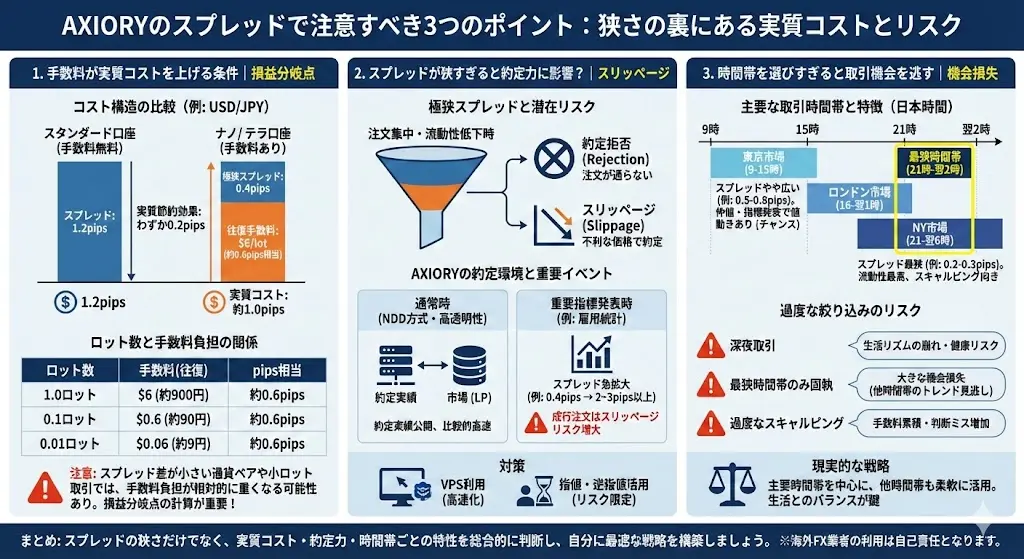

AXIORYのスプレッドで注意した方がいいこと

AXIORYは業界最狭水準のスプレッドを提供する海外FX業者として知られており、特にナノ口座やテラ口座では極めて狭いスプレッドが魅力です。

しかし、スプレッドが狭いからといって必ずしも取引コストが低く抑えられるわけではありません。

口座タイプごとの手数料体系、約定力とスプレッドの関係、そして取引時間帯の選択によって、実質的なコストやトレード機会は大きく変わります。

海外FX業者を利用する際は、日本の金融庁による金融商品取引業の登録を受けていない業者もあるため、利用は自己責任となります。

AXIORYでは、スタンダード口座が取引手数料無料でスプレッドのみのコスト構造を採用している一方、ナノ口座とテラ口座では往復6ドル(片道3ドル)の取引手数料が1ロットあたりに課されます。

この手数料がスプレッドの狭さによる節約効果を上回るケースや、極狭スプレッドが約定環境に与える影響、さらには最狭時間帯のみを狙うことで生じる機会損失など、スプレッドを軸にした戦略には見落としがちな注意点が存在します。

以下では、AXIORYのスプレッド運用において特に注意すべき3つのポイントを、具体的な数値とシナリオを交えて解説します。

これらを理解することで、自分のトレードスタイルに最適な口座選択と取引戦略を構築できるようになります。

- スプレッドの狭さと実質コストの関係

- 口座タイプごとの手数料体系の違い

- 約定力と取引時間帯がコストに与える影響

ナノ口座の手数料が実質コストを上げる条件|ロット数の損益分岐点

ナノ口座やテラ口座は、スプレッドがスタンダード口座よりも大幅に狭い代わりに、1ロット(100,000通貨)あたり往復6ドルの取引手数料が発生します。

この手数料体系により、スプレッド差が手数料を上回らない場合、実質的な取引コストはスタンダード口座よりも高くなる可能性があります。

スプレッドが狭いからといって必ずしもお得とは限りません。手数料との兼ね合いをしっかり計算することが大切です。

例えば、USD/JPYの平均スプレッドがスタンダード口座で1.2pips、ナノ口座で0.4pipsだった場合、スプレッド差は0.8pipsです。

これを手数料と比較すると、6ドルは日本円で約900円(1ドル=150円換算)となり、pips換算では約0.6pipsに相当します。

つまり、スプレッド差0.8pipsから手数料相当0.6pipsを差し引くと、実質的な節約効果は0.2pips程度にとどまります。

- スタンダード口座:1.2pips(手数料なし)

- ナノ口座:0.4pips + 手数料0.6pips相当 = 実質1.0pips

- 実質的な節約効果:0.2pips

一方、EUR/USDのようにスプレッド差が1.0pips以上ある通貨ペアでは、手数料を差し引いても明確にナノ口座が有利になります。

しかし、マイナー通貨ペアやエキゾチック通貨ペアでは、スタンダード口座とナノ口座のスプレッド差が小さい場合があり、こうしたペアでは手数料負担が相対的に重くなります。

さらに、取引ロット数が小さい場合も注意が必要です。

0.1ロット(10,000通貨)の取引では手数料は往復0.6ドル(約90円)ですが、スプレッド節約効果も同様に1/10になるため、取引回数が少ないトレーダーや小ロットで運用するトレーダーにとっては、手数料無料のスタンダード口座の方がシンプルでコスト管理がしやすい場合があります。

少額取引や取引回数が少ない方は、手数料無料のスタンダード口座の方が管理しやすいかもしれませんね。

📊 損益分岐点の計算方法

損益分岐点を正確に把握するには、取引する通貨ペアの平均スプレッド差と、自分の平均取引ロット数・取引回数を元に、月間の総コストをシミュレーションすることが重要です。

AXIORYの公式サイトでは各口座タイプのスプレッド一覧が公開されているため、主要取引ペアのスプレッド差を事前に確認し、手数料6ドルとの比較計算を行うことで、最適な口座タイプを選択できます。

| 取引ロット数 | 手数料(往復) | 手数料のpips相当 |

|---|---|---|

| 1.0ロット | 6ドル(約900円) | 約0.6pips |

| 0.1ロット | 0.6ドル(約90円) | 約0.6pips |

| 0.01ロット | 0.06ドル(約9円) | 約0.6pips |

スプレッドが狭すぎると約定力に影響?|スリッページとの関係

スプレッドの狭さは取引コスト削減において魅力的ですが、極端に狭いスプレッドを提示する業者では、注文が集中する場面や市場の流動性が低下する時間帯に、約定拒否やスリッページが発生しやすくなるリスクがあります。

これは、業者が提示するスプレッドとカバー先(リクイディティプロバイダー)から得られる実際の市場価格との間に差が生じた場合、業者が損失を回避するために約定を遅らせたり、不利な価格で約定させたりする可能性があるためです。

スプレッドが狭すぎる業者は、その分をどこかで補填しようとする可能性があるため、約定力の確認が重要です

AXIORYはNDD(ノー・ディーリング・デスク)方式を採用しており、ディーラーの介入なしに市場に直結した取引環境を提供しています。

そのため、提示されたスプレッドでの約定率は比較的高く、公式サイトでは毎月の約定実績データ(約定スピード・スリッページ率)が公開されています。

この透明性は、スプレッドの狭さと約定力を両立させている証拠といえます。

- NDD方式による透明性の高い取引環境

- 毎月の約定実績データを公式サイトで公開

- 約定スピードとスリッページ率が確認可能

しかし、経済指標発表時や市場の急変時には、どの業者でもスプレッドが拡大し、約定環境が悪化する傾向があります。

AXIORYでも例外ではなく、米国労働省労働統計局が発表する米国雇用統計や米国連邦準備制度理事会(FRB)のFOMC政策金利発表などの重要イベント前後では、通常0.4pips程度のUSD/JPYスプレッドが一時的に2〜3pips以上に拡大することがあります。

この際、成行注文ではスリッページが発生しやすく、想定よりも不利な価格で約定するリスクが高まります。

⚠️ 重要イベント時のスプレッド拡大例

通常時:USD/JPY 0.4pips → 重要指標発表時:2〜3pips以上に拡大

スキャルピングトレーダーにとって、スプレッドの狭さは絶対条件ですが、同時に約定スピードとスリッページ率も重要な判断材料です。

AXIORYでは、Equinix社のデータセンターにサーバーを設置し、低遅延環境を実現していますが、それでも光回線の物理的な距離やトレーダー側のネットワーク環境によって約定速度は変動します。

データセンターの場所は重要ですが、自分のネットワーク環境も約定速度に大きく影響します

極狭スプレッドを最大限活用するためには、VPS(仮想専用サーバー)の利用や、指値・逆指値注文を組み合わせた戦略で、成行注文によるスリッページリスクを軽減することが推奨されます。

また、AXIORYの公式サイトで公開されている約定実績レポートを定期的に確認し、自分の取引時間帯における約定環境を把握しておくことも、安定したトレード成績を維持するために有効です。

- VPS(仮想専用サーバー)を活用して約定速度を向上

- 指値・逆指値注文で成行注文のリスクを軽減

- 約定実績レポートで取引時間帯の環境を把握

- 重要経済指標発表前後の取引は慎重に判断

時間帯を選びすぎると取引機会を逃す|過度なスキャルピングの限界

スプレッドが最も狭くなる時間帯は、ロンドン市場とニューヨーク市場が重なる日本時間21時〜翌2時(夏時間は20時〜翌1時)です。

この時間帯は市場参加者が最も多く、流動性が高いため、AXIORYのナノ口座ではUSD/JPYのスプレッドが0.2〜0.3pips程度まで縮小することがあります。

この環境はスキャルピングに理想的であり、多くのトレーダーがこの時間帯に集中して取引を行います。

確かにスプレッドは狭いですが、この時間帯だけに固執すると思わぬ落とし穴があります。

しかし、スプレッドが最狭の時間帯のみを狙う戦略には、機会損失という大きなデメリットがあります。

為替市場は24時間動いており、東京市場やロンドン市場の単独開場時でも、十分な値動きとトレンドが発生します。

スプレッドが0.5〜0.8pips程度に広がったとしても、明確なトレンドが発生している場面では、数十pips以上の利益を狙えるチャンスが存在します。

- 午前9時〜11時はスプレッドがやや広がるが値動きは活発

- 日本の経済指標発表時は大きな値動きが期待できる

- 仲値取引(9時55分)に絡んだ値動きが発生しやすい

例えば、東京市場の午前中(日本時間9時〜11時)は、スプレッドがやや広がる傾向がありますが、日本の経済指標発表や仲値取引(9時55分)に絡んだ値動きが発生しやすい時間帯です。

こうした場面では、スプレッドコストを上回る値動きが期待できるため、最狭時間帯以外でも十分に収益機会があります。

⚠️ 生活リズムへの影響

さらに、最狭時間帯のみに固執すると、生活リズムや仕事との両立が困難になるリスクもあります。

日本時間21時〜翌2時は、多くの日本在住トレーダーにとって深夜帯であり、継続的にこの時間帯だけで取引を行うことは身体的・精神的な負担が大きくなります。

深夜取引だけに集中すると、体調を崩したり判断力が低下したりするリスクがあります。

また、過度なスキャルピングには、取引回数の増加による手数料負担の累積や、精神的なプレッシャーによる判断ミスのリスクも伴います。

AXIORYではスキャルピングが完全に許可されており、取引制限もありませんが、だからといって無闇に取引回数を増やすことが利益に直結するわけではありません。

- ロンドン・ニューヨーク重複時間を中心に据える

- 東京・ロンドン単独開場時も明確なシグナルがあれば柔軟にエントリー

- スプレッドコストよりも優位性のあるセットアップを重視

- 自分の生活リズムとのバランスを取る

現実的なトレード戦略としては、主要な取引時間帯(ロンドン・ニューヨーク重複時間)を中心に据えつつ、東京市場やロンドン市場の単独開場時でも、明確なシグナルがあれば柔軟にエントリーする姿勢が推奨されます。

スプレッドコストは重要ですが、それ以上に「優位性のあるトレードセットアップ」を見極める能力が、最終的な収益を左右します。

時間帯に縛られすぎず、市場環境と自分の生活リズムのバランスを取ることが、持続可能で収益性の高いトレードを実現する鍵となります。

まとめ|AXIORYは「実質コスト」で選べば失敗しない!スタイル別・最終結論

この記事では、AXIORYのスプレッド実測値から他社比較、そして手数料を含めた「実質コスト」について徹底解説してきました。

結論として、AXIORYは「派手なボーナスよりも、日々のトレードコストを極限まで抑えたい」というトレーダーにとって、最強のパートナーとなるFX業者です。

1. 選ぶべき口座

自分のトレードスタイルに最も近いものを選んでください。

1日10回以上取引する「スキャルピング・デイトレ派」

👉 [ナノ口座] または [テラ口座] 一択です。

手数料(往復6ドル)を支払っても、スタンダード口座よりトータルコストが約30〜40%安くなります。特にcTraderを使うならテラ口座。約定スピードと板情報で、0.1秒を争う勝負に勝てる環境が手に入ります。

週に数回、ゆったり取引する「スイングトレード・初心者派」

👉 [スタンダード口座] がおすすめです。

手数料計算が不要で管理がシンプル。スワップポイント狙いの長期保有なら、スプレッドの差は誤差の範囲です。まずはここからAXIORYの透明性を体感してください。

少額資金で一発を狙う「ハイレバレッジ派」

👉 [マックス口座] を選びましょう。

最大2000倍のレバレッジは、資金効率を最大化する強力な武器になります。

2. AXIORYを選ぶ最大のメリット

他社と比較検証した結果、AXIORYを使うべき理由は以下の3点に集約されます。

- クロス円(EUR/JPYなど)の強さ:他社よりも頭一つ抜けてスプレッドが狭く、日本人トレーダーに有利な環境。

- 圧倒的な透明性(NDD方式):リクオート(約定拒否)やストップ狩りの心配がなく、スキャルピングを自由に繰り返せる。

- 「実質コスト」の安さ:見せかけのスプレッドだけでなく、手数料込みでも業界最安水準をキープしている。

3. まずはリアルタイムスプレッドを体感しよう

スプレッドは刻一刻と変化します。

「百聞は一見にしかず」です。まずは口座を開設し、実際のMT4やcTraderの画面で、その狭さと約定の速さを体感してみてください。

AXIORYは複数口座の開設が可能です。「ナノ口座」と「スタンダード口座」の両方を作って、使用感を比べてみるのも賢い戦略です。

あなたのトレードスタイルに最適な「武器(口座)」を選び、賢くコストを削減して、利益を最大化させましょう!

コメント