- 「海外FXのゼロカットシステムって本当に借金を背負わないの?」

- 「何か罠があるんじゃないか…」

- 「国内FXで追証に苦しんだ経験があるから、もう二度とあんな思いはしたくない」

そんな不安を抱えていませんか?

実は、ゼロカットシステムには確かにメリットがある一方で、知らないと口座凍結のリスクもある「使い方のルール」が存在します。

スイスフランショックのような急激な相場変動で、国内FXでは数百万円の追証が発生した一方、海外FXではゼロカットにより借金を免れたトレーダーがいたのも事実。

しかし、その裏には両建てなどの禁止行為や、業者選びの重要性など、初心者が見落としがちな落とし穴も潜んでいます。

この記事では、ゼロカットシステムの基本的な仕組みから、国内FXにない理由、XMなど主要5社の条件比較、さらには絶対にやってはいけない禁止行為まで、2025年最新の情報を基に徹底解説します。

実際の発動事例や、経済指標発表時の活用法、仮想通貨FXでの対応状況まで、あなたが知りたい全ての情報を網羅しました。

この記事を読めば、ゼロカットシステムの本当のメリット・デメリットを理解し、安全に海外FXを始められるようになります。

追証の恐怖から解放され、適切なリスク管理のもとで、ハイレバレッジを活用した効率的なトレードが可能になるでしょう。

※こちらのコンテンツは海外在住の日本人向けコンテンツです。

※投資は自己責任のもとで行うようにしましょう。

海外FXのゼロカットって何?借金リスクゼロの仕組みを分かりやすく解説

海外FXの最大の魅力として挙げられるゼロカットシステムは、トレーダーが入金額以上の損失を負わない画期的な仕組みです。

国内FXで追証に苦しんだ経験がある方や、これからFXを始めようとする初心者の方にとって、このシステムは取引における最大の不安要素である「借金リスク」を完全に排除してくれる安全装置となります。

「FXで借金を背負うかもしれない…」という不安、実は海外FXなら完全にゼロにできるんです!

ゼロカットシステムとは、急激な相場変動によって口座残高がマイナスになった場合でも、そのマイナス分を海外FX業者が補填し、トレーダーの残高をゼロにリセットしてくれる仕組みのことです。

つまり、どんなに大きな損失が発生しても、トレーダーが失うのは口座に入金した金額だけで、それ以上の追加請求や借金を背負うことは一切ありません。

このシステムにより、トレーダーは最大損失額を事前に把握できるため、計画的なリスク管理が可能になります。

- 入金額以上の損失なし

- 追証請求が一切ない

- マイナス残高は自動リセット

ゼロカットの基本|マイナス残高が借金にならない理由

ゼロカットシステムがマイナス残高を借金にしない理由は、海外FX業者の取引方式と顧客保護の理念に基づいています。

海外FX業者の多くはNDD(No Dealing Desk)方式を採用しており、顧客の注文を直接インターバンク市場に流すことで、透明性の高い取引環境を提供しています。

NDD方式だからこそ、業者とトレーダーがWin-Winの関係を築けるんですね!

この方式では、業者は取引手数料やスプレッドから収益を得るため、顧客が長期的に取引を続けることが業者の利益につながります。

そのため、一時的な相場の急変で顧客が市場から退場することを防ぐために、ゼロカットシステムを導入しているのです。

📝 ゼロカットの技術的な仕組み

取引プラットフォーム上で口座残高がマイナスになると、業者のリスク管理システムが自動的にこれを検知します。

その後、通常は数時間から24時間以内に、マイナス残高がゼロにリセットされます。

この処理は完全に自動化されている業者もあれば、サポートへの連絡が必要な業者もありますが、いずれの場合もトレーダーに追加の支払い義務が発生することはありません。

海外FX業者は、ゼロカットによる損失を事業コストとして計上し、その分をスプレッドや取引手数料に反映させることで、ビジネスモデル全体のバランスを保っています。

これにより、トレーダーは追証の恐怖から解放され、より積極的な取引戦略を採用することが可能になるのです。

- NDD方式による透明な取引

- 顧客の長期継続が業者の利益

- マイナス補填は業者の事業コスト

追証なしで安心!国内FXとの違いを比較

国内FXでは、相場の急変動により口座残高がマイナスになった場合、そのマイナス分は投資家の借金となり、FX業者から追証の請求が来ます。

これは金融商品取引法(e-Gov法令検索)に基づく仕組みで、投資家は必ずこの借金を返済しなければなりません。

2015年のスイスフランショックでは、実際に多くのトレーダーが巨額の追証を請求されました…

📝 スイスフランショックの実例

2015年のスイスフランショックでは、多くの国内FXトレーダーが数百万円から数千万円という巨額の追証を請求され、中には自己破産に追い込まれた方もいました。

わずか数分の間に相場が20%以上動いたこの事件では、ロスカットが間に合わず、多くのトレーダーが入金額をはるかに超える損失を被ったのです。

一方、海外FXを利用していたトレーダーは、同じような損失を出してもゼロカットシステムにより、入金額以上の損失を負うことはありませんでした。

| 項目 | 国内FX | 海外FX |

|---|---|---|

| 追証制度 | あり(法的義務) | なし(ゼロカット) |

| マイナス残高時 | 借金として請求 | 自動的にゼロリセット |

| 入金期限 | 通常2営業日以内 | 追加入金の義務なし |

| 遅延時のペナルティ | 遅延損害金発生 | なし |

| 最悪のケース | 法的措置・自己破産 | 入金額の損失のみ |

この期限を過ぎると遅延損害金が発生し、最終的には法的措置を取られる可能性もあります。

これに対して海外FXのゼロカットシステムでは、マイナス残高は自動的にゼロにリセットされるため、追加入金の義務は一切発生しません。

トレーダーは次の取引のために新たに入金するかどうかを、完全に自分の意思で決めることができるのです。

- 追証の有無が最大の違い

- 国内は法的義務、海外は保護制度

- リスクの上限が明確に異なる

ゼロカットが発動するタイミングと流れ

ゼロカットシステムが実際に発動するタイミングは、まず強制ロスカットが執行された後になります。

通常の取引では、証拠金維持率が一定水準(多くの業者で20%~50%)を下回ると強制ロスカットが発動し、ポジションが自動的に決済されます。

しかし、相場が急激に動いた場合、この強制ロスカットが間に合わず、決済時点で口座残高がマイナスになることがあります。

週明けの窓開けや、重要指標発表時は特に注意が必要ですね!でも海外FXなら安心です。

経済指標発表や突発的なニュースにより、相場が急激に動きます。

含み損が急速に拡大し、証拠金維持率が低下していきます。

証拠金維持率が強制ロスカット水準を下回ると、システムが即座にポジションの決済を試みます。

しかし、市場の流動性が極端に低下している場合、想定以上に不利なレートで決済されることがあります。

強制ロスカットが間に合わず、口座残高がマイナスになります。

この時点で、ゼロカットシステムの対象となります。

業者のシステムがマイナス残高を検知し、自動的にゼロにリセットします。

処理時間は業者により異なりますが、通常は数分から24時間以内に完了します。

📝 主要業者のゼロカット処理時間

XMやAXIORYなどの大手業者では、通常は自動的に処理され、数分から数時間でマイナス残高がゼロにリセットされます。

ただし、市場が大きく変動している時期や、多数のゼロカットが同時に発生した場合は、処理に24時間程度かかることもあります。

一部の業者では、サポートに連絡することで処理を早めることも可能です。

ゼロカットは完全自動!追加の手続きや費用は一切不要なので、安心してトレードに集中できますね。

- 強制ロスカット後に発動

- 処理は完全自動で追加手続き不要

- 追加費用の請求は一切なし

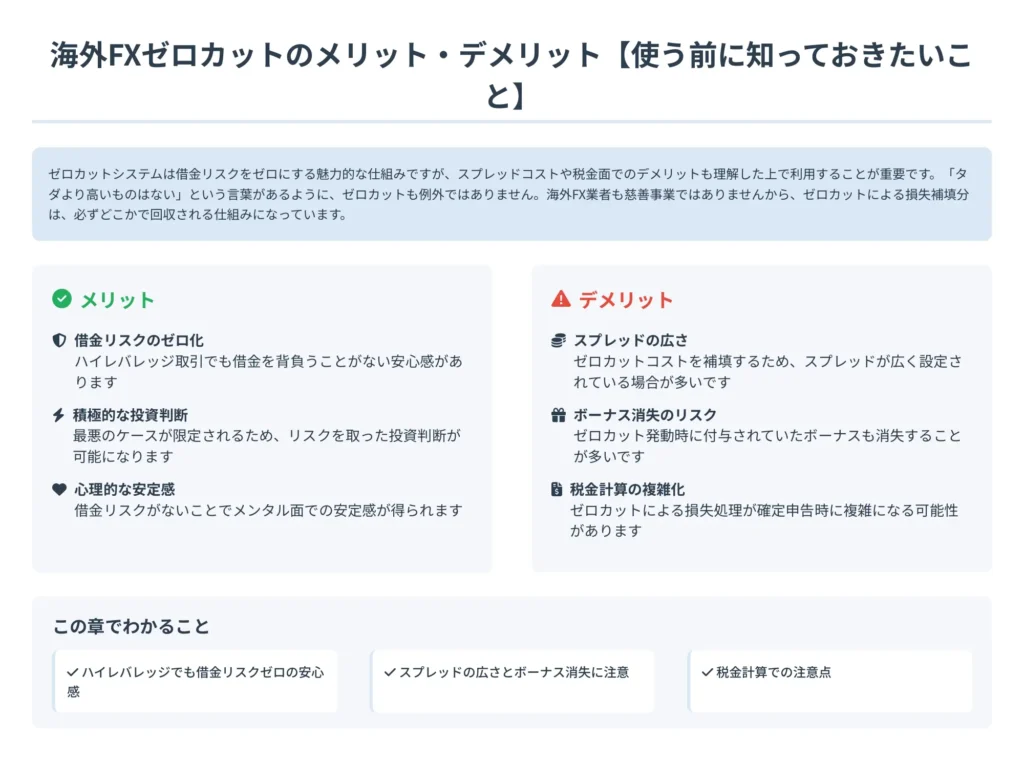

海外FXゼロカットのメリット・デメリット【使う前に知っておきたいこと】

ゼロカットシステムは確かに魅力的な仕組みですが、メリットだけでなくデメリットも存在します。

海外FXを始める前に、これらの長所と短所を正確に理解しておくことが、後悔のない投資判断につながります。

「タダより高いものはない」という言葉がありますが、ゼロカットも例外ではありません。その仕組みをしっかり理解しておきましょう!

多くのトレーダーが見落としがちなのは、ゼロカットシステムは確かに借金リスクをゼロにしてくれますが、その代償として他の部分でコストが発生しているという事実です。

海外FX業者も慈善事業ではありませんから、ゼロカットによる損失補填分は、必ずどこかで回収される仕組みになっています。

これらの隠れたコストや制約を理解した上で、それでもなお海外FXを選ぶ価値があるかどうかを、冷静に判断することが重要です。

ハイレバレッジでも借金リスクゼロの安心感

海外FXの最大の魅力は、1000倍や2000倍といったハイレバレッジとゼロカットシステムの組み合わせにより、少額資金でも大きな利益を狙えることです。

国内FXでは最大レバレッジが25倍に制限されているため、同じ利益を得るには海外FXの40倍以上の資金が必要になります。

📝 リスクとリターンの構造

ゼロカットシステムがあることで、トレーダーは最大損失額を入金額に限定しながら、ハイレバレッジの恩恵を最大限に活用できます。

例えば、10万円の資金で1000倍のレバレッジを使用した場合、1億円相当のポジションを持つことができます。

仮に相場が予想と逆方向に大きく動いても、失うのは最大で10万円だけです。

- リスクは限定的(入金額まで)

- リターンは無限大の可能性

この「リスクは限定的、リターンは無限大」という構造こそが、多くのトレーダーが海外FXに魅力を感じる最大の理由なんです!

実際の取引では、このメリットを活かした様々な戦略が可能になります。

| 戦略 | 具体的な手法 |

|---|---|

| 経済指標トレード | 重要指標発表前に少額資金でハイレバレッジポジションを構築 |

| 複数口座戦略 | 複数の少額口座で異なる戦略のハイレバレッジ取引を実行 |

指標の結果次第で大きな利益を狙いながら、最悪の場合でも損失は入金額に限定されるため、リスクリワード比の優れた取引が可能です。

また、複数の少額口座を用意して、それぞれ異なる戦略でハイレバレッジ取引を行うという資金管理方法も、ゼロカットシステムがあるからこそ実現できる手法です。

スプレッドの広さとボーナス消失に注意

海外FX業者の多くは、国内FX業者と比較してスプレッドが広く設定されています。

| 取引環境 | ドル円スプレッド |

|---|---|

| 国内FX | 約0.2銭 |

| 海外FX | 1.5銭~2.0銭 |

これは一見すると小さな差に見えますが、取引回数が増えるほど大きなコストとなって積み重なっていきます。

1日10回取引すると、スプレッドの差だけで月間数万円のコストになることも!スキャルピングトレーダーは特に注意が必要ですね。

📝 スプレッドコストの実態

1日に10回取引する場合、スプレッドの差による追加コストは月間で数万円に達することもあります。

特にスキャルピングやデイトレードなど、頻繁に売買を繰り返すトレーダーにとっては、このスプレッドコストは無視できない負担となります。

海外FX業者がゼロカットによる損失補填を行えるのは、このような広いスプレッドによる収益があるからこそであり、トレーダーは実質的にゼロカットの保険料をスプレッドという形で支払っているとも言えます。

- ゼロカット発動時にボーナスも同時消失

- ボーナスが残高より先に消費される業者も存在

もう一つの重要なデメリットは、ゼロカット発動時のボーナス消失です。

多くの海外FX業者は入金ボーナスや取引ボーナスを提供していますが、ゼロカットが発動すると、これらのボーナスも同時に消失してしまいます。

合計20万円の証拠金で取引開始

入金分10万円とボーナス10万円の両方が消失

さらに、一部の業者では、ボーナスが残高よりも先に消費される設定になっているため、実質的な証拠金が思っていたよりも少なくなる場合があります。

税金計算での注意点

| 項目 | 国内FX | 海外FX |

|---|---|---|

| 課税方式 | 申告分離課税 | 総合課税(雑所得) |

| 税率 | 一律20.315% | 最大55%(累進課税) |

| 損失繰越 | 3年間可能 | 不可 |

国内FXの利益は申告分離課税として一律20.315%の税率が適用されますが、海外FXの利益は総合課税の雑所得として扱われ、他の所得と合算して累進課税が適用されます。

年間の総所得が高い人ほど税率が高くなり、最大で55%(所得税45%+住民税10%)まで上昇する可能性があります。

この税率の詳細については、国税庁の所得税の税率をご確認ください。

年収が高い方は、海外FXの利益が増えると税負担が急激に重くなります。利益が出る前に税金のシミュレーションをしておくことが大切ですよ!

📝 損失繰越ができない影響

ゼロカットによる損失の扱いも税務上の重要なポイントです。

海外FXの損失は、同じ年の海外FX利益とは相殺できますが、翌年以降への損失繰越はできません。

これは国内FXが3年間の損失繰越が可能なのと対照的です。

- 今年100万円損失→来年200万円利益の場合

- 国内FX:実質100万円の利益に課税

- 海外FX:200万円全額に課税

確定申告の際は、取引履歴を詳細に記録し、必要に応じて税理士に相談することをお勧めします。

確定申告の基本については、国税庁の確定申告特集で詳しく解説されています。

特に年間利益が大きい場合は、海外FXの税負担が国内FXよりもかなり重くなる可能性があることを、事前に理解しておく必要がありますね。税金対策も含めた資金管理が成功の鍵となります!

海外FXで得た利益の確定申告については、専門の税理士への相談や、国税庁のガイドラインを参考にすることをお勧めします。

※こちらのコンテンツは海外在住の日本人向けコンテンツです。

※投資は自己責任のもとで行うようにしましょう。

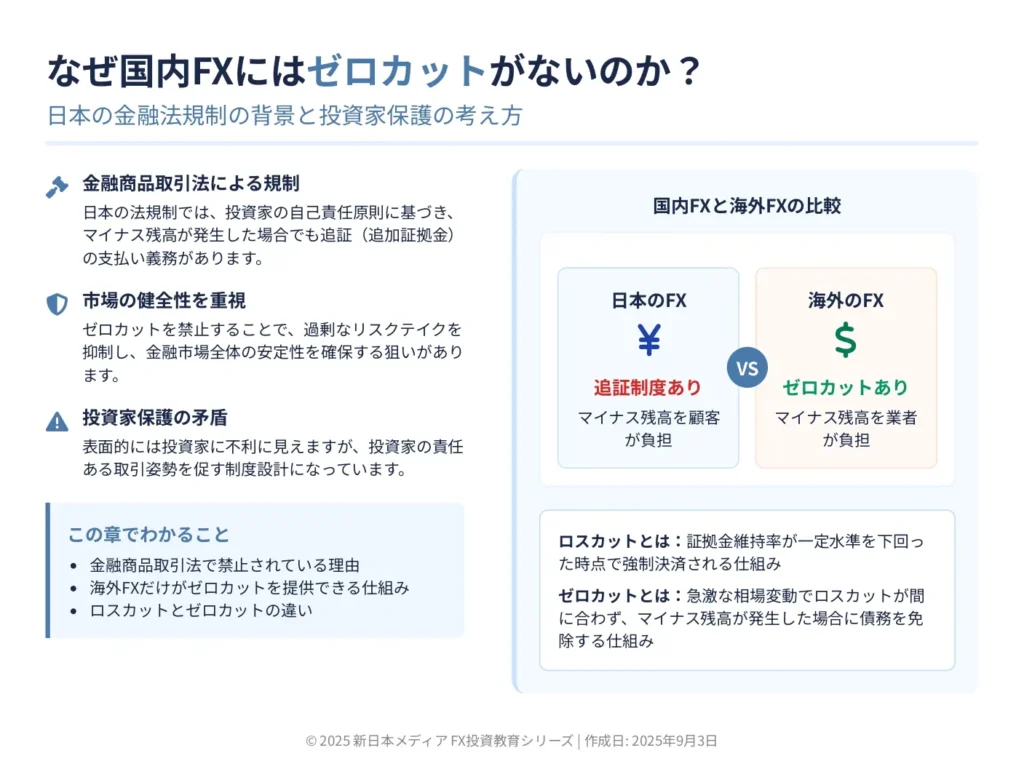

なぜ国内FXにはゼロカットがないの?日本の規制について

日本国内のFX業者がゼロカットシステムを提供できない理由は、単に業者が消極的だからではありません。

実は、日本の金融法規制により、ゼロカットシステムの提供が明確に禁止されているのです。

「なぜ海外FXにはあるのに、日本にはないの?」と疑問に思いますよね。実は深い理由があるんです。

この規制の背景には、日本の金融行政の考え方と、投資家保護に対する独特のアプローチがあります。

表面的には矛盾しているように見えるこの規制には、実は日本の金融市場の健全性を維持するという大きな目的があります。

しかし、この規制により、日本のトレーダーは海外のトレーダーと比較して、明らかに不利な条件で取引せざるを得ない状況に置かれているのも事実です。

金融商品取引法で禁止されている理由

金融商品取引法(e-Gov法令検索)第39条では、金融商品取引業者が顧客の損失を補填することを明確に禁止しています。

この条文は「損失補填の禁止」として知られ、FX業者が顧客の損失を肩代わりすることは、いかなる形であっても違法行為となります。

📝 規制の歴史的背景

この規制が設けられた背景には、1990年代に起きた証券会社による損失補填問題があります。

当時、一部の大手証券会社が、大口顧客や法人顧客の損失を秘密裏に補填していたことが発覚し、大きな社会問題となりました。

特定の顧客だけを優遇するのは不公平ですよね。だから全面禁止になったんです。

これは特定の顧客だけを優遇する不公平な行為であり、市場の公正性を著しく損なうものでした。

この反省から、金融商品取引法(e-Gov法令検索)では、いかなる形の損失補填も禁止することで、すべての投資家を平等に扱うことを義務付けたのです。

- ゼロカットも「損失補填」に該当

- 全顧客への平等提供でも補填行為には変わりない

- 過度な投機を助長する可能性を懸念

金融庁の見解では、ゼロカットシステムも「損失補填」に該当するとされています。

たとえそれが特定の顧客への優遇ではなく、すべての顧客に平等に提供されるサービスであっても、業者が顧客の損失を補填する行為には変わりないという立場です。

さらに、金融庁は、ゼロカットシステムが過度な投機を助長し、健全な市場形成を妨げる可能性があるとも指摘しています。

海外FXだけがゼロカットを提供できる仕組み

海外FX業者がゼロカットシステムを提供できる理由は、日本の金融商品取引法の適用を受けないからです。

海外FX業者は、日本の金融庁に登録せず、海外の金融ライセンスのもとで営業しているため、日本の法規制に縛られることなく、独自のサービスを提供することができます。

- キプロス証券取引委員会(CySEC)

- 英国金融行動監視機構(FCA)

- オーストラリア証券投資委員会(ASIC)

これらの業者は、それぞれの国の規制機関からライセンスを取得し、それぞれの国の規制に従って営業しています。

📝 ビジネスモデルの違い

海外FX業者がゼロカットを提供できるもう一つの理由は、ビジネスモデルの違いにあります。

| 項目 | 海外FX(NDD方式) | 国内FX(DD方式) |

|---|---|---|

| 注文処理 | 直接インターバンク市場へ | 業者が一旦受けて判断 |

| 収益源 | 取引手数料・スプレッド | 顧客の損失も収益に |

| ゼロカット負担 | 負担は小さい | 大きな負担となる |

NDD方式だと業者と顧客が利益相反しないので、ゼロカットを提供しやすいんですね。

多くの海外FX業者はNDD(No Dealing Desk)方式を採用しており、顧客の注文を直接インターバンク市場に流します。

この方式では、業者は顧客の損失から利益を得るのではなく、取引手数料やスプレッドから収益を得るため、顧客が長期的に取引を続けることが業者の利益につながります。

日本の金融商品取引法(e-Gov法令検索)では、無登録の海外業者が日本居住者に対して勧誘行為を行うことを禁止していますが、日本居住者が自らの意思で海外FX業者を利用することは禁止されていません。

しかし、トラブルが発生した場合、日本の金融庁や消費者保護機関からの支援を受けることは困難であり、基本的には自己責任での利用となることを認識しておく必要があります。

ロスカットとゼロカットの違いを理解しよう

ロスカットとゼロカットは、どちらもトレーダーの資金を守るための仕組みですが、その機能と目的は大きく異なります。

- ロスカット:証拠金維持率が一定水準を下回ると強制決済

- 国内FX:証拠金維持率50%~100%

- 海外FX:証拠金維持率20%~50%

ロスカットは、証拠金維持率が一定水準を下回った時点で、ポジションを強制的に決済する仕組みです。

これは損失の拡大を防ぐための予防的措置であり、理論上は口座残高がマイナスになる前に損失を確定させることを目的としています。

📝 ロスカットの重大な限界

しかし、ロスカットには重大な限界があります。

相場が急激に変動した場合、ロスカットの執行が間に合わず、想定以上の損失が発生することがあります。

2015年のスイスフランショックでは、多くのトレーダーがロスカットが機能せず巨額の追証を請求されました。

| 比較項目 | ロスカット | ゼロカット |

|---|---|---|

| 目的 | 損失を最小限に抑える | 損失を入金額以内に限定 |

| 発動条件 | 証拠金維持率が基準値以下 | 口座残高がマイナス |

| 保証の確実性 | 完全には防げない | 確実に保証 |

| 追証リスク | あり(急変時) | なし |

2015年のスイスフランショックや2019年のフラッシュクラッシュなど、歴史的な相場急変時には、多くのトレーダーがロスカットが機能せず、巨額の追証を請求される事態に陥りました。

ゼロカットは、このロスカットの限界を補完する最後の安全装置として機能します。

ロスカットが「損失を最小限に抑える」ための仕組みであるのに対し、ゼロカットは「損失を入金額以内に限定する」ための仕組みです。

つまり、ロスカットは損失の拡大を防ぐ努力をしますが、完全に防げる保証はありません。

一方、ゼロカットは、どんなに市場が混乱しても、トレーダーの損失を確実に入金額以内に収めることを保証します。

【2025年最新】おすすめ海外FX業者のゼロカット条件を比較

2025年現在、多くの海外FX業者がゼロカットシステムを提供していますが、その条件や執行スピード、信頼性には大きな差があります。

特に重要なのは、過去の大相場でしっかりとゼロカットを執行した実績があるかどうかです。

いくら「ゼロカット対応」を謳っていても、実際の危機的状況で約束を守らない業者では意味がありませんよね。

ここでは、日本人トレーダーに人気の高い主要5社について、実際のゼロカット条件と執行実績を詳細に比較していきます。

各業者の特徴を理解することで、自分の取引スタイルに最適な業者を選択することができるでしょう。

特に、ボーナスを活用したい方、執行スピードを重視する方、複数口座で運用したい方など、それぞれのニーズに応じた選択基準を提供します。

XMのゼロカットシステムの特徴と実績

XMTrading(エックスエム)は、2009年の設立以来、一度もゼロカットの不履行を起こしていない、最も信頼性の高い海外FX業者の一つです。

セーシェル金融庁(FSA)のライセンスを保有し、日本人トレーダーの間で圧倒的な人気を誇っています。

XMのゼロカットシステムの最大の特徴は、その執行の速さと確実性にあります。

📝 XMのゼロカット執行実績

XMでは、口座残高がマイナスになった場合、通常は自動的に処理され、数分から数時間以内にマイナス残高がゼロにリセットされます。

特筆すべきは、2015年のスイスフランショックの際も、XMは全顧客のマイナス残高を補填し、追加請求を一切行わなかったという実績です。

当時、多くの業者が混乱する中、XMは「お客様の入金額以上の損失は当社が負担します」と即座に明言したんです。この対応で信頼性が大きく向上しました。

- ボーナスが優先的に損失補填に使用される

- マイナス残高発生時、残存ボーナスは全て消失

- 複数口座間の両建て取引は禁止(違反時は適用外)

- 同一口座内の両建ては認められている

主要5社のゼロカット条件一覧

日本人トレーダーに人気の主要5社(XMTrading、AXIORY、TitanFX、FBS、HFM)のゼロカット条件を詳細に比較すると、それぞれに特徴があることがわかります。

これらの業者は全てゼロカットシステムを標準装備していますが、執行条件や処理方法には違いがあります。

| 業者名 | 執行スピード | 最大レバレッジ | 特徴 |

|---|---|---|---|

| XMTrading | 数分~数時間(自動) | 1000倍 | 実績No.1の信頼性 |

| AXIORY | 24時間以内(自動) | 400倍 | ナノスプレッド口座でも適用 |

| TitanFX | 即座~数分(自動) | 500倍 | 執行速度最速クラス |

| FBS | 1~2営業日 | 3000倍 | 業界最高レバレッジ |

| HFM | 24時間以内(自動) | 2000倍 | 1000以上の取引商品対応 |

📝 XMTradingの詳細

ゼロカット執行が自動かつ迅速で、通常は数分から数時間で処理が完了します。

ボーナスは損失補填に優先的に使用されます。

複数口座間の両建ては禁止ですが、同一口座内の両建ては可能です。

AXIORYは2015年のスイスフランショック時も全顧客のマイナス残高を補填した実績があるので安心ですね。

📝 TitanFXの特徴

ゼロカット執行が非常に速く、多くの場合は即座に処理されます。

ボーナスキャンペーンを実施していない分、スプレッドが狭く設定されています。

複数口座での両建て取引についても比較的寛容で、悪意のない取引であれば問題視されることは少ないです。

HFM(HotForex)は、1000以上の取引商品を提供する総合ブローカーで、ゼロカットも全商品で適用されます。

執行は自動で行われ、通常は24時間以内に処理が完了します。

最大レバレッジ2000倍で、コピートレードサービスも提供しているため、初心者から上級者まで幅広いニーズに対応しています。

業者ごとの執行スピードとボーナスの扱い

ゼロカット執行スピードは、トレーダーが次の取引を開始するタイミングに直接影響するため、非常に重要な要素です。

最速クラスのTitanFXとXMTradingでは、多くの場合、マイナス残高が発生してから数分以内に自動的にゼロリセットが完了します。

相場の急変後すぐに新たなポジションを取れるのは、大きなメリットですよね!

- 最速(数分以内):TitanFX、XMTrading

- 標準(24時間以内):AXIORY、HFM

- 遅め(1-2営業日):FBS

AXIORYとHFMは、通常24時間以内に処理が完了しますが、市場が大きく変動している時期は、処理が遅れることもあります。

FBSは処理に最も時間がかかる傾向があり、場合によっては2営業日程度必要になることもあります。

これは、FBSが手動でゼロカット処理を確認しているためと考えられます。

📝 ボーナスの扱いについて

ボーナスの扱いについては、各業者で大きく異なります。

XMTradingとFBSは豊富なボーナスを提供していますが、ゼロカット時にはボーナスが優先的に消費されます。

例えば10万円入金で100%ボーナス10万円を受け取った場合、損失はまずボーナスから消費されるんです。

| 業者名 | ボーナス方針 | ゼロカット時の扱い |

|---|---|---|

| XMTrading | 豊富なボーナス | ボーナス優先消費→全額消失 |

| TitanFX | ボーナスなし | 該当なし(狭スプレッド還元) |

| AXIORY | 期間限定ボーナス | 現金と按分消費 |

| FBS | 豊富なボーナス | 複雑なルール(要確認) |

| HFM | 多様なボーナス | タイプ別に異なる |

一方、TitanFXはそもそもボーナスキャンペーンを実施していないため、この問題は発生しません。

その分、スプレッドを狭く設定することで、トレーダーに還元しています。

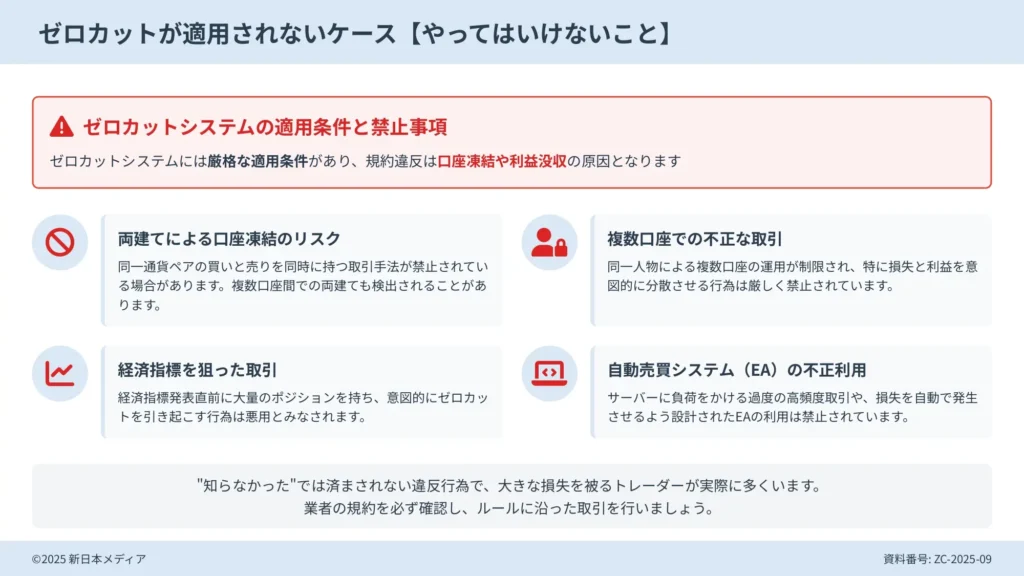

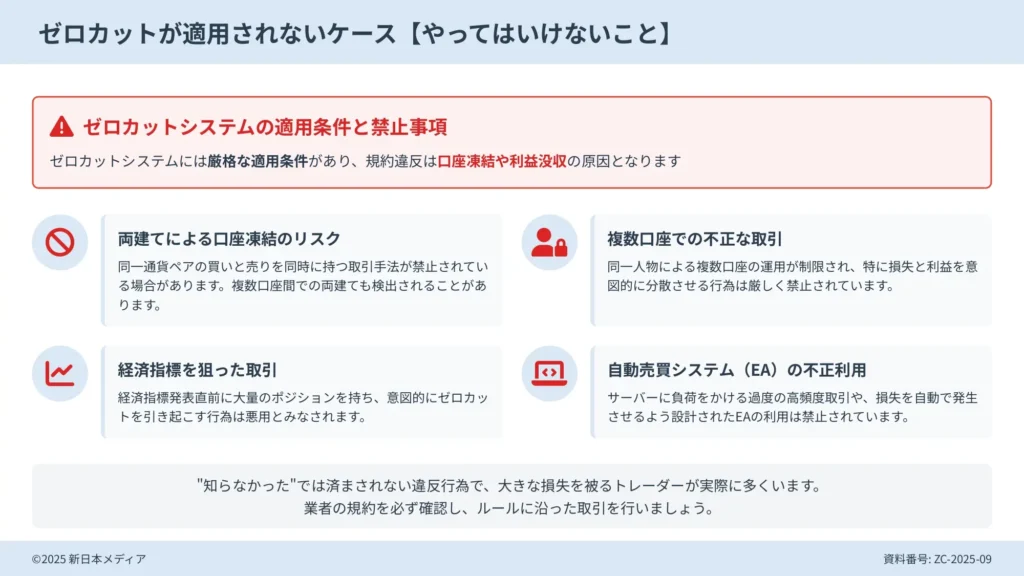

ゼロカットが適用されないケース【やってはいけないこと】

ゼロカットシステムは確かに魅力的な仕組みですが、どんな状況でも無条件に適用されるわけではありません。

各海外FX業者は、ゼロカットの悪用を防ぐために厳格なルールを設けており、これらに違反した場合は、ゼロカットが適用されないだけでなく、口座凍結や利益没収といった厳しいペナルティを受ける可能性があります。

「知らなかった」では済まされない違反行為で、大きな損失を被るトレーダーが実際に多くいるんです。特に複数口座の運用には要注意ですよ!

ここでは、絶対に避けるべき禁止行為と、正当な取引との境界線について詳しく解説していきます。

両建てによる口座凍結のリスク

両建て取引に関する規制は、海外FX業者の中でも最も厳しく監視されている項目の一つです。

同一口座内での両建ては多くの業者で認められていますが、複数口座間や複数業者間での両建ては、ほぼ全ての業者で禁止されています。

📝 なぜ複数口座間の両建てが禁止されているのか

例えば、雇用統計発表前に、A口座でドル円の買いポジション、B口座で同じ量の売りポジションを持つとします。

指標発表後、相場が大きく上昇した場合、A口座は利益、B口座は損失となりますが、B口座の損失はゼロカットで入金額に限定される一方、A口座の利益は無限に伸ばせます。

これは明らかにゼロカットシステムを悪用した取引であり、業者にとって一方的に不利な状況を作り出すことになります。

XMで買い、AXIORYで売りといった複数業者間での両建ても、実は業者間で情報共有されていて発覚することがあるんです。大口取引は特に厳しくチェックされていますよ!

異なる業者間であれば発覚しないと考えるトレーダーもいますが、実際には業者間で不正取引に関する情報共有が行われているケースもあり、また取引パターンの分析により発覚することがあります。

特に大口取引や、経済指標発表時の取引は厳しくチェックされており、発覚した場合は両方の業者で口座凍結となる可能性があります。

- EA(自動売買)で偶然反対ポジションを持っても規約違反

- 各口座で異なる通貨ペアや時間軸で取引する工夫が必要

- 取引手法を明確に分けて誤解を避ける

悪用とみなされる禁止行為をチェック

ゼロカットシステムの悪用とみなされる行為は、両建て以外にも多岐にわたります。

これらの行為は、一見すると通常の取引戦略のように見えることもありますが、業者の利用規約では明確に禁止されています。

知らずに違反してしまうケースが本当に多いんです。特に窓開けトレードは、普通の取引に見えるので要注意ですよ!

| 禁止行為 | 詳細内容 | ペナルティ |

|---|---|---|

| 窓開けトレード | 週明けの窓を狙った過度なハイレバ取引 | 警告・口座制限 |

| 経済指標スキャルピング | 指標発表数秒前のエントリー・即決済の繰り返し | 取引制限・警告 |

| アービトラージ | 業者間のレート差を利用したリスクなし取引 | 即座に口座凍結 |

| ボーナス悪用 | ボーナス受取後の即出金、複数アカウント作成 | 利益没収・凍結 |

📝 窓開けトレード(ギャップトレード)の注意点

週明けの窓開けを狙って金曜日の終値でポジションを持ち、月曜日の始値で決済するという手法です。

この取引自体は違法ではありませんが、ゼロカットを前提とした過度なハイレバレッジでの窓開けトレードは、悪用とみなされる可能性があります。

特に、毎週継続的に同じパターンで取引している場合は、監視対象となりやすいです。

- 複数業者間のレート差利用は即座に口座凍結

- レイテンシーアービトラージも禁止対象

- 得た利益も没収される可能性が高い

ボーナスの悪用も重大な違反行為です。

例えば、入金ボーナスを受け取った後、すぐに資金を出金しようとする行為や、複数のアカウントを作成してボーナスを複数回受け取ろうとする行為は、明確な規約違反です。

ボーナスだけでハイレバ取引して、利益が出たら即出金、損失はゼロカットに任せる…これは典型的な悪質利用パターンなので絶対にやめましょう!

複数口座での不正な取引に注意

多くの海外FX業者では、一人で複数の取引口座を開設することが認められていますが、これらの口座を使った不正な取引には厳しい監視の目が向けられています。

複数口座の正当な利用と不正な利用の境界線を理解することは、アカウントを守る上で極めて重要です。

📝 複数口座間での資金移動を利用した不正行為

例えば、A口座で大きな含み損を抱えている時に、B口座に資金を移動させ、A口座を意図的にゼロカットさせるような行為は、明らかな悪用です。

また、ボーナスが付与されている口座から、ボーナスのない口座へ頻繁に資金移動を行い、ボーナスの条件を回避しようとする行為も規約違反となります。

月に数回程度の計画的な資金配分は問題ありませんが、毎日のように資金を移動させていると不正行為を疑われる可能性があります!

家族や友人の名義で複数のアカウントを作成し、実質的に一人で運用している場合、これらは関連口座として検出される可能性が高いです。

関連口座と判定された場合、それらの口座間での両建て取引は、たとえ別名義であっても規約違反となります。

- A口座:スキャルピング専用

- B口座:スイングトレード専用

- C口座:EA運用専用

口座ごとに異なる通貨ペアを割り当て、偶然の両建てを防ぎます

東京時間、ロンドン時間、ニューヨーク時間など、口座ごとに活動時間を分けます

意図せず類似したポジションを持っていないか週次でチェックします

特にEAを使用している場合は、プログラムの設定により予期せぬ両建てポジションが発生する可能性があるため、より慎重な管理が求められます。

EAの設定は特に注意が必要です。複数のEAが同じ通貨ペアで逆のシグナルを出すこともあるので、必ず事前にバックテストで確認しましょう!

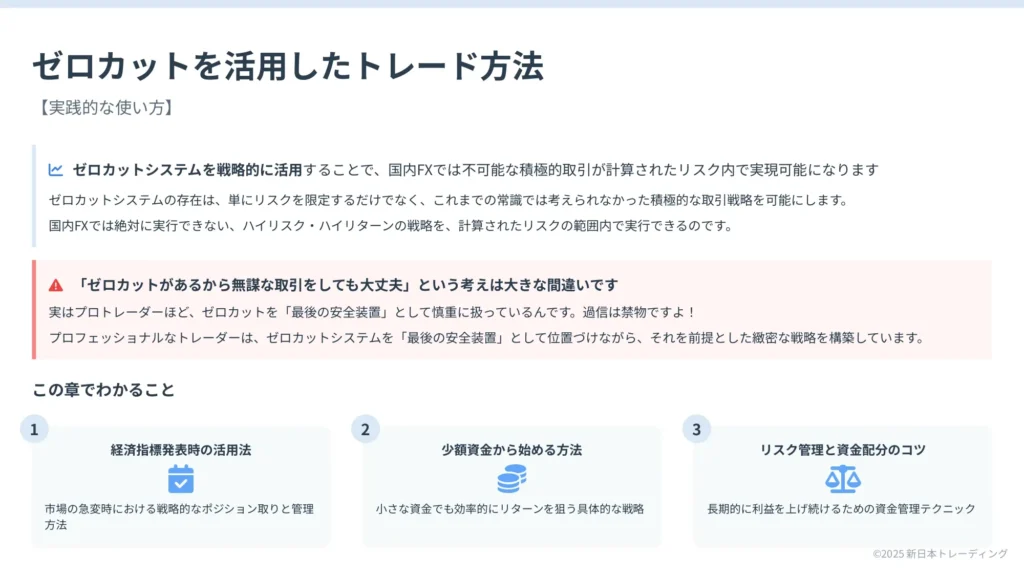

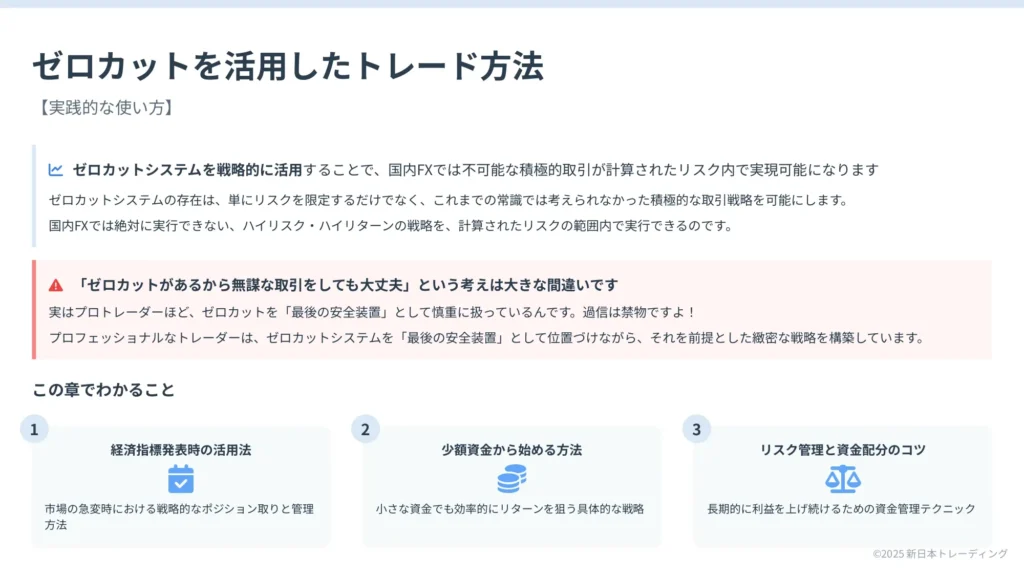

ゼロカットを活用したトレード方法【実践的な使い方】

ゼロカットシステムの存在は、単にリスクを限定するだけでなく、これまでの常識では考えられなかった積極的な取引戦略を可能にします。

国内FXでは絶対に実行できない、ハイリスク・ハイリターンの戦略を、計算されたリスクの範囲内で実行できるのです。

実はプロトレーダーほど、ゼロカットを「最後の安全装置」として慎重に扱っているんです。過信は禁物ですよ!

プロフェッショナルなトレーダーは、ゼロカットシステムを「最後の安全装置」として位置づけながら、それを前提とした緻密な戦略を構築しています。

ここでは、ゼロカットシステムを賢く活用した実践的なトレード手法と、長期的に利益を上げ続けるための資金管理方法について解説します。

重要なのは、ゼロカットに頼りすぎることなく、それを戦略の一部として組み込むことです。

経済指標発表時の活用法

重要経済指標の発表時は、相場が大きく動く可能性が高い反面、どちらの方向に動くかは予測が困難です。

📝 主要な経済指標と値動き幅

米国雇用統計、FOMC政策金利発表、GDP速報値などの指標発表時には、数分間で100pips以上動くことも珍しくありません。

ゼロカットシステムを活用することで、この大きな値動きを収益機会に変えることができます。

- 投入資金:5万円のみ

- レバレッジ:1000倍

- 最大ポジション:5000万円相当

- 100pips利益時:約50万円の収益

このリスクリワード比(最大損失5万円:潜在利益50万円)は、通常の取引では絶対に実現できません!

ただし、この戦略を実行する際には、いくつかの重要なポイントがあります。

指標発表の瞬間はスプレッドが大きく拡大するため、発表の1〜2分前にエントリーすることが重要です

指標発表後は激しい上下動(ウィップソー)が発生するため、利益確定と損切りは迅速に行います

月間予算20万円、1回5万円なら4回まで挑戦可能。連敗リスクを考慮した資金配分が必須です

少額資金から始める方法

国内FXでは、少額資金では十分なポジションサイズを確保できず、利益を上げることが困難ですが、海外FXのハイレバレッジとゼロカットの組み合わせにより、1万円や5万円といった少額からでも、効率的に資金を増やすことが可能になります。

- 初期資金:1万円

- 目標金額:10万円(10倍)

- レバレッジ1000倍で1000万円相当のポジション

- 10pipsの利益=約1万円の収益

最初から100万円を狙うのは無謀!1万円→3万円→5万円→10万円と段階的に増やすのが成功の秘訣です

もちろん、失敗すれば1万円を失いますが、それ以上の損失はありません。

この手法の鍵は、達成可能な小さな目標を積み重ねることです。

📝 複利運用戦略の実例

初期資金5万円、日利2%目標の場合:初日1,000円の利益→翌日は51,000円を元本として運用

理論上の成長率:1ヶ月で約1.8倍、3ヶ月で約6倍

| 資金管理のポイント | 具体的な方法 |

|---|---|

| オールインの回避 | 5万円の資金なら1万円×5回に分割 |

| 通貨ペアの分散 | 特定通貨の急変動リスクを軽減 |

| 取引記録の徹底 | 勝率、リスクリワード比、最大ドローダウンを分析 |

少額だからこそ、1回1回の取引を大切に!詳細な記録と分析が、将来の大きな利益につながります

リスク管理と資金配分のコツ

ゼロカットシステムがあっても、適切なリスク管理は必要不可欠です。

むしろ、ゼロカットがあるからこそ、より戦略的な資金配分が可能になり、効率的な資産運用ができるのです。

- 第1階層(20万円):ハイレバレッジ攻撃資金

- 第2階層(50万円):レバレッジ100-200倍の標準資金

- 第3階層(30万円):大チャンス用の防御的資金

この配分により、第1階層で積極的にリスクを取りながら、総資産の壊滅的な損失を防ぐことができます。

月間投資予算20万円を毎週5万円ずつ分割投入。月初の連敗リスクを回避し、挽回チャンスを確保

調子の良い週には追加投入、不調な週には投資額を減らすという柔軟な資金管理を実施

📝 ストップルールの設定例

月間投資予算の50%を失ったら、その月はトレードを中止

翌月まで相場分析と戦略の見直しに専念することで、感情的な取引による破滅的損失を防ぐ

ゼロカットは「保険」であって「武器」ではありません。必ず余剰資金で、計画的に取引しましょう!

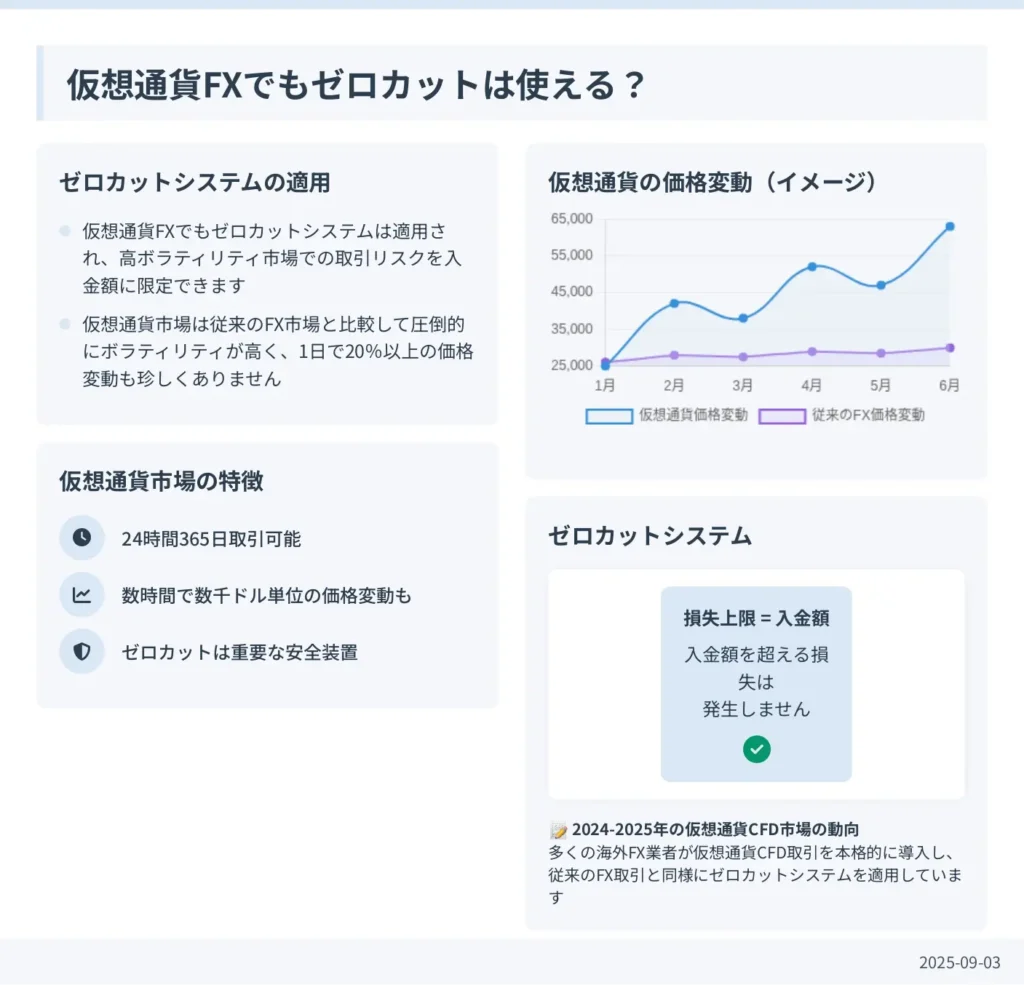

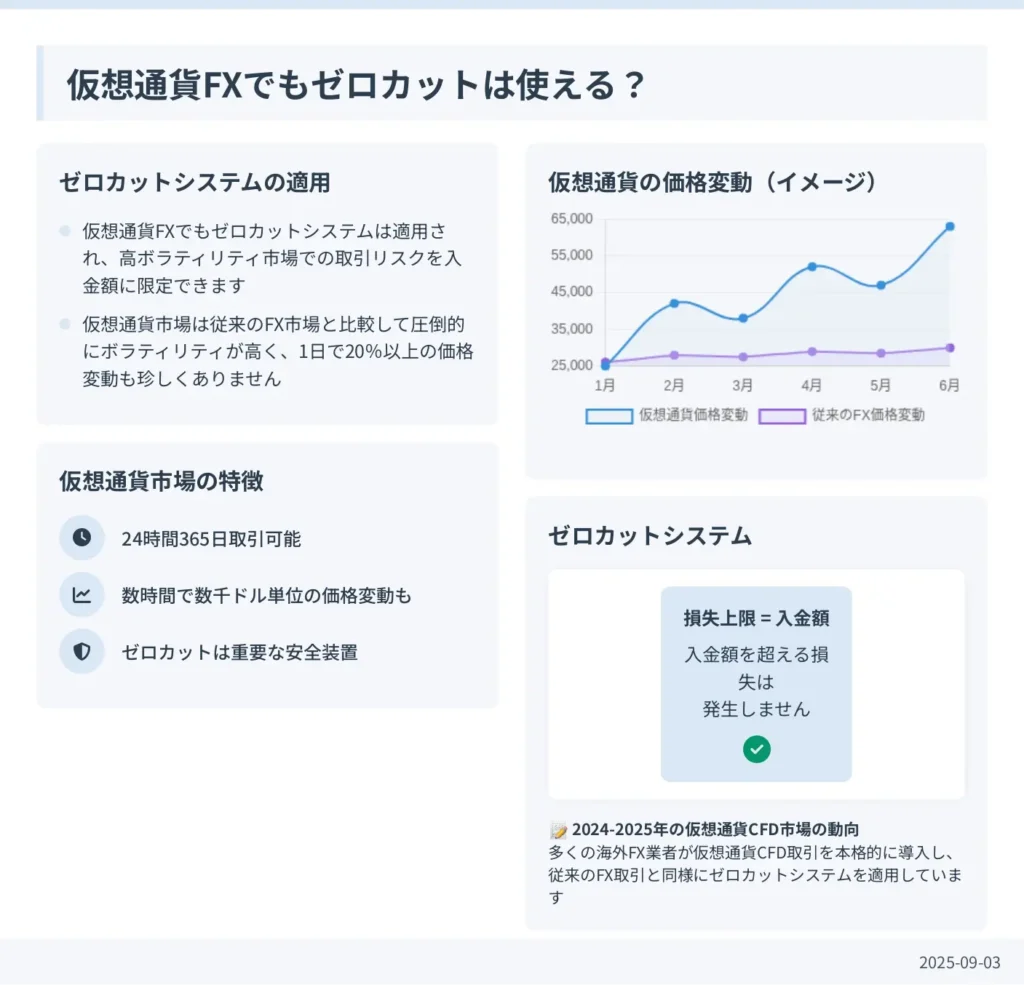

仮想通貨FXでもゼロカットは使える?

仮想通貨市場は、従来のFX市場と比較して圧倒的にボラティリティが高く、1日で20%以上の価格変動も珍しくありません。

ビットコインやイーサリアムなどの主要仮想通貨でさえ、数時間で数千ドル単位の価格変動を見せることがあります。

このような激しい値動きの中で、ゼロカットシステムは本当に心強い味方になりますね。週末も24時間365日動く仮想通貨市場では、特に重要な安全装置です!

このような激しい値動きの中で取引を行う場合、ゼロカットシステムの存在は、まさに生命線とも言える重要な安全装置となります。

📝 2024-2025年の仮想通貨CFD市場の動向

多くの海外FX業者が仮想通貨CFD取引を本格的に導入し、従来のFX取引と同様にゼロカットシステムを適用しています。

これにより、仮想通貨の大きな値動きを収益機会として活用しながら、損失を入金額に限定することが可能になりました。

ビットコイン対応の海外FX業者

2025年現在、主要な海外FX業者のほとんどが仮想通貨CFD取引に対応しており、ビットコインを筆頭に、イーサリアム、リップル、ライトコインなど、多様な仮想通貨ペアを提供しています。

- 仮想通貨CFDでも確実なゼロカット執行

- 最大レバレッジ500倍(仮想通貨)

- 仮想通貨取引でも入金ボーナス適用

XMTradingは、ビットコイン/ドル(BTCUSD)、イーサリアム/ドル(ETHUSD)など、主要な仮想通貨ペアを提供しています。

通常のFX取引より低いレバレッジですが、仮想通貨の高いボラティリティを考慮すれば十分なレベルですね。ボーナスを活用することで、より大きなポジションを持つこともできますよ!

- 30種類以上の仮想通貨ペア

- 最大レバレッジ1000倍(業界最高水準)

- 仮想通貨での入出金対応

FXGTは、ビットコイン、イーサリアムはもちろん、カルダノ、ポルカドット、チェーンリンクなど、豊富な仮想通貨ペアを提供しています。

| 業者名 | 特徴 | 最大レバレッジ |

|---|---|---|

| Exness | 仮想通貨スプレッドの狭さで定評 ビットコインスプレッド20ドル前後 | 400倍 |

| ByBit | 業界最高水準の流動性 独自のADLシステムで即座にゼロリセット | 100倍 |

📝 業者選びのポイント

- ゼロカットの確実な執行実績

- 仮想通貨の取扱種類の豊富さ

- スプレッドの狭さと約定力

- 入出金方法の多様性

仮想通貨市場は急激な変動が多いため、約定拒否やスリッページが少ない業者を選ぶことが、ゼロカットシステムを有効に活用する上で本当に重要になりますよ!

高ボラティリティでのリスク管理

ビットコインが1時間で1000ドル以上動くことは珍しくなく、アルトコインに至っては、1日で50%以上の変動を見せることもあります。

このような環境では、ゼロカットシステムの存在がより一層重要になります。

- 通常のFX(ドル円):100倍程度

- 仮想通貨FX(ビットコイン):20〜50倍程度

- アルトコイン:10〜20倍程度

ビットコインが5%動くことは日常茶飯事ですが、100倍のレバレッジでは、わずか1%の逆行で強制ロスカットになってしまうんです。レバレッジは控えめにしましょう!

📝 フラッシュクラッシュへの対策

2024年にも、ビットコインが数分間で10%以上急落する事象が複数回発生しました。

このような瞬間的な急落では、ストップロスが機能せず、想定以上の損失を被る可能性があります。

総資産の10%以下の資金のみを入金することを徹底しましょう。

通常のFX取引の半分以下にポジションサイズを抑えることを推奨します。

高ボラティリティ時間帯では、レバレッジをさらに低く設定するか、ポジションを持たないという選択も重要です。

| 時間帯 | ボラティリティ | 推奨対応 |

|---|---|---|

| アジア時間朝方 | 高い | レバレッジ低減 |

| 米国市場オープン | 非常に高い | ポジション縮小 |

| 取引所メンテナンス時 | 極めて高い | ノーポジション推奨 |

| 規制ニュース発表時 | 予測不能 | 様子見 |

ゼロカットシステムは最後の安全装置として機能しますが、そもそもゼロカットが発動するような状況を避けることが、長期的な成功への鍵となりますよ!賢明なリスク管理を心がけましょう。

今すぐ始める!ゼロカット対応口座の開設方法

ゼロカットシステムの仕組みやメリットを理解したら、次は実際に海外FX口座を開設して取引を始める段階です。

口座開設自体は驚くほど簡単で、早ければ10分程度で完了し、即日取引を開始することも可能です。

スムーズに口座開設を進めて、ボーナスを最大限活用するためには、いくつかの重要なポイントを押さえておく必要がありますよ!

海外FX口座の開設は、国内FX口座とは異なり、オンラインで全ての手続きが完結します。

郵送物のやり取りや印鑑の押印などは一切不要で、スマートフォンからでも簡単に申請できます。

📝 日本語サポートの充実

多くの業者が日本語サポートを充実させているため、英語が苦手な方でも安心して口座開設を進めることができます。

必要書類と口座開設の3ステップ

海外FX口座の開設に必要な書類は、基本的に2種類だけです。

本人確認書類(身分証明書)と住所証明書があれば、ほとんどの業者で口座開設が可能です。

書類は事前にスマートフォンでデジタル化しておくと、手続きがとってもスムーズになりますよ!

- 有効期限内であること

- 顔写真が鮮明に写っていること

- 書類の四隅が全て画像内に収まっていること

| 書類の種類 | 認められる書類 |

|---|---|

| 本人確認書類 | 運転免許証、パスポート、マイナンバーカード(写真付き) |

| 住所証明書 | 住民票、公共料金請求書、銀行取引明細書、クレジットカード利用明細書 |

住所証明書は、現住所が記載された公的書類で、発行から3ヶ月以内のものが必要です。

オンライン明細の場合は、PDFをダウンロードして提出するか、画面をスクリーンショットして提出します。

📝 住所の一致に注意

住所は、口座開設時に入力する住所と完全に一致している必要があるため、アパート名や部屋番号まで正確に記載されているか確認しましょう。

業者の公式サイトから口座開設ページにアクセスし、氏名、生年月日、メールアドレス、電話番号などの基本情報を入力します。

全てローマ字で入力する必要があり、住所は日本とは逆順になることに注意が必要です。

例:「東京都渋谷区渋谷1-2-3 渋谷マンション101号室」→「101 Shibuya Mansion, 1-2-3 Shibuya, Shibuya-ku, Tokyo」

口座タイプ、基本通貨、レバレッジを選択します。

初心者の場合は、スタンダード口座、日本円建て、レバレッジ500倍〜1000倍程度がおすすめです。

MT4かMT5の選択を求められる場合は、初めての場合はMT5の方が機能が充実しているためおすすめです。

準備した本人確認書類と住所証明書をアップロードします。

多くの業者では、アップロード後24時間以内に審査が完了し、承認メールが届きます。

XMやAXIORYなどの大手業者では、営業時間内であれば数時間で承認されることもあります。

承認後は、メールに記載されたログイン情報を使って会員ページにアクセスし、入金すれば即座に取引を開始できますよ!

初回入金ボーナスを最大限に活用しよう

海外FXの大きな魅力の一つが、豪華な入金ボーナスです。

これらのボーナスを賢く活用することで、実質的な証拠金を2倍、3倍に増やすことができます。

ゼロカットシステムと組み合わせることで、リスクを抑えながら大きな利益を狙うことが可能になります。

ボーナスには様々な条件があるので、事前にしっかりと理解しておくことが重要ですよ!

| ボーナスの種類 | 特徴と具体例 |

|---|---|

| 100%入金ボーナス | 入金額と同額のボーナスが付与(例:5万円入金→5万円ボーナス) |

| 累積型ボーナス | 段階的にボーナスを獲得(FXGTでは最大7万円相当) |

| XMの初回ボーナス | 最大500ドルまでの100%ボーナスを提供 |

📝 分割入金法でボーナスを最大化

20万円の資金がある場合、一度に全額入金するのではなく、5万円×4回に分けて入金します。

多くの業者では、初回だけでなく2回目、3回目の入金にもボーナスが適用されるため、トータルで受け取れるボーナス額が大きくなります。

- 分割入金で複数回のボーナスを獲得

- 複数業者の初回ボーナスを活用

- 各業者で真剣に取引することが前提

ほとんどのボーナスは、そのまま出金することはできません。

一定量の取引(通常はボーナス額の20〜40倍のロット数)を完了して初めて、ボーナスから得た利益を出金できるようになります。

自己資金を出金すると、ボーナスが消失する業者が多いので注意が必要ですね。例えば、5万円入金して5万円のボーナスを受け取った後、3万円を出金すると、ボーナスも比例して3万円消失してしまいます!

- ボーナスはそのまま出金不可

- 自己資金の出金でボーナスも比例して消失

- ゼロカット発動時はボーナスも全て消失

口座有効化から初回取引までの流れ

口座開設が承認されたら、次は口座の有効化と取引準備です。

この段階を正しく進めることで、スムーズに取引を開始し、ゼロカットシステムが確実に機能する環境を整えることができます。

多くの初心者がつまずくポイントもあるので、一つずつ丁寧に進めていきましょう!

承認メールに記載されたIDとパスワードで会員ページにログインします。

初回ログイン時には、追加の認証手続きが必要な場合があります。

電話番号認証では、登録した電話番号にSMSで送られてくるコードを入力します。

メール認証では、登録メールアドレスに送られてくる認証リンクをクリックします。

MT4またはMT5をダウンロードし、インストールします。

本格的に取引するならパソコン版がおすすめです。

プラットフォームを起動したら、ブローカーから提供されたサーバー名、ログインID、パスワードを入力してログインします。

ログインに成功すると、リアルタイムの為替レートが表示され、取引可能な状態になります。

まず少額でテストすることをおすすめします。

最初は1万円程度を入金し、システムの動作確認を行います。

入金が反映されたら、まず最小ロット(0.01ロット)で取引を行い、注文の出し方、決済方法、損益の計算方法などを確認します。

| 入金方法 | 特徴 |

|---|---|

| クレジットカード | 最も早く、即座に反映される |

| 銀行送金 | 確実だが反映に時間がかかる |

| 電子ウォレット | bitwallet、STICPAY等が利用可能 |

| 仮想通貨 | 手数料が安く、処理も比較的早い |

📝 ゼロカットの動作確認

会員ページで、ゼロカット保護が有効になっているか確認します。

多くの業者では自動的に有効になっていますが、一部では申請が必要な場合があります。

サポートチャットで「ゼロカットは自動的に適用されますか?」と質問して、明確な回答を得ておくことも安心につながりますよ!

MT4/MT5で、ストップロス(損切り)とテイクプロフィット(利益確定)の設定方法を習得します。

最大ポジション数の制限、1日の最大損失額の設定など、自分なりのルールを決めて、それを守る習慣をつけることが重要です。

- ゼロカット保護の有効化を確認

- ストップロス・テイクプロフィットの設定方法を習得

- 自分なりの取引ルールを決定

ゼロカットシステムは最後の安全装置ですが、それに頼りすぎることなく、計画的な取引を心がけることが、長期的な成功への道となります。

コメント